HMM '초고밸류'에 고심 깊어지는 산은 수익'만' 고려하면 매각 적기···높은 몸값에 원매자 부담 큰 점은 '부담'

양도웅 기자공개 2021-07-23 10:42:01

이 기사는 2021년 07월 21일 10:04 thebell 에 표출된 기사입니다.

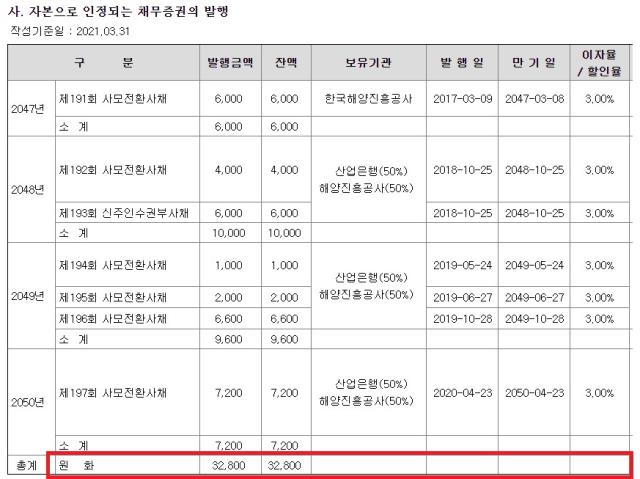

HMM을 바라보는 KDB산업은행의 표정이 묘하다. 최대주주로서 '흠슬라(HMM과 테슬라의 합성어)'로 불릴 정도로 떨어질 줄 모르는 주가를 보면 흡족하다가도, 향후 수조원을 들여 HMM을 사갈 원매자를 상상하면 공적 임무를 띤 정책금융기관으로서 마냥 편치만은 않기 때문이다.최근 산은이 해양진흥공사(해진공)와 함께 과거 HMM의 재무구조 개선을 위해 매수한 3조원 가량의 사모전환사채(CB)를 매각할 것이란 보도가 나오고 곧바로 산은이 반박하는 해프닝이 벌어진 것도 '승자의 저주'를 우려하는 산은의 심중을 업계 관계자들이 꿰뚫어보고 있기 때문으로 분석된다.

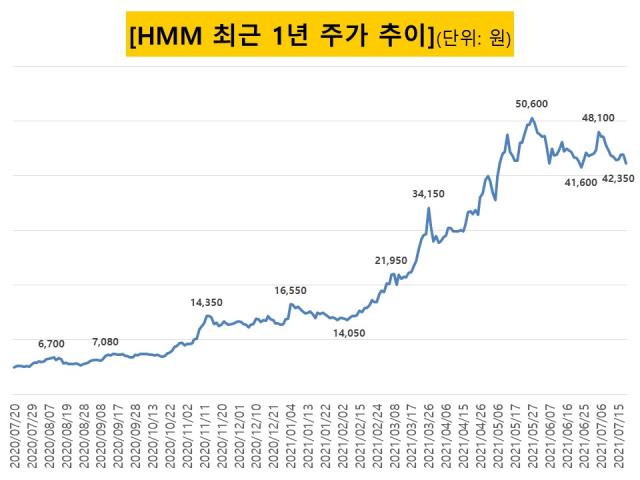

21일 관련 업계에 따르면 HMM의 주가는 전날 종가 기준 4만2350원으로 최근 1년간 743.6% 상승했다. 이는 코스피, 코스닥, 코넥스 등 국내 모든 주식시장에 상장된 2441개 기업 가운데 4번째로 높은 상승률이다. 코스피 시장 기준으론 2위인 효성티앤씨(615.4%)와 100%p 가량 차이가 나는 압도적 1위다.

산은발(發) 오버행 이슈도 기우에 불과했다. 오버행 이슈란 대규모 물량이 시장에 풀릴 것을 우려해 투자자들이 미리 물량을 내다팔면서 주가가 급락하는 것을 말한다. 올해 초부터 시장에선 산은이 3000억원 규모로 보유한 HMM CB를 주식으로 전환할 경우 주가가 하락할 것이라는 우려의 목소리가 꾸준히 제기됐었다.

하지만 지난 6월 중순 이동걸 산은 회장이 HMM CB를 보름 뒤에 주식으로 전환하겠다고 밝혔을 때 산은 주가는 크게 요동치지 않았다. 6월 말 4만1600원으로 소폭 떨어지긴 했지만 이후 4만 8100원까지 뛰어오르기도 했다.

이 같은 주가 우상향에 산은이 보유한 HMM 지분가치는 급등한 상태다. 지난달 말 CB 전환으로 산은은 현재 HMM 주식 1억119만9297주를 보유하고 있다. 지분율은 24.96%로, 현재 주가 기준으로 지분가치는 4조2858억원으로 추산된다.

산은과 해진공이 높은 가격을 고려해 안정적인 경영권을 행사할 수 있을 만큼만 일단 원매자에 매각하고 최근 M&A에서 일반화된 20~30%의 경영권 프리미엄까지 포기한다고 해도 원매자가 당장 부담해야 할 가격은 5조원을 가뿐히 넘길 것으로 관측된다. 국내 M&A 역사에서 5조원이 넘는 규모의 딜(deal)은 흔치 않다.

◇ "원매자의 '승자의 저주' 고려 않을 수 없어···정책금융기관의 숙명"

매각시 거둘 수조원대의 수익만 고려하면 HMM 매각은 지금이 적기일 수 있다. 더욱이 지난해 발생한 코로나19 팬데믹으로 부실기업들이 크게 늘어나면서 관련 기업들에 대규모 금융지원을 실시한 산은 입장에선 향후 구조조정 지원 실탄 마련을 위해서도 현금 확보가 불가피한 상황이다.

정책금융기관이지만 수익을 고려하지 않을 수 없는 점은 이동걸 회장이 공개적으로 강조한 점이기도 하다. 지난 6월 중순 HMM CB를 전환하겠다고 밝히면서 이 회장은 "이익을 거둘 수 있는데 이를 포기하는 건 배임에 해당한다"며 "전환하지 않을 이유가 없다"고 강조했다.

하지만 HMM의 지나치게 높아진 몸값에 산은 내부에선 향후 원매자가 겪을 수 있는 '승자의 저주'를 고려하지 않을 수 없다는 분위기도 공존하는 것으로 알려진다. 산은 관계자는 "산은은 (지분 매각으로) 수조원의 수익을 낼지 몰라도 매수자는 수년 내로 경영상 어려움에 봉착할 수도 있다"라며 "(우리 이익만 생각할 수 없는 건) 정책금융기관의 숙명이라고 생각한다"고 말했다.

산은은 이때 금호아시아나그룹의 채권은행으로서 대우건설의 풋옵션을 보유한 다수의 재무적투자자(FI)와 힘겨운 협상을 벌였다. 결국 대우건설을 가져오는 데 성공했지만 올해 중흥건설을 인수 우선협상대상자로 선정하기 전까지 10여년간의 대우건설 정상화 작업(매각)은 번번이 산은에 괴로움을 안겨줬다.

이 관계자는 "HMM을 인수하는 곳은 수조원대의 자금을 조달할 수 있고 해운산업과 시너지를 낼 수 있는 사업들을 영위하고 있는 곳이어야 한다"며 "이런 곳은 많지 않다"고 평가했다. 이 관계자는 "HMM 매각은 시간을 두고 차근차근 접근해야 할 사안이라고 여겨진다"고 덧붙였다.

앞서 산은은 최근 원매자의 부담을 낮추기 위해 산은이 3조원대의 HMM CB를 매각할 것이라는 보도에 대해선 "검토한 사실이 없다"고 선을 그었다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화