[DB하이텍 경쟁력 분석]5년만에 2배로...달라진 현금창출력①매출 1조 시대 눈앞…감가상각비 증가에도 이익 개선

김혜란 기자공개 2021-08-23 08:10:38

[편집자주]

만성적자, 막대한 차입규모 탓에 DB그룹의 미운오리로 불렸던 DB하이텍이 파운드리 진출 20여 년 만에 화려한 전성기를 누리고 있다. 높아진 몸값, 8인치 반도체의 뜨거운 인기에 힘입어 시장에선 매각 가능성이 돌기도 했다. 알짜 우량기업으로 거듭난 DB하이텍의 경쟁력과 과제는 무엇일까. 재무상태와 성장전략, 지배구조를 통해 분석해본다.

이 기사는 2021년 08월 19일 14:31 thebell 에 표출된 기사입니다.

DB하이텍은 한때 DB그룹의 아픈 손가락 혹은 골칫거리였다. 반도체 사업 특성상 막대한 투자금이 들어가는 탓에 만성적자와 차입 부담을 피할 수 없었다. 부채비율이 700%를 넘어선 적도 있을 정도로 오랜 기간 채무 부담에 짓눌려 있었다.DB하이텍이 파운드리(반도체 위탁생산)에 진출한 지 20여년 만에 대반전을 보이고 있다. 시장에서 레거시(구형) 취급받던 8인치(200㎜) 웨이퍼 기반 사업을 놓지 않고 어려움 속에서도 꾸준한 기술 개발과 투자로 키워온 끝에 결실이 숫자로 나타나고 있다.

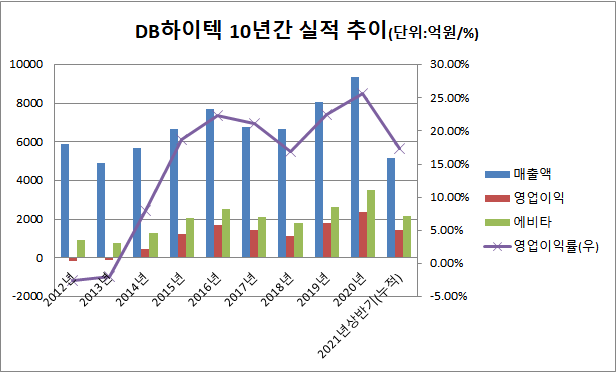

DB하이텍의 성장세를 가장 잘 드러내는 지표는 기업의 실질 현금창출력을 나타내는 에비타(EBITDA, 상각전영업이익)다. DB하이텍의 연결 회계기준 에비타는 지난해 처음 3000억원대를 돌파해 3515억원을 기록했다. 2019년(2616억원)에서 34% 뛴 수치다. 올해 상반기(누적) 에바타는 2171억원이다. 이미 작년 전체 에비타의 60% 이상을 달성한 상태다.

유안타증권은 DB하이텍의 연간 에비타가 올해 4849억원을 찍고 내년엔 5870억원으로 가파른 성장세를 이어갈 것으로 내다보고 있다. 지난해 6월말까지 에비타는 1855억원이었다. 단순 계산으로 올해 연말 에비타가 현재의 두 배가 된다고 해도 4342억원이다. 5년 전인 2017년(2135억원)보다 두 배 이상 뛰는 것이다. DB하이텍이 2009년부터 2013년까지 줄곧 적자를 냈다는 점을 감안하면 눈부신 변화다.

에비타 산출 시 포함되지 않는 재고자산과 매출채권 증감 등을 반영한 영업활동현금흐름으로 봐도 2분기 말 1388억원 순유입됐고, 투자활동현금흐름과 재무활동현금흐름은 각각 848억원, 221억원 순유출됐다. 영업으로 번 돈으로 투자활동을 커버하고도 현금을 비축했다.

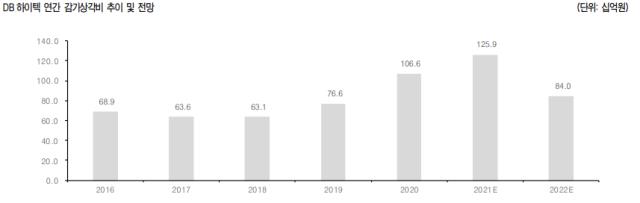

DB하이텍은 지난해부터 감가상각비도 대폭 늘렸다. 작년 사업보고서부터 기계장비 수명이 11년에서 6년으로 변경했다. 감가상각 기간이 줄어드면 그만큼 해마다 감가상각 규모가 늘어난다. 이익 증가분이 이를 충분히 상쇄하고도 남아 에비타가 증가했다. 올해 반기 감가상각비는 751억원으로 전년동기(437억원)보다 늘었지만 역시 에비타는 전년 동기 보다 증가했다. 이재윤 유안타증권 연구원은 "감가상각비용이 올해 1260억원에서 내년에는 840억원으로 줄어들 것으로 예상된다"라며 "내년 영업이익 5000억원 달성은 무난할 것"이라고 평가했다.

DB하이텍의 주력 사업은 8인치 웨이퍼 기반으로 PMIC(전력반도체), DDI(디스플레이구동칩), 이미지센서 등을 위탁 생산하는 것이다. 모태는 동부전자와 동부아남반도체라고 할 수 있다. 동부전자는 2001년 파운드리에 진출해 이듬해 아남반도체를 인수한 뒤 2004년 동부아남반도체로 재탄생했다. 하지만 반도체 제조시설을 만들고, 제조공정 기술을 개발하는 데는 막대한 투자금이 소요돼 사업을 계속 해나간다는 것 자체가 쉽지 않은 일이었다.

투자금을 마련하기 위해 산업은행에서 1조2000억원을 빌렸으나 불황으로 인한 실적 부진과 막대한 금융비용 부담으로 위기에 내몰렸고 2013년 말엔 산업은행 주도의 매각 대상에 오르는 등 여러 차례 위기를 맞았다.

유동성 위기에 내몰렸던 DB하이텍이 안정세를 찾은 건 2014년부터다. 이전까지 적자 늪에서 헤어 나오지 못하다가 그해 영업이익 456억원을 낸 게 반등의 신호탄이 됐다. 이후 외형성장을 이뤄 거듭했는데 특히 2019년부터 가파른 성장세를 탔다.

2019년 매출은 8074억원으로 전년 대비 20%가량 성장했고 작년에도 16%로 두자릿수 성장률을 달성했다. 2014년 당시 5677억원이었던 매출은 작년까지 약 65% 증가했다. 지난해 말 매출은 9359억원, 올해 상반기까지 누적 매출액은 5184억원이다. 주요 증권사에선 올해 연간 기준으로 첫 매출 1조원을 달성할 것으로 보고있다.

현금창출력이 개선되자 몸값도 높아졌다. 2017년 초 7000억~8000억원대에서 형성됐던 시가총액은 현재 2조6000억원을 넘는다.

DB하이텍이 역대급 실적을 낼 수 있었던 건 8인치 파운드리 공급이 극심하게 부족해지면서다. 2019년 들어 5G(5세대 이동통신), AI(인공지능) 등 4차 산업혁명 개화에 따라 시스템 반도체 수요가 급증하기 시작했고 다품종 소량생산에 적합하고 비용도 덜 드는 8인치 파운드리가 귀해졌다. 주문이 쏟아지면서 공장을 멈추지 않고 돌려도 고객사의 물량을 다 맞춰줄 수가 없을 정도다. DB하이텍은 현재 경기도 부천과 충청북도 음성 두 곳에 생산시설을 갖추고 있는데 풀가동 중이다. 6월 말 기준 부천 Fab과 상우FaB(음성) 가동률은 각각 100%, 97.37%다.

여기에 위탁생산 가격이 치솟으면서 영업이익도 개선되는 모습이다. 반기보고서에 따르면 0.13마이크로미터(㎛·1㎛=100만분의 1m) 고급제품의 가격은 5553달러로 지난해(1500달러)보다 3.7배 뛰었다. 1분기(5511달러)보다도 소폭 올랐다.

DB하이텍은 2010년 전후로 파운드리 중심이 12인치로 옮겨갈 때도 8인치 틈새시장을 지키며 아날로그 반도체 역량을 계속 키웠다. 최근 누리고 있는 유례없는 호황은 준비된 성장이었던 셈이다.

업계 관계자는 "파운드리 제조공정기술을 갖춘다는 게 말처럼 쉽지 않다"며 "DB하이텍은 8인치 구형 팹이긴 하지만 계속 기술이나 설비 투자를 해온 덕에 아날로그 반도체 파운드리 경쟁사 중에서도 높은 기술력을 갖추고 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

김혜란 기자의 다른 기사 보기

-

- [Company Watch]씨아이에스, 노스볼트 충격에도 '호실적' 유지

- [Red & Blue]'폴란드 사업 첫발' 에어레인, 주가 반등

- [i-point]아우딘퓨쳐스, 세븐틴 에스쿱스와 마케팅 박차

- [Red & Blue]메타랩스 "헬스케어 사업 확장, 체질개선"

- [Company Watch]큐알티, 'HBM·TEM' 효과 실적 회복세

- [Company Watch]덕산네오룩스, OLED 전환 효과 '톡톡'

- [Company Watch]디이엔티, '캐즘'에도 레이저 노칭 수요 확대

- [i-point]제이엘케이, 뇌출혈 검출 설루션 FDA 신청

- [i-point]위세아이텍, 고용노동부 주관 'K-디지털 트레이닝' 참여

- [i-point]파워넷, 3분기 '최대 실적'…B2C 사업으로 성장세 이어간다