세븐브로이, 만만치 않은 상장 부담 [IPO 기업분석]①RCPS 100억에 태그 어롱, 구주 인수분 30억에 풋옵션 조항 포함

남준우 기자공개 2021-09-27 10:23:19

이 기사는 2021년 09월 24일 07시09분 thebell에 표출된 기사입니다

국내 수제맥주 제조업체 중 두번째로 기업공개(IPO)를 준비하는 세븐브로이맥주가 최근 프리 IPO에 성공했다. 신규 상환전환우선주(RCPS)와 구주 일부로 펀드를 조성했다.3년내 IPO를 진행하겠다는 조건을 내걸었다. 다만 RCPS 전환가액 조정에 따라 부채가 추가될 수 있다. 투자자 보호를 위해 설정한 태그 어롱(Tag Along)과 풋옵션(Put Option) 등을 감안하면 짊어져야 할 부담이 적지 않다.

◇RCPS 리픽싱 조항 기준 '2021년 당기순이익'

세븐브로이맥주는 지난 6~7월경 국내 기관투자자 유치를 성공적으로 마무리했다. 투자 라운드를 이끈 얼머스인베스트먼트는 세븐브로이맥주 투자금을 조달하기 위해 신규 펀드를 조성했다.

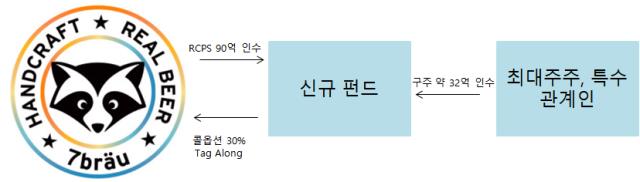

신규로 조성된 펀드는 세븐브로이맥주가 새로 발행한 상환전환우선주(RCPS)와 더불어 최대주주와 특수관계인 등이 보유한 구주 일부를 인수했다. RCPS 발행 규모는 120억원이며 신규 펀드는 이중 90억원 가량을 인수했다. 구주 인수분은 약 32억원이다.

세븐브로이맥주는 42만1054주의 RCPS를 주당 2만8500원에 발행했다. 이 과정에서 3년내 IPO를 진행한다는 조건을 내걸었다.

RCPS는 일정 조건에 따라 채권처럼 만기에 투자금 상환을 요청할 수 있는 상환권과 우선주를 보통주로 전환할 수 있는 전환권이 있는 주식을 의미한다. 벤처기업들이 모험 자본 투자를 이끌어내는 수단으로 적극 활용한다.

다만 RCPS 특성상 리스크는 존재한다. 한국회계기준(K-GAAP)을 사용하는 비상장 기업이 IPO를 진행하면 한국채택국제회계기준(IFRS)을 적용해야 한다. 이 과정에서 리픽싱 조항이 있는 경우 주가와 전환가액 차이만큼 비용이 발생해 부채로 인식해야 한다.

상장 전 자본으로 인정받았던 자금이 상장 때 부채로 인식될 수 있다는 뜻이다. 부채가 많으면 IPO 과정에서 기업가치도 낮게 평가받는다. 규모가 클 경우 자본잠식으로 이어질 수도 있기 때문에 상장사는 IPO 전에 대게 보통주로 전환한다.

세븐브로이맥주는 RCPS 리픽싱 조건을 '2021년 당기순이익'으로 설정했다. '40억 이상~50억 미만'의 경우 발행가액의 90%, '30억 이상~40억 미만'의 경우 80%, '30억 미만'의 경우 70%로 설정했다.

세븐브로이맥주는 작년에 당기순손실 약 1000만원을 기록한 것으로 알려졌다. 2019년 약 16억원의 손실을 기록한 것에 비하면 큰 폭으로 개선됐다. IB업계는 올해 당기순이익을 약 90억원 규모로 예상하고 있다.

◇투자자 보호 조항 삽입…구주 풋옵션 YTP 1%

IPO에 실패한다면 감당해야하는 리스크도 존재한다. 이번 RCPS에는 태그 어롱(Tag Along, 공동매도참여권) 조항이, 구주 인수분에는 풋옵션(Put Option)이 달려 있다.

태그 어롱은 1대 주주가 보유한 지분을 매각할 때 2대 주주나 3대 주주가 그 조건이 좋다고 판단하면 같은 가격으로 지분을 팔아 달라고 1대 주주에게 요구할 수 있는 권리를 의미한다.

통상적으로 태그 어롱은 IPO 등에 실패에 따른 리스크로부터 투자자를 보호하기 위해 설정하는 장치다. 비상장기업의 소수지분은 매각이 쉽지 않고 최대 주주의 지분에 비해 낮은 가격으로 거래된다. 지분 매각 창구를 따로 설정할 필요가 있다.

다만 IPO가 가시권에 들어오면 콜옵션을 행사할 수 있다. 이번 RCPS의 경우 회사 지정인에게 30%의 콜옵션이 부여됐다. 투자자들이 RCPS를 보통주로 전환하기 전에 미리 회수할 수 있다.

구주 인수분에는 풋옵션이 걸려 있다. 신규 펀드는 세븐브로이맥주 구주 14만주를 주당 2만2800원에 인수했다. 3년내 IPO에 실패한다면 1%의 조기상환수익률(YTP)을 얹어 투자자들로부터 자금을 재인수해야 한다.

IPO에 꼭 성공해야 하는 이유다. 실패한다면 회사와 더불어 최대주주가 부담해야할 짐이 적지 않다. 세븐브로이맥주는 신공장이 본격적으로 가동되는 2022년 하반기 이후를 IPO 최적기로 보고 준비할 계획이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]'자가면역질환 신약' 이노보테라퓨틱스, 미국 임상 1상 '성공적'

- [i-point]폴라리스오피스, 엔비디아 ‘커넥트’ 공식 파트너 선정

- [i-point]신성이엔지, 한국종합기술·다스코와 연료전지 발전사업 협약

- [i-point]신테카바이오, 'PEGS 보스턴 2025' 참가

- [AACR 2025]첫 구두발표 진씨커, 경쟁사 넘보는 '유전자가위 액체생검'

- [AACR 2025]이뮨온시아 'CD47' 안전성 굳히기 "경쟁약과 다르다"

- [AACR 2025]항암 신약 항체 대신 '페라틴', 셀레메디 플랫폼 데뷔전

- [AACR 2025]근거 쌓는 '루닛 스코프' 빅파마 공동연구 쇼케이스

- [변곡점 선 콜마비앤에이치]변화의 마지막 카드, 경영진 교체 '강수' 두나

- [변곡점 선 콜마비앤에이치]속절없는 주가 하락 '트리거', 주가 부양 의지 없었나

남준우 기자의 다른 기사 보기

-

- [thebell interview]허장 행공 CIO "이자 지급성 자산 확대, 사모신용 주목"

- [PE 포트폴리오 엿보기]한앤코, '안정권 진입' 라한호텔 회수 속도 높인다

- 도미누스, 건화 회수 절차 실시 검토

- [LP&Earning]'8.2% 수익률' 행정공제회, 환헤지 축소 전략 빛났다

- 태권보이의 PE 도전기

- [경찰공제회는 지금]역대 최대 순익냈지만, 투자 성적표 신뢰도 '글쎄'

- [경찰공제회는 지금]'공석 1년 이상' 주요 임원직, 선임 최대 변수 '경찰청'

- 'SK스페셜티 인센' 본 SK실트론, 한앤코 인수 반길까

- [경찰공제회는 지금]'이사회 역할' 운영위원회, 조직 개편 나선다

- [영상]실트론까지 인수할까…리밸런싱 나선 SK와 한앤컴퍼니 밀월관계