[2차전지 날개 단 알루미늄]알루코, 배터리 확장 지원할 실탄 비축금리 0% CB·BW 찍어 운영자금 320억 조달, 베트남 생산기지에 100억 수혈

김형락 기자공개 2021-10-22 07:36:28

[편집자주]

차전지 소재 밸류 체인(공급망)에 속한 알루미늄 업체들이 전방시장 변화에 기민하게 대응하고 있다. 전기차 시장 확대 등으로 2차전지 수요가 증가하면서 배터리 소재로 가공할 알루미늄 원자재 확보와 동시에 공급 확대를 위한 증설 투자 등을 활발하게 진행하고 있다. 더벨은 2차전지 소재 밸류 체인에 포함된 알루미늄 관련 상장사들의 사업 전략, 재무 현황, 지배 구조 등을 들여다본다.

이 기사는 2021년 10월 18일 15:20 thebell 에 표출된 기사입니다.

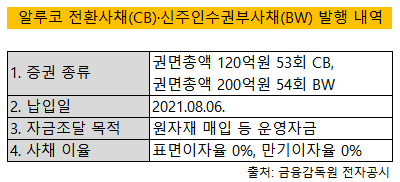

코스피 상장사 '알루코'가 원자재 매입자금을 두둑이 쌓아뒀다. 전기차 배터리 부품 생산을 담당하는 해외법인 지원금 등으로 쓸 실탄이다. 이자 부담이 없는 전환사채(CB), 신주인수권부사채(BW)를 발행해 조달 비용을 아껴 이목이 쏠린다.18일 업계에 따르면 알루코는 최근 이자 비용을 줄이는 재무전략을 가동하고 있다. 지난 8월 표면이자율과 만기이자율이 0%인 권면총액 120억원 규모의 53회차 CB, 권면총액 200억원 규모의 54회차 BW를 발행했다. 이자 부담이 뒤따르는 회사채를 발행하고, 차입금을 늘리던 올해 상반기와 다른 모습이다.

CB, BW 발행으로 확보한 자금 320억원은 원자재 매입 등 운영비로 쓴다. 100억원가량은 배터리 부품 원자재 매입대금으로 활용할 예정이다. 전기차 배터리 부품 장기 수주 이후 선제적으로 운전자금을 확보해뒀다.

알루코는 지난 6월 2153억원 규모 배터리 모듈 케이스 공급 계약을 체결했다. 매출처는 LG에너지솔루션 폴란드 관계사인 'LT PRECISION POLAND'다. 계약기간은 2031년 12월까지다.

알루코 베트남 공장에서 배터리 모듈 케이스를 생산해 폴란드로 납품하는 구조다. LT정밀과 LG에너지솔루션을 통해 폭스바겐에 공급될 예정이다. 배터리 부품 매출은 알루코 손자회사 'ALK VINA'에서 발생한다.

알루코는 압출제품 제조·판매업체다. 주요 제품은 알루미늄 샤시, 거푸집, 액정표시장치(LCD) 프레임 등이다. 지난해부터 배터리 모듈 케이스 매출 규모를 키워가고 있다. 배터리 모듈 케이스는 전기차용 배터리 셀을 보호하는 부품이다. 배터리 셀 열 방출을 위해 열전도율이 우수한 알루미늄 소재가 주로 사용된다.

올해 상반기 매출액(연결 기준)은 전년동기대비 5% 줄어든 2339억원이다. 영업이익은 107억원을 기록했다. 품목별 매출 비중은 △특수산업재 24%(289억원) △TV 디스플레이 24%(285억원) △건축용 소재 22%(264억원) △태양광 13%(152억원) △배터리 케이스 9%(105억원) 순이다.

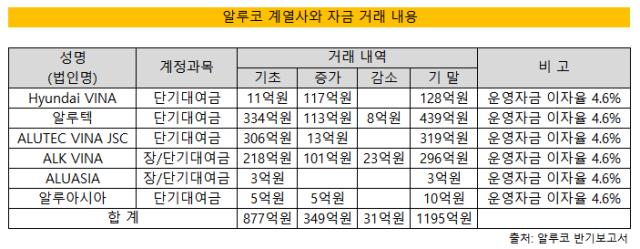

알루코는 종속기업 자금 컨트롤 타워 역할을 하고 있다. 베트남 생산기지인 ALK VINA 등을 포함해 10개 종속기업을 거느리고 있다. 연결 기준 자산총계는 7408억원이다. 모기업인 알루코가 종속기업에 대여금(이자율 4.6%) 방식으로 운영자금을 지원하고 있다.

배터리 부품 원자재 매입대금 100억원은 ALK VINA에 대여금으로 집행할 계획이다. 알루코는 2016년 ALK VINA 설립 이후 자금 지원을 지속하고 있다. 지난 6월 말 기준 ALK VINA에 제공한 단기대여금은 329억원, 장기대여금은 116억원이다. 올해 단기대여금과 장기대여금을 각각 7억원, 71억원 늘렸다.

알루코는 올해 상반기까지 회사채와 단기차입금에 의존해 유동성을 만들었다. 재무활동현금흐름으로 249억원(이하 별도 기준)이 들어왔다. 지난 3월 이자율 2.81%인 만기 3년 권면총액 150억원 회사채를 발행하고, 단기차임금 139억원을 추가로 끌어와 1103억원까지 늘렸다.

영업활동으로는 현금이 들어오지 못했다. 당기순이익 32억원을 올렸지만, 매출채권에 118억원이 잠겨 영업활동현금흐름으로 94억원이 유출됐다. 종속회사 장·단기대여금 등으로 빠져나간 투자활동현금흐름 264억원이다. 올해 상반기 말 남아 있는 현금성 자산은 69억원이었다.

알루코 관계자는 "전기차 배터리 케이스 사업은 향후 7~8년 동안 매출을 바라보는 사업이라 회사채를 발행할 경우 이자 부담이 생길 수밖에 없다"며 "이자율을 제1원칙으로 CB와 BW를 발행했다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 라데팡스 '4자연합' 공식화…"주주권 적극 행사하겠다"

- 금양인터내셔날, 엠 샤푸티에 지공다스 아티스트 레이블 출시

- [i-point]클로잇-홈넘버메타, 보안택배 SaaS 솔루션 구축

- NPS 2000억 벤처출자 'DSC·LB·아주IB·IMM' 낙점

- [Company Watch]'차입금 출자 전환' 황영규 대표, 알체라 최대주주 등극

- 두산 분할합병, 국내외 자문사 '찬성' 권고…배경은

- 금리 욕심 과했나...ABL생명 후순위채 '주문 제로'

- [Market Watch]'급락하는' 새내기주, '재현되는' WCP 풋백옵션 공포

- 현대차증권 첫 공모 유증에 그룹 계열사 '전폭 지원'

- IPO 시장 냉각, BBB급 회사채 발행시점 '고심'

김형락 기자의 다른 기사 보기

-

- [비용 모니터]CJ ENM, 라이브시티 손실 선반영

- [롯데그룹 재무 점검]롯데케미칼, 불황 단기 대책은 자회사 지분 감소

- [재무 리스트럭처링 전략]휠라홀딩스, 중장기 현금흐름 유입처는 매그너스홀딩스

- [재무 리스트럭처링 전략]휠라홀딩스, 북미 법인 빅배스 노리나

- [조달 전략 분석]이수그룹, PCB 계열사가 전지 소재사 인수한 까닭은

- [2024 이사회 평가]CJ CGV, 충분한 안건 검토 기간…평가 체계는 미비

- [2024 이사회 평가]HD현대건설기계, 보상위 신설…대표이사·의장 분리

- [레버리지&커버리지 분석]HD한국조선해양, 조선 3사 동반 차입금 상환

- [레버리지&커버리지 분석]HD현대마린솔루션, 공모자금 덕에 순현금 전환

- [레버리지&커버리지 분석]HD현대일렉트릭, 순현금 전환 목전