SK인천석화, 2월 공모채 추진…2000억 조달 목표 그룹 핵심 이슈어, 'KB·SK'와 1월 말 수요예측

강철 기자공개 2022-01-13 07:43:33

이 기사는 2022년 01월 10일 17시19분 thebell에 표출된 기사입니다

SK그룹 원유·석유화학 사업의 한 축을 담당하는 SK인천석유화학이 올해 첫 공모채 발행에 나선다. 오는 2월 2000억원 안팎의 자금을 조달해 원재료 대금 지급과 만기채 차환을 비롯한 여러 운영에 투입할 계획이다.10일 증권업계에 따르면 SK인천석유화학은 현재 공모채를 발행해 일정 수준의 유동성을 확보하는 방안을 검토하고 있다. 규모, 만기, 시점 등을 확정하는 대로 구체적인 발행 전략 수립에 나설 계획이다. 대표 주관사단은 KB증권과 SK증권으로 꾸렸다.

모집액 목표는 2000억원으로 잠정 결정했다. 만기는 3년물과 5년물로 나누는 것이 유력하다. 공모채 자금 납입 시점은 다음달 초중순으로 잡았다. 이를 감안할 때 늦어도 이달 말에는 가격 결정을 위한 수요예측이 이뤄질 것으로 예상된다.

공모채로 마련하는 자금은 원유 대금 결제, 유산스(Usance) 상환 등 여러 경영 활동에 투입할 방침이다. 오는 3월 30일 만기 도래하는 15회차 5년물 회사채 1800억원 차환에 미리 대응한다는 의중도 있어 보인다.

SK이노베이션 관계자는 "현재 차환을 비롯한 운영자금 확보를 목표로 공모채 발행을 검토하고 있다"며 "아직 수요예측 전이고 시장 상황이 유동적인 만큼 현 시점에서 정확한 발행액을 확정하는 것은 어렵다"고 설명했다.

SK인천석유화학은 SK이노베이션을 모회사로 둔 석유화학 제품 제조사다. 인천광역시 서구 SK석유화학단지에 거점을 운영하며 경유, 휘발유, 파라자일렌, 나프타, 벤젠 등을 양산한다. SK에너지, SK지오센트릭, SK루브리컨츠, SK트레이딩인터내셔널, SK네트웍스 등과 함께 그룹 원유·석유화학 사업의 밸류 체인을 구성한다.

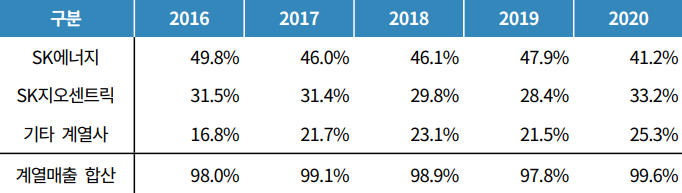

공고한 수직 계열화를 바탕으로 연간 5조원 안팎의 매출액과 5~10%의 EBITDA마진을 꾸준하게 기록하고 있다. 다만 코로나19에 영향을 받은 2020년에는 영업손실 6628억원, 순손실 5678억원을 내는 등 일회성 실적 부침을 겪었다.

SK㈜, SK하이닉스, SK이노베이션 등과 함께 그룹의 주요 발행사로도 꼽힌다. 2014년부터 매년 5000억원 안팎의 자금을 공모채 시장에서 조달하고 있다. 2021년에도 6월과 10월 두 차례 공모채를 발행해 총 4000억원을 마련했다.

국내 3대 신용평가사는 지난 10월 본 평가에서 SK인천석유화학 회사채의 신용등급과 전망을 'A+, 안정적'으로 평가했다. 설비 경쟁력과 시장 지위는 매우 우수하나 과중한 차입금 부담은 앞으로도 면밀한 모니터링이 필요하다고 봤다.

<출처 : 한국기업평가>

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [KT 리빌딩]밀리의서재, 그룹사 시너지 기반 신사업 본격화

- [i-point]한컴, 행정안전부에 '한컴어시스턴트' 공급

- [i-point]'상장 준비 본격화' 채비, 지속 가능 성장 기반 강화

- [Company Watch]'실적 반등' 에이프로, 이차전지 업황 회복 '기대감'

- 비비안 "70년 업력 발판, 종합 패션기업 목표"

- [밸류업 프로그램 리뷰]피에스케이그룹, '배당·자사주' 카드 전면 배치

- [i-point]큐브엔터 'i-dle', 글로벌 주요 차트 석권

- [i-point]'베트남 타깃' 포커스에이아이, 알리엑스와 MOU 체결

- [i-point]대동, 업계 최초 농기계 품질 보증 연장 상품 출시

- [이해진의 복귀, 네이버의 큰 그림]'꿈의 현실화' 사우디로 보여준 AI 수출…목표는 확장