[PB센터 풍향계]비상장투자 나선 VVIP, 불황기에 블라인드펀드 초점뮤렉스파트너스 등 속속 완판…포트폴리오 분산 효과

양정우 기자공개 2022-10-13 11:08:29

이 기사는 년 월 일 theWM 에 표출된 기사입니다.

글로벌 자산시장의 침체기를 맞아 블라인드펀드가 초고액자산가(VVIP)의 비상장투자 트렌드로 부상하고 있다. 비상장사 투자에서 블라인드펀드는 잭팟이 터질 가능성이 낮으나 비교적 균형감을 갖춘 포트폴리오를 구축하고 있다.5일 자산관리(WM)업계에 따르면 근래 들어 하나증권의 도곡점WM센터 등 핵심 점포에서 비상장투자 블라인드펀드가 잇따라 완판을 기록했다. 더웰스인베스트먼트와 뮤렉스파트너스 등이 위탁운용사(GP)인 펀드로 파악된다.

본래 비상장투자에 뛰어드는 개인 투자자는 일단 토스, 직방 등 유명세를 탄 스타트업에 투자하려는 경향이 강하다. 하지만 블라인드펀드는 출자자(수익자)가 펀드의 투자처를 미리 알 수 없는 게 특징이다. 하우스나 운용역, 스타일에 따라 자기 색깔을 갖지만 통상적으로 10여 개에 가까운 비상장사에 투자하는 구조를 가진다.

이 때문에 단일 비상장기업에 '올인'하는 프로젝트펀드보다 '텐베거(투자자가 10배의 수익률을 낸 주식 종목)' 수준의 대박을 터뜨릴 확률이 떨어진다. 그 대신 펀드 자체에서 포트폴리오를 구축하는 만큼 분산투자의 효과를 얻을 수 있다. 초고위험인 비상장투자에서 그나마 최소한의 안전 장치를 갖췄다는 평가가 나온다.

비상장사 투자는 리스크가 매우 높다. 비상장투자가 전문 영역인 벤처캐피탈의 경우 투자처 10곳 가운데 1~2곳에서 이익을 거둬 8~9곳의 손실을 상쇄하는 방향으로 큰 그림을 그린다. 이 한 두 곳에서 터뜨리는 잭팟이 워낙 큰 덕에 나머지 실패를 만회하고도 쏠쏠한 수익을 챙긴다.

이같은 비상장사 투자의 콘셉트를 제대로 이해하지 못한 채 체리 피킹(cherry picking)에 나서면 낭패를 보기 십상이다. 인지도가 높거나 입소문을 탄 스타트업 1~2곳만 선별해 사들일 경우 확률적으로 투자에 실패할 가능성이 훨씬 더 높은 셈이다. 이 취약점을 보완하고 있는 게 여러 자산을 담도록 설계된 블라인드 펀드다.

한국 VVIP를 상대하는 프리미엄 점포마다 비상장투자 상품에 공 들이고 있다. 코로나19 사태 이후 공모주가 국민 투자처로 부상하면서 비상장사 투자자의 저변이 크게 넓어졌다. 하지만 폭락장이 글로벌 시장을 강타하면서 기업공개(IPO)의 인기도 고꾸라졌다. 그럼에도 일반 개미 투자자와 달리 자산가 고객의 비상장투자 니즈는 여전하다.

다만 불황 장세가 회복되는 타이밍을 잡는 건 쉽지 않다. 유니콘 스타트업마다 기업가치에 거품이 끼었다는 진단이 나오는 여건에서 단일 비상장사에 투자하는 건 부담스러울 수밖에 없다. 이 때문에 투자 전문가 집단(GP)의 역량이 투입되는 블라인드펀드 쪽으로 세일즈가 이뤄지고 있는 것으로 관측된다.

국내 WM 점포에서 VVIP에게 판매하는 비상장 블라인드펀드는 크게 헤지펀드(옛 전문투자형 사모펀드)와 벤처투자조합, 신기술투자조합 등으로 나뉜다. 이들 블라인드펀드의 경우 과거 트랙레코드 등을 감안해 두 자리 수 이상의 기대수익률을 가진 상품이 적지 않은 것으로 파악된다.

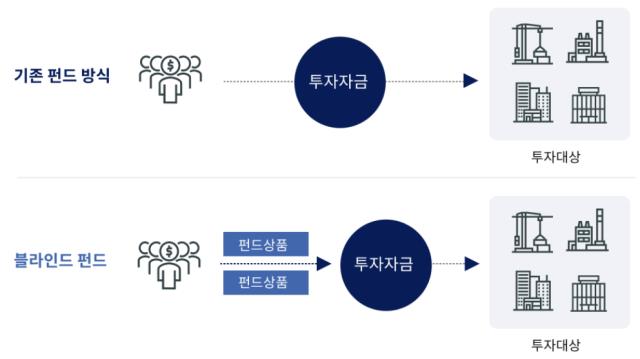

블라인드펀드(blind fund)는 말 그대로 투자자 모집 당시 투자 대상을 볼 수 없는 펀드다. 기존 펀드와 달리 투자처를 미리 정하지 않은 상태에서 펀드를 먼저 설정한다. 운용역이 내심 투자처를 점찍어 펀드 결성 즉시 빠르게 투자 집행에 나설 수 있으나 어디까지나 '선모집-후선정'이 원칙이다. 반면 투자 대상을 미리 공개해 투자자를 모집하는 게 프로젝트펀드(project fund)다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

양정우 기자의 다른 기사 보기

-

- 삼성SDS 급반등 두각…피어그룹 부담 완화

- MNC솔루션 고속성장, 'K-방산' 피어그룹 압도

- [IPO 모니터]'자진 철회' 에이스엔지니어링, 상장 행선지 바꾸나

- [IB 풍향계]위기설 '해프닝' 롯데, 조달 전선 영향은

- [IB 풍향계]발해인프라 IPO 속행...KB증권 해외 세일즈 파워 '입증'

- [IPO 모니터]'위성 스타트업' 텔레픽스, '미래에셋'으로 주관사 교체

- [토스 IPO]'미국행' 본격 시동, 외국계 주관사 선정 착수

- [영풍-고려아연 경영권 분쟁]한국증권, 지분매각 잭팟…증권사 잔치 속 진짜 승자

- 미래에셋 전문경영인 1.0 시대, 조직개편 키워드 '성과 중심'

- [IB 풍향계]미래에셋 달라진 접근법…뎁은 'no' 에쿼티는 'ok'