[오늘을 만든 M&A]삼성전자, 전략이 이끌고 재무서 끝낸 하만 인수①손영권 전 CSO 가격 협상, 이상훈 전 CFO 계약 성사 주역

김형락 기자공개 2022-11-15 10:42:52

[편집자주]

국내 주요 그룹 성장사에서 굵직한 인수·합병(M&A)은 빠지지 않고 등장한다. 그룹마다, 기업마다 전략은 각양각색이다. 경쟁사를 인수해 시장 지배력을 확대하기도 하고, 기존 사업 포트폴리오에 없는 기업을 인수해 수익원을 다각화하기도 한다. 때로는 M&A가 기업의 명운을 좌우하기도 한다. 그래서 기업들은 M&A 뒤에도 목표했던 시너지를 창출하기 위해 전략, 재무, 법무, 인사 등 가용 자원을 총동원해 일사불란하게 움직인다. THE CFO는 국내 주요 기업들의 M&A 경로, PMI(인수 후 통합) 성과, 향후 과제 등을 짚어본다.

이 기사는 2022년 11월 01일 08시22분 thebell에 표출된 기사입니다

삼성전자의 미국 전장 부품 기업 하만 인수합병(M&A)은 삼성전략혁신센터(SSIC)와 경영지원실의 합작품이다. SSIC가 딜 소싱(거래 발굴)과 협상 창구 역할을 했다면, 경영지원실은 계약 체결과 자금 집행을 책임지고 M&A 마침표를 찍었다. CSO(최고전략책임자)와 CFO(최고재무책임자)가 각자 위치에서 제 역할을 소화해 9조원 규모 크로스 보더 딜(국경 간 거래)을 완주할 수 있었다.삼선전자의 하만 인수는 전략 조직과 재무 조직이 함께 움직인 M&A의 전형을 보여준다. 매물 선정과 가격 협상은 전략에서 주도하고, 계약과 자금 마련은 재무에서 전담하는 모범 답안 격이다.

하만 M&A 출발선에는 SSIC가 있다. 삼성전자가 2012년 미래 먹거리를 발굴하기 위해 미국 실리콘밸리에 설립한 조직이다. SSIC는 M&A팀을 두고 있었다. 2016년 8월 22일 당시 SSIC 사장이자 삼성전자 전략 담당 최고책임자(CSO)였던 손영권 전 사장은 산업 컨퍼런스에서 하만 경영진을 접촉했다. 하만과 협력 가능성을 논의하며 M&A 물꼬를 텄다.

자연스레 손 전 사장이 하만과 M&A 협상 창구가 됐다. 상대는 당시 하만 CEO(최고경영자)인 디네쉬 팔리월(Dinesh Paliwal) 사장이었다. 각자 이사회에 협상 결과를 보고하고, 이사회에서 논의한 내용을 관철해야 하는 맞수였다.

삼성전자는 협상단을 꾸리고 실사를 준비했다. 2016년 9월 8일 미국 캘리포니아에서 손 전 사장과 삼성 대표단이 팔리월 전 사장과 첫 만남을 가졌다. 16일에는 양사가 기밀 유지 계약을 맺고, 이틀 뒤 하만 CFO가 손 전 사장과 삼성 대표단에 재무 현황을 설명했다. 삼성 대표단은 더 자세한 실사 정보를 요구했고, 양측 협상단은 30일 한 차례 추가 회의를 열었다.

삼성전자가 먼저 승부수를 띄웠다. 2016년 10월 4일 인수가격으로 주당 106달러를 제시했다. 보유 현금(단기금융상품 포함 별도 기준 현금성 자산 33조원)으로 인수대금을 치를 수 있다는 설명도 덧붙였다. 지급 여력에 대한 의구심을 해소하기 위해서다. 하만 이사회는 더 높은 가격을 요구했다. 이틀 뒤 손 전 사장은 팔리월 전 사장에게 마지노선으로 주당 109달러를 제시했다. 이보다 가격을 더 지불할 수 없다는 입장도 전했다.

최종 인수가는 주당 112달러로 정했다. 2016년 10월 12일 손 전 사장과 팔리월 전 사장 사이에 가격 담판이 있었다. 손 전 사장은 이번에 주당 111달러를 제안했다. 팔리월 전 사장은 주당 인수가를 1달러를 더 올리는 대신 하만이 '추가제안금지조항'(No-Shop clause)을 준수한다는 조건을 달았다.

가격을 합의한 뒤부터는 재무 조직이 바빠졌다. 2016년 10월 20~22일 삼성전자, 하만 각 경영진과 양측 재무·회계·세무·법률·인사 고문이 한 자리에 모였다. 하만 재무 상황부터 인적 자원, 법률, 지적 재산권, 세금, 제조 및 기술 문제 등을 논의했다. 삼성전자는 11월 5일을 기한으로 하만 실사에 돌입했다.

계약서 검토 작업과 함께 고용 조건을 놓고 막바지 협상을 벌였다. 2016년 11월 8~9일 삼성전자와 하만 고위 경영진은 고용 계약 유지 문제를 논의하고, 13일 하만 고위 경영진과 근로 계약 조건을 합의했다. 삼성전자는 하만을 기존 경영진이 운영하도록 했다.

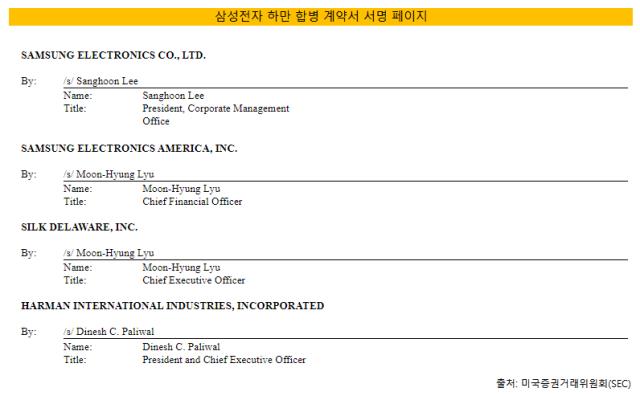

모든 조건을 완비한 뒤 최종 관문인 이사회를 열었다. 하만은 2016년 11월 13일, 삼성전자는 14일 합병 결의안을 통과시켰다. 이사회 승인에 따라 양측을 대표하는 임원이 합병 계약을 체결했다. 삼성전자에서는 CFO인 이상훈 경영지원실장, 하만에서는 CEO인 팔리월 사장이 계약서에 서명했다. 당시 삼성전자 미국 법인(Samsung Electronics America 이하 SEA) CFO였던 류문형 상무도 이름을 올렸다.

이 전 CFO는 삼성전자 전사 경영지원업무를 총괄하는 임원이었다. M&A 의사결정을 이행하는 최종 책임 임원이기도 했다. M&A 투자 등 자금 집행은 이 전 CFO를 거쳐야 가능한 일이었다. 이 전 CFO는 하만 인수 발표 후 진행한 IR에서 인수대금 마련 방안을 직접 답하기도 했다. 삼성전자는 9조2727억원을 들여 2017년 3월 하만 지분 100%를 손에 넣었다. 자산총계 14조6365억원(2017년 3월 말 기준, 종속기업 포함) 규모 하만이 삼성전자 연결 법인으로 들어왔다.

류 전 CFO도 하만 인수 구조상 주요 위치를 차지하고 있었다. SEA는 하만 주주들에게 인수대금을 지급해야 하는 법인이었다. 삼성전자는 100% 자회사인 SEA 아래 하만을 두는 역삼각 합병(Reverse Triangular Merger) 방식으로 인수 구조를 짰다. 삼성전자가 2016년 12월부터 이듬해 2월까지 SEA로 인수대금 9조3384억원을 출자했다. 하만이 SEA 100% 신설 자회사(Silk Delaware)를 흡수합병하고, SEA는 하만 주주들에게 합병대가를 지급해 하만을 SEA 100% 자회사로 만들었다. 역삼각 합병은 이후 국내 기업들이 미국 상장사를 인수할 때 자주 등장하는 구조로 자리 잡았다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 거래소, 3시간 심사 끝에 제노스코 상장 '미승인' 확정

- 대방건설, '부채비율 80%' 안정적 재무구조 유지

- [상호관세 후폭풍]'90일 유예'에 기업들 일단 안도, 정부 협상 성과에 쏠린 눈

- 에이치알운용, 한투 이어 '신한 PWM' 뚫었다

- KB증권, 2분기 롱숏·메자닌 헤지펀드 '집중'

- "지분 3%로 이사회 흔든다"…얼라인 '전투형 전략'의 정석

- 하나증권, 성장주 중심 라인업 변화

- 우리은행, 가판대 라인업 확대…'해외 AI·반도체' 신뢰 여전

- 하나은행, 라인업 고수 속 'NH필승코리아' 추가

- 리운운용, 메자닌 전문가 모셨다…투자 영역 확대

김형락 기자의 다른 기사 보기

-

- [이슈 & 보드]한화에어로, 이사진이 요구한 공모 유증 규모 축소

- [주총 안건 리뷰]케이프, 2대주주가 정관 개정 요구하는 이유

- [주총 안건 리뷰]율촌화학, 감사위원회 공석 채울 방안은

- [주총 안건 리뷰]태광산업, 사추위 추천 후보 1명 부결된 이유는

- [2025 대한민국 사외이사 인식 조사]많은 보상 바라지 않아…소득은 본업에서 창출

- [2025 대한민국 사외이사 인식 조사]연간 50~100시간 할애...자료 사전 검토는 필수

- [주총 안건 리뷰]HL만도, 8년 만에 부결 안건 나온 이유는

- [이슈 & 보드]SK오션플랜트, 2대·3대주주 이사회에 자리 요구

- [그룹 & 보드]SK그룹, 이사회서 KPI 이중·삼중 점검

- [그룹 & 보드]SK이노베이션, 연간 100건 넘는 의안 처리