[유동성 풍향계]하림그룹 계열 팜스코, 인니 계열사 조력 강구2000억 채무 보증, 대여금 출자전환 계기 자본잠식 해소

박동우 기자공개 2023-05-02 07:33:54

[편집자주]

유동성은 기업 재무 전략 방향성을 가늠할 수 있는 지표 중 하나다. 유동성 진단 없이 투자·조달·상환 전략을 설명할 수 없다. 재무 전략에 맞춰 현금 유출과 유입을 조절해 유동성을 늘리기도 하고, 줄이기도 한다. THE CFO가 유동성과 현금흐름을 중심으로 기업의 전략을 살펴본다.

이 기사는 2023년 04월 24일 15시53분 THE CFO에 표출된 기사입니다

하림그룹 계열사인 팜스코는 해외 사업의 중심지로 '동남아시아 축산시장'을 낙점했다. 2009년 곡물 원료 유통 사업으로 포문을 연 뒤 현지 기업을 인수하면서 사료 제조 공장까지 갖췄다. 현재 동남아 사업의 핵심 거점은 사료 생산에 특화된 자회사 '팜스코 피드 인도네시아(Farmsco Feed Indonesia)'다.팜스코는 인도네시아 계열사의 재무 부담을 완화하기 위해 다양한 방안을 강구했다. 2000억원 넘는 규모의 채무 보증을 서줬다. 대여금을 출자 전환하면서 자본잠식 상태를 해소하는 데도 일조했다.

◇'원료 유통→사료 제조' 수직계열화 로드맵

팜스코는 하림그룹의 계열사로 동물 사료를 만들어 유통하는 데 잔뼈가 굵은 기업이다. 1999년 출범 이래 축산업의 밸류체인 전방위로 사업을 구축했다. 사료 제조에 그치지 않고 돼지 사육·도축·가공, '하이포크' 브랜드 정육제품 판매, 신선식품 생산 등으로 수직 계열화를 일궈냈다.

하지만 내수 시장에 안주하면 자칫 회사의 장기 성장을 저해할 수 있다는 인식이 대두됐다. 해외로 사업 저변을 확장하는 논의가 이뤄졌다. 팜스코 경영진은 개발도상국이 포진한 아세안(ASEAN) 권역을 눈여겨봤다. 2억명 웃도는 인구를 갖춘데다 연평균 5%를 웃도는 경제성장률을 기록한 인도네시아로 진출했다.

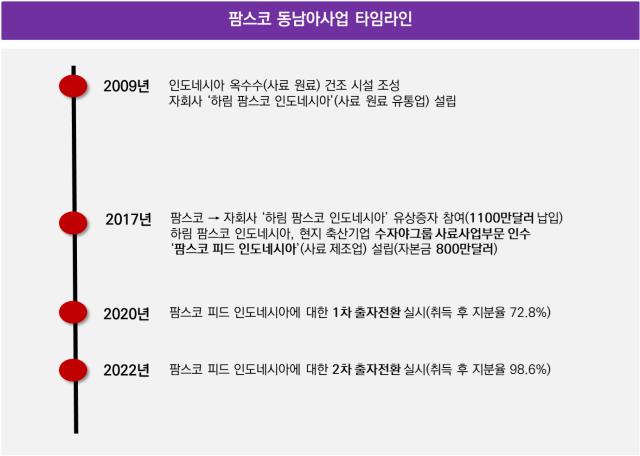

경영진은 한국에서 성공한 수직 계열화 로드맵을 인도네시아 사업에 고스란히 이식했다. 2009년 옥수수 건조 시설을 현지에 지으면서 동남아 사업의 첫 발을 뗐다. 옥수수가 축산사료의 원료로 활용되는 특징에 주목했다. 농가로부터 곡물을 사들여 시장에 판매하는 동시에 한국으로 수출하는 밑그림을 그렸다.

팜스코는 2017년 현지에서 사료를 생산하는 기반을 조성했다. 계열사 '하림 팜스코 인도네시아'가 축산 회사 수자야그룹 산하 사료 사업부문을 사들인 다음 손자회사인 팜스코 피드 인도네시아를 세웠다. 설립 자본금은 800만달러(90억원)였다. 팜스코는 인수를 성사시키기 위해 자회사 하림팜스코인도네시아에 유상증자 방식으로 1100만달러(146억원)를 지원해줬다.

덕분에 팜스코는 가축 사료를 연간 50만톤 규모로 양산하는 공장을 확보했다. 단순히 사업장 인수에만 그치지 않고 재무구조를 개선하는 데도 힘썼다. 2020년 1월과 2022년 12월 두 차례에 걸쳐 대여금, 미수수익 등을 출자 전환한 사례가 대표적이다.

팜스코 피드 인도네시아의 자본총계는 2021년 말 마이너스(-) 5억원에서 지난해 말 43억원으로 돌아섰다. 현금 유출 없이 팜스코는 보유 지분율을 98.6%까지 끌어올렸다. 손자회사였던 팜스코 피드 인도네시아는 팜스코의 자회사로 달라졌다.

◇팜스코 '만기 1년내' 90%, 잠재적 불안요소

팜스코가 인도네시아 계열사에 관심을 쏟는 건 사료 판매고의 성장세를 주목하기 때문이다. 연간 판매량이 △2019년 37만톤 △2020년 38만톤 △2021년 40만톤 등 점진적으로 우상향했다. 코로나19 팬데믹 이후 현지 사료 시장이 위축된 상황에서 일궈낸 성과인 만큼 본사 차원의 지원이 사업 성패를 좌우한다는 공감대가 형성됐다.

종속기업이 차입금을 상환하지 못하는 국면에 접어들 경우 모회사가 대신 갚겠다고 확약한 대목도 재무적 조력의 연장선에 있다. 올해 4월에 팜스코 피드 인도네시아의 차입금 2000만달러(266억원)를 겨냥해 신규 채무보증을 제공한 사례가 거론된다. 팜스코 피드 인도네시아가 보유한 금융권 차입금 가운데 1750만달러(232억원)에 대한 보증 기간을 2024년 상반기까지 연장하는 조치도 단행했다.

지금까지 팜스코가 인도네시아 계열사의 채무를 보증한 잔액은 2015억원으로 나타났다. 채권자는 수출입은행, 산업은행을 위시한 정책금융기관을 넘어 △KB부코핀은행 △KEB하나인도네시아은행 △신한인도네시아은행 △우리소다라은행 △IBK기업은행 등 민간 부문까지 다양하게 포진했다.

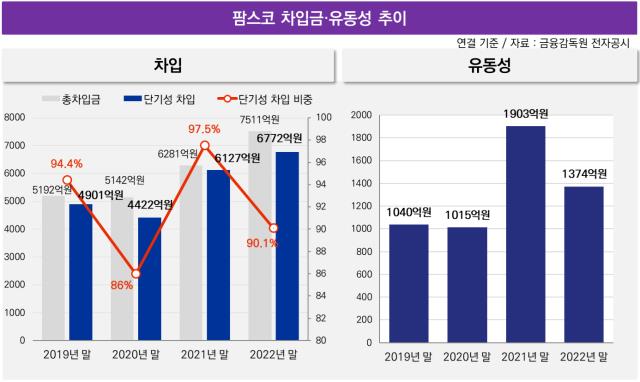

다만 계열사가 짊어진 빚을 상환하기에 빠듯한 여건은 잠재적 불안요소다. 지난해 말 연결 기준으로 팜스코의 총차입금은 7511억원이다. 여기서 만기가 1년 이내 도래하는 단기성 차입이 6772억원으로 전체의 90%를 차지한다. 반면 현금성자산과 단기금융상품 등을 더하면 1374억원에 불과해 리파이낸싱 의제가 최대 현안으로 떠오를 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- '비상경영체 돌입' SKT, 유심 사태 수습 '총력전'

- 위메이드 "위믹스 해킹 늑장공시 아니야…DAXA 기준 불분명"

- [Market Watch]DN솔루션즈 이어 롯데글로벌까지, 대형 IPO '휘청'

- [롯데글로벌로지스 IPO]흥행 실패 우려, 결국 상장 철회로 귀결

- [AACR 2025]제이인츠 'JIN-001', 독성 최소화한 '저농도' 효능 입증

- [Financial Index/SK그룹]주가상승률 50% 상회, SK스퀘어 'TSR' 그룹내 최고

- 금호타이어, 분기 '최대 매출'…영업이익은 '주춤'

- 유지한 SKC CFO "트럼프 관세, 위기보다 기회"

- [i-point]신테카바이오, 'K-BioX 글로벌 SUMMIT 6' 참여

- 간추려진 대명소노그룹 선택지, '티웨이'에 집중