[여전사경영분석]현대캐피탈, '차금융' 영업 드라이브…그룹 지원 역할 집중부동산 등 고위험 자산 줄고 자동차금융 확대…안전자산 증가 힘입어 0%대 연체율

이기욱 기자공개 2023-08-21 08:08:06

이 기사는 2023년 08월 18일 08:29 thebell 에 표출된 기사입니다.

현대캐피탈이 본업인 자동차금융 비중을 지속 확대하고 있다. 업계 최저 수준의 저금리 상품을 제공하며 공격적인 마케팅을 진행 중이다. 자동차 판매 지원이라는 그룹 내 역할에 집중하며 탄탄한 입지를 구축하는 모습이다.동시에 사업 성과 측면에서도 좋은 평가를 받고 있다. 부동산 프로젝트 파이낸싱(PF) 등 고위험 자산을 줄이고 자동차금융 자산 위주 안전 자산을 확대함으로써 건전성 지표를 개선하면서 선제적으로 리스크를 관리하고 있다.

현대캐피탈이 최근 공개한 '2023년 상반기 경영실적'에 따르면 현대캐피탈은 올해 상반기 1883억원의 당기순이익을 시현했다. 이는 지난해 동기 2446억원 대비 23% 감소한 수치다.

영업이익 감소는 일시적 고비용 구조 때문이다. 지난해 상반기 대비 영업수익은 1조6022억원에서 2조1708억원으로 5686억원(35.5%) 증가했다. 반면 영업비용 증가폭은 6015억원(45.1%)으로 영업수익 증가폭을 상회했다. 이에 따라 일부 수익성이 저하된 것으로 평가된다.

세부적으로 이자비용이 지난해 상반기 3076억원에서 올 상반기 5190억원으로 68.7% 증가했다. 대내외 경기 변동성이 커지면서 리스크 요인이 증가해 대손비용도 지난해 상반기 852억원에서 올 상반기 1127억원으로 32.3% 늘어났다.

올해 현대캐피탈 경영의 가장 큰 특징은 자동차금융 비중의 확대다. 현대캐피탈은 2020년 이후 부동산 시장 호황 등 시장 변화에 맞춰 비자동차금융 자산을 일시적으로 늘렸지만 최근 다시 자동차금융을 확대하는 모습이다.

실제 2020년말 6조4938억원이었던 현대캐피탈의 비자동차금융 자산은 2021년말 7조182억원으로 8.1% 늘어났다. 지난해말에는 2.7% 증가한 7조2104억원을 기록했다. 2020년말 21.1%였던 비자동차금융 자산 비중은 지난해말 21.7%로 확대됐다.

하지만 비자동차금융 자산은 올해 들어 급격히 줄어들기 시작했다. 1분기말 6조5408억원으로 지난해말 대비 9.3% 감소했다. 상반기말 기준 6조1931억원으로 더 줄어들었다. 고위험 자산에 대한 리스크를 줄이기 위해 총량 관리에 들어간 것으로 분석된다.

핵심 영업자산인 자동차금융 자산은 성장세를 이어가는 중이다. 현대캐피탈은 최근 조달금리 상승에도 불구하고 현대자동차그룹의 자동차 판매 지원 역할에 집중하기 위해 공격적인 마케팅을 펼치고 있다.

특히 올해 들어 상품 금리를 낮추며 경쟁사들과 차별화 하고 있다. 지난 3월에는 기존에도 업계 최저 수준이었던 상품 금리를 1%포인트 추가 인하했다. 차종별 저금리 프로모션 등도 실시 중이다.

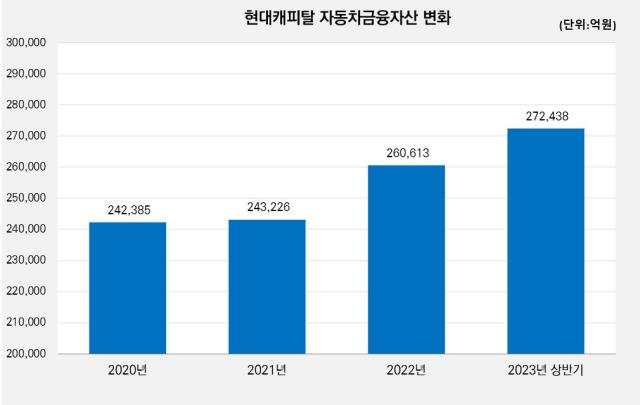

이에 따라 최근 자동차금융 자산 증가세가 가파르다. 2020년말과 2021년말 각각 24조2385억원, 24조3226억원을 기록하며 성장이 둔화되는 모습을 보였던 자동차금융자산은

지난해말 26조613억원을 기록하며 7.1% 성장했다.

올해 상반기 증가세는 더욱 가파르다. 상반기말 기준 자동차금융 자산은 27조2438억원으로 6개월만에 4.5% 증가했다. 2021년 77.6%까지 줄어들었던 자동차금융의 비중도 81.5%까지 확대됐다.

안전자산인 자동차금융 위주의 영업 확대로 자산건전성 지표도 개선 추세를 보이고 있다. 6월말 기준 현대캐피탈의 연체율은 0.98%로 지난해말 1.04% 대비 0.06% 포인트 하락했다. 금리인상 등으로 인해 주요 캐피탈사들의 건전성이 악화된 것과 상반된 모습이다.

신한캐피탈의 경우 연체율이 지난해말 0.99%에서 올해 상반기말 1.27%로 0.28% 포인트 상승했으며 KB캐피탈, 하나캐피탈, 우리금융캐피탈 등도 같은 기간 연체율이 각각 0.83%포인트, 0.49%포인트, 1.05%포인트씩 악화됐다.

현대캐피탈 관계자는 "자동차금융 중심의 우량한 사업 포트폴리오 구축으로 금융권 연체율 상승 흐름 속에서 이례적으로 연체율 하락 성과를 냈다"며 "대표이사 주관 위기대응협의체를 매월 운영하는 등 선제적 리스크 관리도 시행하고, 첨단 AI 기술을 활용한 리스크관리 시스템을 운영 중"이라고 밝혔다.

저금리 영업 전략으로 인해 악화된 수익성을 회복하기 위한 노력도 병행 중이다. 디지털 프로세스화와 마케팅 효율화를 통해 비용 절감에 나서고 있다. 2분기 현대캐피탈의 판매관리비는 1697억원으로 지난해 동기 1697억원과 비슷한 수준을 유지했다. 1분기의 경우 전년 동기 1527억원 대비 7.4% 증가한 1640억원을 기록했다.

상품자산 평균잔액 대비 판매관리비 비중(OPEX율)도 지난해 2.09%에서 올해 상반기 2.04%로 0.05% 포인트 낮아졌다. 비용효율화에 힘입어 2분기 영업이익은 1362억원을 기록했다. 이는 1분기 968억원 대비 40.7% 늘어난 수치다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

이기욱 기자의 다른 기사 보기

-

- 대웅제약, 막강한 '신약효과'의 명암 '개발비 손상 확대'

- [온코크로스 IPO In-depth]신약 한방 아닌 플랫폼 통한 성장, 이미 확보된 고객·매출

- 신풍제약, 매출 효자 '피라맥스' 임상 부담 끝 '수익성'도 개선

- '신약 관계사' 지배력 놓은 녹십자, 순이익 대폭 개선 효과

- [2024 이사회 평가]'기본'에 충실한 녹십자, 필요한 건 운영 선진화

- [2024 이사회 평가]'코스닥 대장주' 알테오젠, 시총 규모 걸맞은 체제 정비 과제

- [바이오 스톡 오해와 진실]"성공적 임상인데…" 에스바이오, 엇갈린 파킨슨 임상 해석

- [바이오텍 유증·메자닌 승부수]투자자 변심에도 조달액 지킨 에스바이오 "시장 신뢰 중요"

- 지씨셀의 본질 'CAR-NK', 임상철회에도 기댈 곳 '첨생법'

- [제약바이오 현장 in]지씨셀의 현재와 미래 '이뮨셀엘씨' 만드는 '용인 셀센터'