[IPO 모니터]'AI 반도체' 쓰리에이로직스, FI 허들 넘을까FI 9곳 보유지분 50% 이상…락업 협의 '긍정적' 기류

권순철 기자공개 2024-06-04 07:33:20

이 기사는 2024년 05월 29일 16:28 thebell 에 표출된 기사입니다.

팹리스 업체 쓰리에이로직스가 기업공개(IPO)를 위한 거래소 예비심사 청구 작업에 돌입했다. 최근 기술성 평가에서 'A, A'를 받은 쓰리에이로직스는 내달 말 예심 신청을 목표로 상장 준비에 착수했다.다만 9곳의 재무적 투자자(FI)들이 50% 이상의 지분을 보유하고 있는 만큼 락업(Lock-up)을 둘러싼 협의가 관건이 될 것으로 전망된다. 현재까지의 기류는 긍정적이지만 최종 설득까지는 극복해야 할 과제들이 여럿 남아있는 상황이다.

◇NFC용 시스템 반도체 설계 '전문'…6월 말 예심 청구 '시동'

29일 투자은행(IB) 업계에 따르면 쓰리에이로직스는 내달 말 거래소에 예비심사를 청구할 계획이다. 회사 측은 6월 말 심사를 신청하는 스케줄에 무게를 두고 있지만 거래소 심사 기간을 감안했을 때 연내 증시 입성은 다소 촉박할 것으로 관측된다. 쓰리에이로직스의 상장 주관 업무는 미래에셋증권이 담당하고 있다.

2004년에 설립된 쓰리에이로직스는 NFC, RFID 등에 들어가는 시스템 반도체를 설계하고 개발하는 비즈니스를 주력으로 영위한다. NFC는 사물인터넷(IoT) 시대의 핵심적인 부품으로, 인터넷에 연결된 기기들이 사람의 도움 없이 정보를 주고받을 수 있도록 돕는다. 쓰리에이로직스는 이러한 NFC의 '머리'에 해당하는 칩을 국산화하는 데 특화돼 있다.

시스템 반도체 설계는 최근 국가 차원에서 강조하는 섹터다. 정부는 지난해 국가첨단산업 육성 전략의 후속 조치로 '시스템 반도체 생태계 강화 이행 전략'을 발표한 바 있다. 파운드리뿐만 아니라 설계, 후공정까지 강화하면서 경쟁력을 보완하겠다는 계획이다. 이러한 흐름에 힘입어 산업은행도 쓰리에이로직스에 지분 투자를 단행하기도 했다.

최대 경쟁력은 단연 기술력에 있다. 기술성 평가에서 한국기술신용평가와 이크레더블로부터 모두 A등급을 받았다는 것이 이를 방증한다. 설립 2년 만에 국내 최초로 13.56MHz 대역의 RFID 리더 칩을 국산화하는 등 그 기술력을 인정받아 삼성SDS, LG전자, 현대자동차 등 국내 유수의 대기업들을 고객사로 유치하는 데 성공했다.

한편 오랫동안 다수의 투자자들로부터 외부 자금을 유치해 왔던 만큼 FI 구성은 다소 복잡하게 이루어져 있다. 현재 쓰리에이로직스에는 9곳의 FI들이 50%가 조금 넘는 지분을 점유하고 있다. 이 가운데 퀀텀-코리아오메가4차산업핵심기술펀드가 13.86%, 산은이 13.83%의 주식을 보유하면서 주요 주주로 등재돼 있다.

이에 상장 추진 과정에서 FI들의 이해관계를 어떻게 조정할 것인가가 주된 과제로 떠오를 전망이다. 현재까지의 기류는 긍정적이다. 대다수가 락업에 협조하는 스탠스를 취하고 있어 큰 문제는 없다는 것이 증권업계의 전언이다.

복잡한 주주 구성에도 원활한 협의를 거쳐 시장 친화적인 공모 구조를 이끌어내고 있다. 구주매출 없이 100% 신주 발행인 점도 눈에 띈다. 또한 과거 회사가 발행한 상환전환우선주(RCPS)를 매입했던 FI들은 약정상 이사 선임 권한을 보유하고 있었지만 지난해 회사와의 논의를 거쳐 잔여 RCPS 전량을 보통주로 전환하는 데 합의했다.

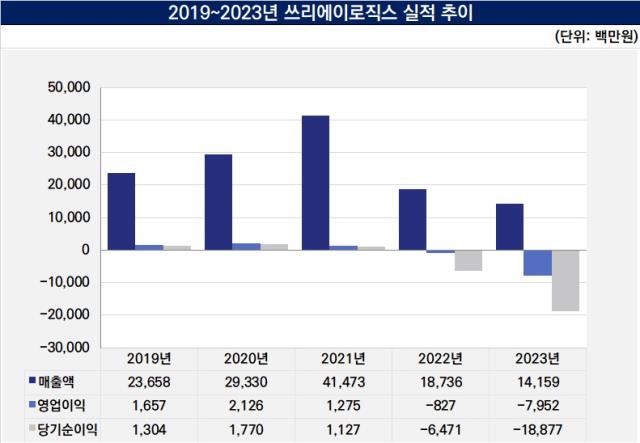

다만 최근 몇 년간 실적이 감소하고 있다는 것은 걸림돌이 될 수 있는 부분이다. 지난해 기준 쓰리에이로직스는 매출액 141억원과 영업손실 79억원을 기록했다. 이익이 나고 있지 않아 기술특례 트랙을 선택했지만 2년 전까지는 견조한 흑자를 내던 기업이었다. 쓰리에이로직스는 2022년부터 적자 전환 이후 매출과 영업손익 모두 내리막을 걷고 있다.

적정 밸류에이션까지의 길도 쉽지 않다. 국내 증시에 안착한 팹리스 기업이 적어 피어그룹을 판단하기 까다로운 측면이 있다. 가장 최근에 기술특례로 상장한 퀄리타스반도체도 해외 기업들 가운데 시가총액이 과도하지 않은 곳들을 비교그룹으로 선정했다. 결국 이후 FI와의 협상도 성장성을 입증할 수 있는 밸류를 제시하는 과정으로 요약될 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

권순철 기자의 다른 기사 보기

-

- [Company & IB]SK브로드밴드·한국증권, 장기물 흥행 '의기투합'

- 한화생명, 대규모 후순위채 발행…HUG 금리 여파 '촉각'

- [2024 이사회 평가]'지배구조 투명화' 케이카, 재무건전성 '옥의 티'

- [2024 이사회 평가]HPSP 이사회 활동성 '미약'…'빛바랜' 압도적 경영성과

- [2024 이사회 평가]'참여도 두각' KG스틸, 이사회 구성 다양화 '숙제'

- [IB 풍향계]HUG 신종자본증권 '사활' NH증권, 막판까지 '금리 고심'

- [IPO 모니터]'구주매출 50%' MNC솔루션, 투심 보완책 '공격적 할인율'

- [thebell note]거래소 '심사 트라우마'의 진실

- '건전성 사수' 전북은행, 8년만에 꺼낸 자본성증권

- [Market Watch]IPO 빅딜, 하나둘씩 반납하는 '조단위' 명패