[Biotech IPO In-depth]아이빔테크놀로지, 2년 준비한 상장 '시장친화몸값'…신사업 AI는 '아직'[]②유통물량 60% 3개월 내 출회, 2025년 실적 분기점

임정요 기자공개 2024-06-07 08:14:19

[편집자주]

IPO(기업공개)를 준비하는 바이오텍이 넘어야 할 관문은 기술성평가, 상장예비심사 뿐만이 아니다. 증권신고서를 통해 기업가치를 평가하고 공모가를 산정해 투자자들과 조율하는 과정도 거쳐야 한다. 얼마나 매력적인 회사인지 회사는 숫자로 입증해야 하고 투자자들은 정량적으로 평가해야 한다. 더벨은 바이오텍의 이 같은 상장 과정을 따라가며 성장전략과 위험요소를 살펴본다.

이 기사는 2024년 06월 05일 08:42 thebell 에 표출된 기사입니다.

아이빔테크놀로지는 혹한기 바이오 기업공개(IPO) 문턱을 넘어서기 위해 시장 친화적인 공모가를 책정했다. 7억원대 생체현미경을 판매하는 회사인데 공모밴드 하단이 7300원에 불과하다.대표이사 및 우호주주의 지분은 3년간 자발적 보호예수를 책정했다. 공모 후 주식수의 60%에 달하는 재무적투자자(FI) 물량은 대부분 3개월 후 시장거래가 가능하다. 다만 아이빔테크놀로지는 보호예수 기간은 단지 숫자에 불과할 뿐 회사의 성장성을 보고 대부분 장기보유할 것으로 기대했다.

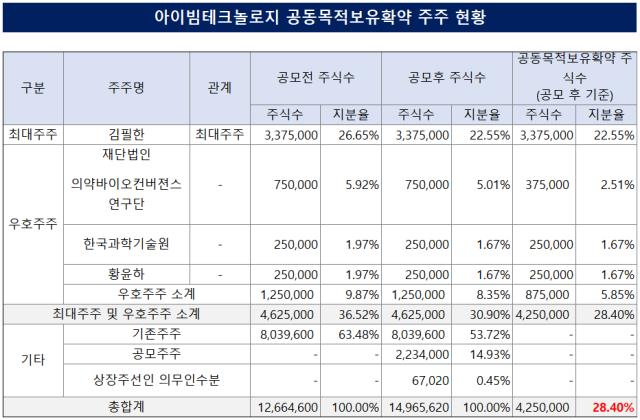

◇김필한 대표 및 우호주주 지분 28% 3년간 자발적 보호예수

아이빔테크놀로지는 설립 6년차인 2022년 5월 삼성증권을 주관사로 선정하고 지난 2년간 상장 준비를 했다. 2023년 8월 기술성평가에서 A, BBB 점수를 받았고 곧바로 9월 상장예비심사를 청구했다. 청구 후 7개월만인 2024년 5월 예심을 통과했고 같은 달 증권신고서를 제출했다.

심사가 길어지는 것을 방지하고자 공모가를 낮춰 상장에 도전한다. 아이빔테크놀로지가 이번 기업공개에 책정한 상장전 몸값은 공모가밴드 7300~8500원 기준으로 924억~1076억원이다. 마지막 투자에서 책정한 프리밸류 600억원 기준으로 54~80% 정도 상향했다.

공모 후 최대주주는 22.55% 지분을 가진 김필한 대표다. 그의 지분과 우호주주들의 지분을 3년간 보호예수를 설정했다. 세부적으로 황윤하 아이빔테크놀로지 선행연구팀장, 의약바이오컨버젼스연구단, 카이스트로 총 425만주, 28% 지분이다. 이들은 보호예수 기간 동안 의결권을 김 대표에게 위임했다.

아이빔테크놀로지 구성인력 중 유일하게 주요 주주 리스트에 이름을 올린 황 팀장은 1989년생으로 직급은 차장이다. KAIST 물리학과 학사, 나노과학기술 박사를 졸업하고 동대학원에서 박사후연구원을 거쳤다. 김 대표의 첫번째 카이스트 제자이자 아이빔테크놀로지 공동창업자다. 2019~2022년 사내이사를 지냈고 현재 아이빔테크놀로지에서는 선행연구팀을 이끌고 있다.

FI는 에이티넘인베스트먼트, LB인베스트먼트, BNH인베스트먼트가 5% 이상 지분을 보유하고 있다. 이 외 타임폴리오자산운용, 컴퍼니케이파트너스, 프리미어파트너스, 미래에셋벤처투자 등이 있다.

FI 물량인 900만주는 상장 1~3개월 후 유통 가능하다. 전체 주식의 60%가 시장에 나올 가능성이 있는 셈이다. 다만 낮은 공모가 탓에 FI들은 투자수익을 거두기 위해서는 다소 기다림이 필요할 것으로 관측된다.

김 대표는 "아이빔테크놀로지는 매출이 나는 회사고 장기적 성장을 위해 합리적 밸류에 상장을 결정했다"며 "보호예수를 걸지 않은 FI 물량 또한 회사의 성장성을 고려해 장기보유할 것으로 생각된다"고 말했다.

◇생체현미경 외 CRO·AI 조직분석 소프트웨어 개발

아이빔테크놀로지의 성장성은 주력제품인 생체현미경의 매출확대 및 CRO 용역서비스와 출시예정인 AI 조직분석 소프트웨어에 있다.

아이빔테크놀로지는 2017년 김 대표가 설립했다. 김 대표는 서울대 전기컴퓨터공학 학사, 박사를 졸업 후 하버드의대 매사추세츠종합병원(MGH)에서 5년간 박사후연구원을 지냈다. 2010년부터 현재까지 카이스트 의과학대학원 교수를 지내고 있다.

김 대표는 7년간 카이스트에서 연구개발한 생체현미경 원천기술로 이미 시제품을 개발한 상태에서 회사를 차렸다. 창업은 2017년이지만 R&D는 사실 2010년부터 시작했다. 아이빔테크놀로지가 설립 후 빠른 제품 출시를 이룰 수 있었던 배경이다.

주력 제품인 생체현미경 외에도 CRO 용역매출이 발생하고 있다. 작년 전체매출 45억원에서 6% 수준이 CRO 매출이었다. 아이빔테크놀로지는 CRO 매출이 연평균 93% 성장률로 2027년 40억원 수준이 될 것으로 전망하고 있다.

2025년부터는 AI 조직분석 소프트웨어가 실적에 반영될 것으로 예상하고 있다. 출시 첫해 6억원의 매출을 낸 후 연평균 100% 성장률로 2027년 24억원의 AI 의료기기 매출을 낼 것으로 추정하고 있다. AI 소프트웨어를 출시하는 2025년이 아이빔테크놀로지의 흑자전환 원년이 될 전망이다.

하지만 아이빔테크놀로지의 기술성평가를 한 전문위원에 따르면 AI 조직분석 의료기기 기술은 현재 개발 중인 기술이고 구체적 사업계획이나 상용화 계획 수립이 진행된다는 판단으로 평가항목에서 제외시켰다. 아직 무르익지 않은 기술이고 사업 전략도 확정된 바 없는 만큼 실제 실적에 반영될 가능성은 현재로선 알 수 없다.

아이빔테크놀로지는 증권신고서에 현실에 근접한 추정치를 제시하기 위해 베스트, 베이스, 워스트 3가지 시나리오로 구분해 매출목표를 제시했다. 분기점이 될 2025년 베스트 시나리오에서는 322억원까지 매출이 가능할 것으로 내다봤다. 반대로 계획대로 풀리지 않을 경우를 가정한 워스트 시나리오에서도 82억원 매출을 추정했다.

베이스 기준에서는 2025년에 약 200억원 매출 및 18억원의 영업이익과 순이익을 각각 달성한다는 추정을 제시했다. 베이스 기준 연평균 67% 성장률로 2027년 485억원의 매출을 달성하는게 목표다. 베스트 시나리오에서는 2027년 1000억원에 육박하는 매출을 넘봤다.

김 대표는 "최근 파두 사태로 기술특례상장에 대한 심사가 강화되면서 낙관적인 베스트 시나리오 뿐 아니라 투자자들에게 정확한 정보를 줄 수 있도록 베이스와 워스트를 추정하도록 가이드 받았다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화