[IPO 모니터]오버행 우려 아이스크림미디어, '고배당'으로 잠재우나해외 IR서 주주환원 정책 질문 다수…상장 첫해 25% 배당성향 검토

안준호 기자공개 2024-08-08 13:52:03

이 기사는 2024년 08월 05일 10:35 thebell 에 표출된 기사입니다.

코스닥행을 추진 중인 에듀테크 기업 아이스크림미디어가 적극적인 배당 정책을 제시했다. 현재 검토 중인 규모는 상장 첫해 기준 ‘배당성향 25%’ 수준으로 전해졌다. 이후에도 회사 성장 속도를 감안해 지속적으로 확대에 나선다는 계획이다.배당 정책에는 오너 일가 지분 매각 가능성을 불식시키는 효과도 존재한다. 향후 경영권 승계 재원을 마련하려면 핵심 계열사인 아이스크림미디어 순이익을 높이고, 배당을 확대하는 전략이 유효할 수 있다. 단 AI 교과서 등 신사업에 막대한 투자가 필요하다는 점은 변수다.

◇수요예측 앞둔 아이스크림미디어, 오너 일가 지분 매각 가능성 우려

5일 증권업계에 따르면 아이스크림미디어는 오는 9일부터 코스닥 상장을 위한 기관 수요예측을 진행한다. 16일까지 수요를 조사한 뒤 최종 공모가를 확정한 뒤 21일부터는 이틀 간 일반 투자자 청약을 계획 중이다. 이달까지 관련 절차를 무사히 마친다면 9월 중 상장이 예상된다.

수요예측을 앞두고 거론되는 변수는 크게 두 가지다. 첫 번째는 공모가 밴드 산출에 적용된 비교군과 주가수익비율(PER)이다. 아이스크림미디어는 삼성출판사와 미국 에듀테크 기업 체그(Chegg)의 평균 PER 21.5배를 반영해 밴드를 제시했다.

삼성출판사는 영유아 교육 출판업을 주업이고, 과거 아트박스도 계열사로 보유했다는 점에서 유사하다는 설명이다. 아이스크림미디어 역시 교육 플랫폼이자 커머스 사업자에 해당한다. 체그는 학습 플랫폼으로 출발했다는 점이 닮은꼴이다.

다른 변수는 오너 일가 개인 지분의 매각 가능성이다. 앞서 상장한 아이스크림에듀 사례에서 나오는 우려다. 시공테크 오너인 박기석 회장, 장남 박대민 최고전략책임자(CSO), 차남 박효민 씨 등이 당시 아이스크림에듀 보호예수가 끝난 뒤 수차례 장내 매각에 나섰다.

아이스크림미디어 역시 상황은 비슷하다. 지배회사인 시공테크 승계를 고려하면 박 CSO 개인 지분 활용이 필수적이다. 공모 후 기준 약 9.52%(124만3808주)로, 밴드 상단 확정에 성공하면 지분가치는 약 500억원에 달한다. 시공테크의 지배력이 26.6%에 달하기 때문에 경영권에 대한 우려도 적은 편이다.

◇승계 재원, 배당 정책으로 가능할까…올해 ‘배당성향 25%’ 검토 전해져

단 지분 매각이 아닌 배당 등을 통한 재원 마련도 일부 가능할 수 있다. 투자설명회(IR) 과정에서 밝힌 배당 정책에 눈길이 가는 이유다. 회사 측은 최근 기관 대상 설명회와 기자간담회 등을 통해 적극적인 배당을 약속한 바 있다. 현재 상장 첫해 기준 약 25%의 배당성향을 검토 중인 것으로 전해졌다.

25%의 배당성향이 높은 편이라곤 볼 수 없다. 한국거래소에 따르면 지난해 코스닥 상장법인의 평균 배당성향은 29.6%로 나타났다. 단 회사 측은 지속적으로 배당 확대를 고려하겠다는 입장인 것으로 전해졌다. 해외 현지 설명회에서 주주환원 정책에 대한 질의가 많았다는 후문이다.

25% 배당성향을 지킬 경우 규모는 어느 정도일까. 2023년 순이익 약 302억원 기준으로 계산해보면 대략 76억원으로, 주당배당금(DPS)은 579원 가량이다. 시가배당률로 보면 공모가 밴드 상단 기준 1.62% 정도다. 이를 기준으로 보면 박 회장은 약 14억원, 장남인 박 CSO는 약 7억원을 배당받는다.

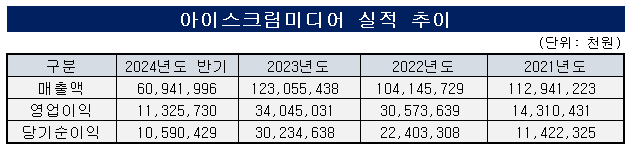

올해 실적 전망치를 달성한다면 규모는 더 증가한다. 회사는 지난해 매출액 1231억원, 영업이익 341억원을 거뒀다. 공식적으로 전망치가 나온 바는 없지만, 증권업계에서 거론되는 예상 영업이익은 약 400억원 수준이다. 회사 측 에퀴티 스토리(Equity story)대로 AI 교과서 사업이 순항한다면 내년 이후 배당은 더 커질 전망이다.

고배당 정책을 가로막는 요소가 없는 건 아니다. 초등교육 시장에선 지배적 플랫폼이 됐지만 여전히 신사업 추진을 위해 대규모 투자가 필요한 상황이다. 밴드 하단 기준으로 공모 조달 자금은 약 760억원. 회사는 이를 대부분 검정교과서(250억원), AI 교과서 및 콘텐츠(460억원) 신사업 추진에 사용할 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Company Watch]HVM, 올해 연매출 500억대 진입 '총력'

- [Company Watch]'소프트웨어 솔루션 재편' 핀텔, 흑자전환 여부 ‘촉각’

- '오리온 파트너' 하이센스바이오, 기평 신청 'IPO 재도전'

- ['빅바이오텍의 꿈' 프레스티지는 지금]글로벌 체급 맞춘 과감한 투자 "도약의 시점, 두려움 없다"

- [온코크로스 IPO In-depth]신약 한방 아닌 플랫폼 통한 성장, 이미 확보된 고객·매출

- [오름테라퓨틱 IPO In-depth]상장 앞두고 바뀐 이사회, 그래도 막강한 전임 CSO 영향력

- 현신균 LG CNS 사장 승진, 'IPO 완수' 중책

- 노보노디스크 '韓 협업' 시동 "플랫폼까지 관심 영역 확장"

- [코스닥 상장사 매물 분석]외형 줄어든 디티씨, 루멘스 인수 돌파구 기대

- [Company Watch]'유해사이트 차단' 플랜티넷, 3분기 실적 개선세 뚜렷

안준호 기자의 다른 기사 보기

-

- [토스 IPO]'가파른' 플랫폼 성장, 분기 '역대 최대' 실적 기여

- [IB 풍향계]'해프닝' 롯데 위기설..."리밸런싱 고민 계기 삼아야"

- [2024 이사회 평가]ESG 앞세운 애경케미칼, 평가·참여 '고득점'

- [2024 이사회 평가] 리가켐바이오, 경영성과 못 미치는 '이사진 구성'

- [2024 이사회 평가]다우기술, 이사회 다양성 '아쉽네'

- [IPO 모니터]'재도전' 발해인프라, 달라진 시장 상황에 '자신감'

- [토스 IPO]미국행 선택했지만...상장까지 변수 '산적'

- [IB 풍향계]한국증권 IPO본부, PI투자전략 변화…타 본부로 '이관'

- [Market Watch]'상장일 강세' 무너진 시장…공모주 투심 '불안'

- [토스 IPO]외국계 로펌 물색…ADR 상장 유력