[대양금속 편입 나선 KH그룹]5년만에 인수 재도전, 풍부한 현금 유동성 발판남산 하얏트 호텔 매각 차익 4000억 확보

양귀남 기자공개 2024-08-19 08:50:27

[편집자주]

KH그룹이 시장에 돌아왔다. 그룹 리스크가 해소되지 않은 상황에서 자본시장 행보가 빨라지고 있다. 전체 계열사가 거래 정지인 상태에서 신규 상장사에 대한 관심이 커진 분위기다. 더벨이 KH그룹의 최근 인수합병 발자취를 들여다보고 구체적인 배경을 살펴봤다.

이 기사는 2024년 08월 12일 14:39 thebell 에 표출된 기사입니다.

KH그룹이 5년만에 인수합병 시장에 재등장했다. 지난 2019년 인수에 나섰다가 포기한 대양금속에 대해 적대적 M&A를 추진하고 있다. 과거와 달리 남산 하얏트 호텔 매각을 통해 풍부한 현금 유동성을 확보했다는 점에서 성사될지 주목된다.12일 금융감독원 전자공시시스템에 따르면 김 씨 외 3인은 대양금속에 주주총회소집허가를 요구하는 소송을 제기했다. 대양금속의 이사와 감사를 해임하고 신규 이사와 감사를 선임하는 건이 핵심이다.

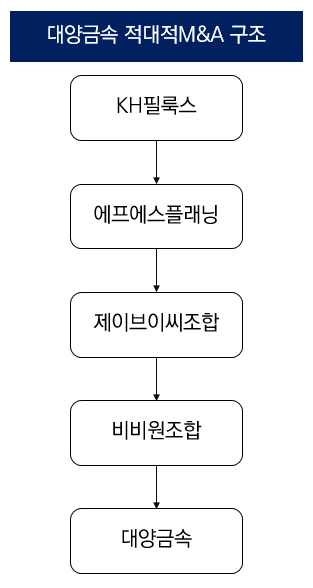

이 소송은 최근 대양금속에서 발생한 적대한 M&A 시도와 맥을 함께 한다. 최근 KH필룩스는 자회사를 통해 대양금속 지분을 확대했다. 김 씨 외 3인이 제기한 소송에서 신규로 선임을 요구한 이사진들이 대부분 KH그룹과 관련이 있는 인물로 알려졌다.

이 소송은 최근 대양금속에서 발생한 적대한 M&A 시도와 맥을 함께 한다. 최근 KH필룩스는 자회사를 통해 대양금속 지분을 확대했다. 김 씨 외 3인이 제기한 소송에서 신규로 선임을 요구한 이사진들이 대부분 KH그룹과 관련이 있는 인물로 알려졌다.비비원조합은 지난달 말 대양금속 주식 5% 이상 보유 공시를 발표했다. 확보한 지분은 320만주, 지분율로 환산하면 6.1%다. 비비원조합은 나흘 만에 69억원을 들여 장내에서 지분을 사들였다.

비비원조합의 최대주주는 제이브이씨 조합이고, 제이브이씨조합의 최대주주는 에프에스플래닝으로 거슬러 올라간다. 에프에스플래닝 지배구조 정점은 KH필룩스로 100% 지분을 보유하고 있다. 결국 KH필룩스가 여러 비히클을 거쳐 대양금속의 지분을 인수한 셈이다.

일반적으로 적대적 M&A는 장내에서 지분 매집이 이뤄지고, 방어 측 역시 적극적인 대응에 나서느라 주가 상승에 따른 비용 부담이 커지는 구조를 보인다. 대양금속 주가 역시 비비원조합의 장내 매수가 시작된 시점부터 주가가 갑작스럽게 튀어올랐다.

비용 부담이 커질 수 있는 상황에도 KH그룹에서 적대적 M&A라는 칼을 빼든 이유는 현금 유동성이 뒷받침되어 있기 때문이다. KH그룹은 지난 5월 남산에 위치한 그랜드하얏트호텔 매각을 마무리 지으며 현금 유동성을 확보했다.

KH그룹은 지난해 1월 그랜드하얏트호텔을 제이에스747에 매각하는 계약을 체결했다. 제이에스747은 명품 브랜드와 글로벌 브랜드의 제품을 주문자상표부착생산(OEM)방식으로 제작하는 제이에스코퍼레이션이 투자한 회사다. 인수 이후 약 3년만에 매각을 확정지었고, 지난 5월에 잔금 납입이 완료됐다. 당초 지난해 말 계약이 완료될 예정이었지만 일부 지연됐다.

KH그룹은 그랜드하얏트호텔과 주차장 부지 매각을 통해 약 4000억원의 차익을 챙긴 것으로 알려졌다. 확보한 자금은 우선적으로 차입금 상환에 활용했다. KH필룩스만 하더라도 잔금 납입에 따른 수익금 634억원을 수령한 즉시 KH강원개발에 전액을 대여했다. KH강원개발은 알펜시아리조트 인수 주축이 된 특수목적회사(SPC)다.

계열사간 자금 거래 이외에 시장에서 본격적으로 나타난 첫번째 움직임이 대양금속 지분 인수다. KH필룩스는 자회사인 에프에스플래닝에 지난해부터 자금을 지원하고 있다. KH필룩스가 올해 1분기 말 기준 에프에스플래닝에 지원한 대여금만 121억원에 달한다.

KH그룹은 이미 지난 2019년 대양금속 인수에 나선 이력이 있다. 실사를 거쳐 구체적인 조건도 오갔지만 계약 막판에 인수를 중단했다. 이후 인수를 위해 결성한 조합 지분을 매각했다. 5년만에 재차 인수를 추진하는 상황이다.

당장 대양금속 최대주주의 지배력을 앞서기는 어렵다. 대양홀딩스컴퍼니와 특수관계인들은 우선주 873만7385주를 보유하고 있다. 우선주이긴 하지만 대양금속 우선주에는 의결권이 붙어있어 여전히 최대주주의 지배력은 유지되고 있는 상황이다.

다만 5년만에 재차 대양금속 인수에 나선 데다가 적대적 M&A라는 특성을 감안하면, 시장에선 KH그룹이 쉽게 물러나지 않을 것이란 전망도 내놓고 있다. 대양금속 최대주주 역시 지분을 쉽게 넘기지 않을 것이란 이야기도 나오면서 경영권 분쟁이 장기화될 가능성도 높게 관측된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]인텔리안테크, SES와 지상게이트웨이 개발 계약

- 우리은행 '역대 최대' 순익 이끈 조병규 행장 용퇴

- [i-point]위세아이텍, BCI 기반 디지털 의료기술 연구과제 수주

- [i-point]한컴, 다문화 아동 청소년 대상 한국어·SW 교육

- [해외법인 재무분석]LG엔솔 인니 현대차 JV 연결회사 편입, 기대효과는

- [한미 오너가 분쟁]임종훈 지분 산 라데팡스, 형제 주식 추가 매입도 염두

- [한미 오너가 분쟁]지분격차 '21%p'…곧바로 나타난 '라데팡스 효과'

- [우리은행 차기 리더는]리더십 교체 결정, 기업금융 '방향타 조정' 차원

- [금통위 POLL]연내 추가 기준금리 인하 없다…대외 불확실성 확대

- [삼성금융네트웍스는 지금]생명·화재, 삼성금융 '고래' 만든 주역

양귀남 기자의 다른 기사 보기

-

- [대양금속 편입나선 KH그룹]불 붙은 영풍제지 지분 경쟁, 2차전 본격화

- [코스닥 상장사 매물 분석]'투믹스 지분 70% 확보' 수성웹툰, 우회상장 가능성은

- [i-point]에스넷시스템, '쌍용레미콘 통합정보시스템' 전환 지원

- [Red & Blue]'사우디발 훈풍' 비에이치아이, 수주 확대 모멘텀 '부각'

- [i-point]엔켐, 26일부터 이틀간 2500억 공모 CB 청약

- [코스닥 상장사 매물 분석]외형 줄어든 디티씨, 루멘스 인수 돌파구 기대

- [i-point]엑시온그룹 위즈위드, 블랙위크 프로모션 진행

- [코스닥 상장사 매물 분석]루멘스, 경영권 프리미엄 105% 책정 근거 '현금 곳간'

- [i-point]뉴로소나, 초음파 기반 기술 '세계일류상품' 선정

- [i-point]하이드로리튬, 배터리급 수산화리튬 48톤 추가 출하