[엠에프씨 IPO In-depth]견고한 매출에도 스팩상장, '기업밸류-스팩주가' 괴리 관건상장조달으로 140억 현금 확보, 예상 시총 879억원…'스팩주' 주가반등 필요

한태희 기자공개 2024-09-06 09:05:16

[편집자주]

IPO(기업공개)를 준비하는 바이오텍이 넘어야 할 관문은 기술성평가, 상장예비심사 뿐만이 아니다. 증권신고서를 통해 기업가치를 평가하고 공모가를 산정해 투자자들과 조율하는 과정도 거쳐야 한다. 얼마나 매력적인 회사인지 회사는 숫자로 입증해야 하고 투자자들은 정량적으로 평가해야 한다. 더벨은 바이오텍의 이 같은 상장 과정을 따라가며 성장전략과 위험요소를 살펴본다.

이 기사는 2024년 09월 03일 07:57 thebell 에 표출된 기사입니다.

원료의약품(API) 전문 기업 엠에프씨는 일반적인 기술특례상장 제약·바이오 기업과 비교해 안정적인 100억원대 매출을 낸다. 그럼에도 수요예측과 일반공모를 거치는 직상장 대신 스팩(SPAC) 상장을 택한 건 조달 자금에 대한 불확실성을 줄이기 위해서다.다음 달 열릴 임시주주총회에서 스팩 합병 여부가 최종 결정된다. 2일 종가 기준 회사가 제시한 주식매수청구권 가격 대비 스팩주의 주가가 낮아 반등이 필요한 상황이다. 합병법인의 본질가치 산정에 있어 적절한 밸류 측정이 이뤄졌는지가 관건이다.

◇하나금융21호스팩과 합병, 합병신주 발행가액 '9308원'

엠에프씨는 지난 달 30일 증권신고서를 제출하고 코스닥 상장을 목전에 뒀다. 주관사는 하나증권으로 하나금융21호기업인수목적회사과 합병해 스팩 상장에 나선다. 올해 2월 상장예비심사를 청구하고 6개월 만인 지난달 14일 거래소의 심사 승인을 받았다.

작년 8월 기술특례상장을 위한 소부장 기술성평가에서 A, BBB 등급으로 통과했다. 그럼에도 수요예측과 일반공모를 거치는 직상장이 아닌 스팩 상장을 결정했다. 당장 내년까지 2공장 건설을 준비 중인 만큼 조달 규모를 가늠할 수 있는 상장 트랙을 택했다.

업계 관계자는 "회사가 보유한 공장 유휴부지가 있는데 예심 청구 전부터 2공장 건설 계획을 세우며 보다 확정적인 자금 조달이 필요했다"면서 "공모 시장은 1년 사이에도 많은 변화가 있는 만큼 불확실성이 적은 스팩상장을 택한 것으로 안다"고 말했다.

엠에프씨와 하나금융21호스팩의 합병가액은 각각 주당 9308원, 2000원이다. 합병 비율은 약 1대0.214다. 합병 예정 기일은 11월 26일로 다음 달 22일 합병 승인을 위한 임시주주총회를 진행한다.

합병신주 발행가액은 9308원으로 예상 시가총액은 789억원이다. 합병법인의 본질가치는 자산가치와 수익가치를 1대 3의 비율로 가중산술평균해 산정했다. 피합병법인은 기준주가에 할증율과 할인율을 반영한 평가가액을 합병가액으로 합병비율을 산출했다.

피합병법인 주주의 주식매수청구권 행사 시 주주와 협의를 위해 회사가 제시할 가격은 2126원이다. 다음 달 열리는 주주총회일로부터 주식매수청구권 행사 기한까지 각 증권회사를 통해 주식매수청구권 행사 여부를 결정할 수 있다.

그러나 주가 흐름은 아직 부진하다. 증권신고서 제출 후 첫 거래일인 2일 하나금융21호스팩의 종가는 2110원을 기록했다. 주식매수청구권 행사 시 회사가 제시한 가격보다 낮다. 안정적인 합병안 가결을 위해 스팩주의 주가 상승이 필요한 상황이다.

◇5년간 꾸준한 매출 성장 기대, 케파 확장에 쏠린 눈

결국 합병법인의 본질가치에 대한 합리적인 밸류 판단이 이뤄졌는지가 관건이다. 엠에프씨는 본질가치 중 수익가치 산정을 위해 현금흐름할인법을 택했다. 기대되는 미래 현금유입액을 측정하고 할인율을 적용해 현재가치를 산정한다.

영업가치에 비영업자산가치를 더한 뒤 이자부부채 가치를 제해 추정한 수익가치는 862억원이다. 이를 발행주식총수로 나눈 1주당 수익가치는 1만1406원이다. 여기에 1주당 순자산가액으로 책정한 3013원에 1대3의 비율을 적용해 최종 합병가액을 산정했다.

증권신고서를 통해 매년 꾸준한 실적 성장을 기대했다. 엠에프씨의 작년 매출은 173억원으로 전년 대비 42.4% 증가했다. 그러나 같은 기간 영업이익은 7억원으로 수익성이 비교적 주춤했다. 올해 상반기에는 117억원의 매출과 18억원의 영업이익을 올렸다.

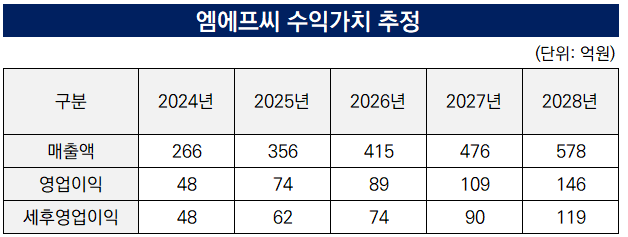

증권신고서 내 수익가치 추정치에 따르면 연말까지 266억원의 매출, 내년에는 33.8% 늘어난 356억원의 매출을 예상했다. 2028년에는 578억원의 매출과 함께 146억원의 영업이익을 전망했다. 4년 뒤 영업이익률은 25.2% 수준이다.

아플로쿠알론, 펠루비프로펜, 글립타이드, AN1 등 비스타틴 계열 원료의약품과 제네릭, 개량신약 계열 의약품 매출이 4년 새 늘어날 것으로 바라본 결과다. 작년 전체 매출 가운데 스타틴계열 매출 비중은 78.7%에 달했다.

조달 자금을 활용해 2공장을 건설하고 생산량을 늘려 수주를 확대할 계획이다. 원료의약품 기업은 일반적인 제약사와 달리 광고나 마케팅 등에 필요한 부수적 비용 지출이 적다. 회사는 본 사업에서 매출이 확대된다면 수익성도 자연스레 높일 수 있다고 보고 있다.

엠에프씨 관계자는 "규모의 경제를 통해 매출을 늘릴 수 있다고 본다"며 "작년까지 38%였던 공장 가동률이 올해 상반기 70%까지 올라왔고 2공장을 건설하면서 대량 생산할 수 있는 체제를 구축할 것"이라고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

한태희 기자의 다른 기사 보기

-

- '오리온 파트너' 하이센스바이오, 기평 신청 'IPO 재도전'

- 케어젠, 인도 CDMO사 공급 계약…글로벌 공략 속도

- SK바이오팜, 올해도 '제프리스' 참가 'RPT' 전략 공개

- 마크로젠, 세종캠퍼스 완공…'유전체 밸류체인' 구상

- '소마젠 맞손' 쓰리빌리언, 진단사업 미국 확장 잰걸음

- 오리온바이오, 시린이치약 중국서 '베트남'으로 전략 선회

- '치매치료제' 큐어버스, 250억 시리즈B '멀티클로징' 목전

- [thebell note]바이오텍 CFO의 언어

- 루닛, MD앤더슨부터 AZ까지 '루닛스코프' 상업화 본궤도

- 동화약품, 의료기기 넘어 '항암신약'까지 '로펠바이오' 투자