[회색 자본, 영구채 러시]SK인천석유화학 '상장 보류'의 부메랑⑥RCPS 신종자본증권으로 상환…자기자본 44%는 영구채, 실질 부채비율 669%

고진영 기자공개 2024-12-20 08:24:36

[편집자주]

신종자본증권 시장이 전례없이 붐비고 있다. 이론상 영원히 안 갚고 이자만 낼 수 있어 영구채라 불리지만 사실은 자본성이 최소화된 모순적 채권이다. 도입 후 십여년 동안 혼란과 의구심에 시달렸지만 올해 발행 규모가 6조원에 달할 정도로 인기다. '자본 같은 빚' 영구채가 필요했던 기업들의 사정을 THE CFO가 진단해본다.

이 기사는 2024년 12월 16일 13:44 THE CFO에 표출된 기사입니다.

SK인천석유화학은 SK에너지에서 사업부를 분할해 설립된 곳이다. 출범과 동시에 상장을 염두에 두고 대규모 투자금을 유치했다. 문제는 애초 밑그림과 달리 기업공개(IPO)가 무기한 미뤄지면서 구멍난 상환계획을 신종자본증권(영구채)로 충당했다는 점에 있다.덕분에 큰 자본감소 없이 투자금을 갚긴 했지만 아직 후유증을 떨쳐내진 못했다. 순자산 절반 남짓을 수천억원 규모의 고금리 영구채가 차지하고 있는 상태다.

앞서 SK인천석유화학은 2013년 분할 출범하자마자 RCPS(상환전환우선주) 발행으로 8000억원 규모의 자금을 끌어왔다. 당시 영업적자 상태였는데 파라자일렌(PX) 공장 등 시설투자에 1조6000억원 규모를 투입하면서 자금 확충이 절실했던 탓이다.

RCPS는 회계상 부채로 분류되지만 SK인천석유화학의 경우처럼 상환권을 발행회사가 가지면 자본으로 인정받는다. 투자금의 절반을 RCPS로 채운 SK인천석유화학은 IPO를 통해 엑시트에 조력할 계획이었다. FI(재무적투자자)인 신한프라이빗에쿼티, 스톤브릿지캐피탈을 대상으로 2018년까지 IPO를 진행하겠다고 약속했다.

그런데 일이 뜻대로 되지 않았다. 약속한 시기가 되자 중국발 PX 공급이 늘면서 영업환경이 안좋아졌다. 원하는 몸값을 인정받기 어렵다고 판단, 상장 보류를 결정한 SK인천석유화학은 RCPS를 현금으로 갚아야 했다.

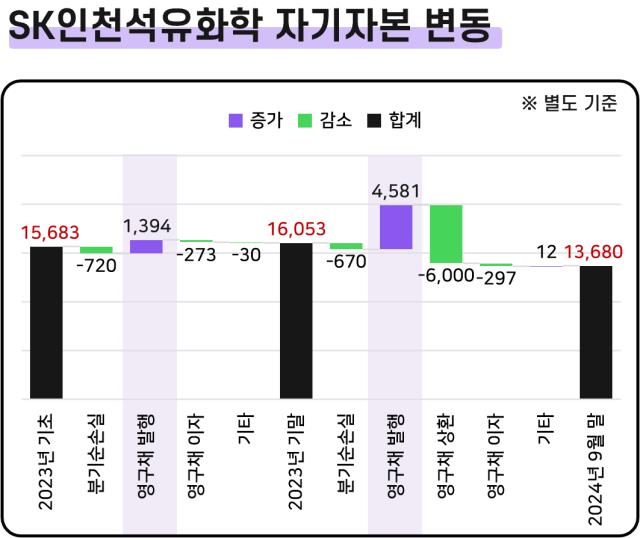

회사는 RCPS 상환과 동시에 자본 감소를 막기 위해 2019년 3월 6000억원 규모의 신종자본증권 발행에 나섰다. 이에 따라 상환은 마쳤지만 차입 급증은 피할 수 없었다. 우선 RCPS 원리금이 8900억원에 달해 영구채 조달액보다 약 3000억원 많았다.

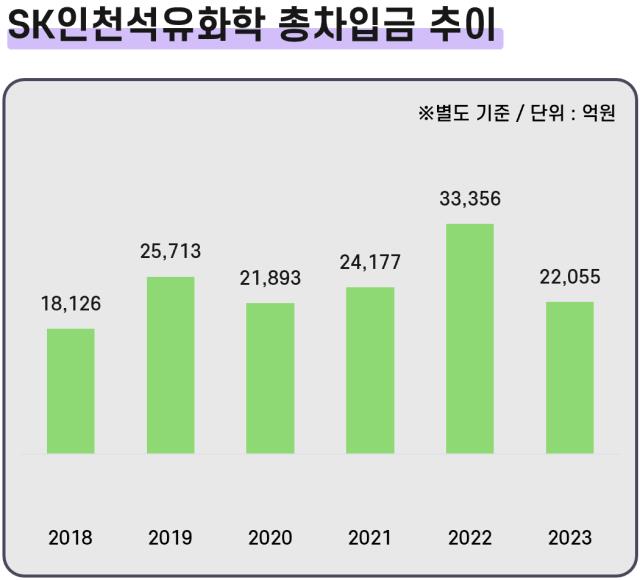

게다가 그 해 배당 이후 잉여현금흐름까지 대거 순유출(-5523억원)을 나타냈다. 현금 부족이 발생한 만큼 차입으로 메워야 했다. 결국 2018년 1조8000억원 수준이었던 총차입금은 1년 만에 2조6000억원에 가깝게 뛰었다.

긍정적인 점은 RCPS를 갚고 FI들과 이별하면서 배당 지출이 사라졌다는 점이다. SK석유화학은 투자를 유치할 때 약속했던 배당률에 따라 2018년과 2019년 두 차례에 걸쳐 배당금을 몰아 지급했다. 각각 700억, 1945억원씩 총 2645억원이다. 2019년 EBITDA(상각 전 영업이익)가 1400억원대였으니 현금창출력과 비교하면 상당한 부담을 털었다.

당시 발행했던 영구채의 콜옵션(조기상환청구권) 행사기한이 도래한 것은 5년이 지난 올해 3월이다. 하지만 SK인천석유화학은 그동안 유가등락으로 변덕스런 운전자금을 감당하느라 차입금을 크게 줄이지 못했다.

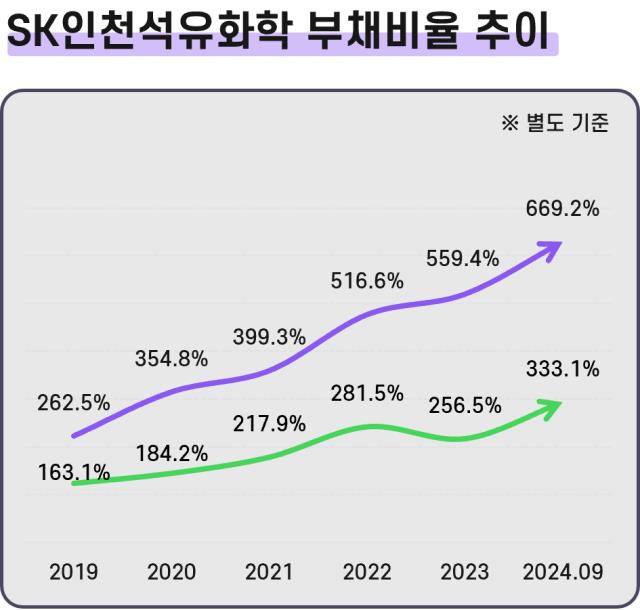

별도 자기자본 역시 2019년 2조2000억원 수준에서 작년 말 1조6000억원으로 깎였다. 이 기간 한 해를 제외하곤 계속 순손실을 낸 영향이 컸다. 반면 같은 기간 부채는 불어나 부채비율이 163.1%에서 256.5%로 올랐다. 신종자본증권을 차환 없이 갚을 만한 여유가 안됐다는 이야기다.

결국 리볼빙을 위해 SK인천석유화학은 작년 10월 1400억원(제 2회), 올해 3월 4600억원(제 3회) 등 영구채 6000억원어치를 새로 찍었다. 석유화학 업황이 침체된 데다 재무적 사정도 밝지 못한 만큼 발행조건이 썩 좋지 않았다.

제 2회 신종자본증권의 경우 투자자들이 미지근한 반응을 보이면서 증액에 실패했고 금리도 7.3%로 매겨졌다. 제 3회 채권은 6.5%로 그보다 낫지만 여전히 고이율이다. 콜옵션 행사기간인 3년 뒤부터 스텝업(step-up) 조건이 붙는다. 자본으로 잡혀있긴 해도 사실은 금리 비싼 3년짜리 차입이라고 볼 수 있다.

9월 말 기준 SK인천석유화학의 자기자본은 1조3680억원까지 더 줄어들었다. 이중 발행비용을 제한 5975억원이 영구채 몫이다. 자기자본의 44%에 이른다. 덕분에 부채비율을 333.1%로 낮췄지만 차입과 다름없는 영구채를 부채로 분류할 경우 실질 부채비율은 669.2%로 오른다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 상장전 투자유치 성공 숨비, 코스닥 입성 준비 '착착'

- 드림텍, 부정맥 진단 소프트웨어 일본 수출

- 에이루트, 북미 시장 공략 본격화

- LB세미콘·LB루셈 합병 '9부 능선 넘었다'

- 금양인터내셔날, 'BB단 1기' 활동 마무리

- [i-point]신테카바이오, 과기부 주관 지원사업 '성료'

- [i-point]아더월드, 'SL:U' 첫 번째 시즌 서비스 시작

- [루키 바이오텍 in market]이뮨온시아, 5년 내 '돈 버는 신약' 도전…묘수는 '틈새전략'

- [금융지주 저축은행 돋보기]KB저축, 차세대 시스템 기반 디지털 '리딩뱅크' 도약 목표

- 제4인터넷은행의 운명은

고진영 기자의 다른 기사 보기

-

- [회색 자본, 영구채 러시]SK인천석유화학 '상장 보류'의 부메랑

- [thebell note]오리처럼 생겨서 오리처럼 걸으면

- [2024 이사회 평가]승계 마친 SGC에너지, 이사회 개선은 '진행 중'

- [비상장사 재무분석]파르나스호텔, 코엑스 ‘임시휴업’ 견딜 체력은

- [회색 자본, 영구채 러시]'IPO' 약속했던 롯데컬처웍스, 내년 기한 도래

- [롯데그룹 재무 점검]'4조' 있다는 롯데케미칼, 자산매각 불가피한 이유

- [2024 CFO 서베이]'금고지기'는 옛말…경영 전략도 CFO 몫

- [2024 CFO 서베이]CFO가 본 CEO는 '리스크 테이커'

- [회색 자본, 영구채 러시]'자금난' 급한 불…영구채로 모면한 롯데·신세계그룹

- [2024 이사회 평가]새 출범한 현대그린푸드, 이사회 개선시스템 '우등생'