현대산업개발, 회사채 잔액 1조 돌파 6월초 목표, 3년물 1500억원 태핑…올해만 5000억원 조달

이 기사는 2011년 05월 24일 13:58 thebell 에 표출된 기사입니다.

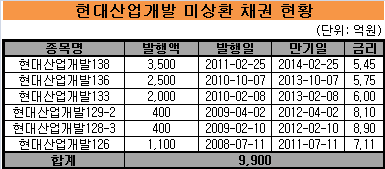

현대산업개발이 1500억원 가량의 회사채 발행을 추진하고 있다. 지난 2월말 발행 이후 석달 만으로 예년에 비해 공모채 시장을 통한 조달을 크게 늘이고 있다. 이번 발행이 성사될 경우 현대산업개발의 회사채 발행 잔액은 1조원을 돌파하게 된다.

현대산업개발은 현재 만기 3년물로 1500억원을 조달하기 위해 수요조사를 실시하고 있다. 내달 초 발행을 목표로 하고 있으며 시장 상황에 따라 금액은 다소 조정될 여지가 있다.

현대산업개발은 지난 2월 3500억원에 달하는 공모채를 발행한 바 있다. 이번 조달에 성공하면 두 번의 채권 발행을 통해 5000억원 이상의 자금을 확보하게 된다.

조달 목적은 7월 만기도래하는 1100억원 규모의 채권(126회차) 차환이다. 남은 금액은 운영자금으로 사용할 예정. 금리동결로 시장 불확실성이 다소 완화되자 조달을 서두른 것으로 파악된다.

금리는 4% 후반이나 5% 초반에서 결정될 것으로 보인다. A+ 기준 민평 4.39%보다는 높지만 개별 평가수익률(5.28%)보다는 20bp 이상 금리를 낮출 수 있는 전망.

현대산업개발은 2월에도 개별 민평 대비 30bp 낮은 5.45%로 투자자를 모집했다. 업계 디스카운트 요인이 작용했지만 타 건설사와 비교하면 안정적 수준으로 평가받는다.

채권 시장 관계자는 "현대산업개발의 경우 건설업체 중 비교적 재무구조가 우량하고 리테일 수요도 풍부해 인기가 좋은 편"이라며 "금리 메리트 부각으로 목표금액을 초과해 발행할 가능성도 크다"고 밝혔다.

best clicks

최신뉴스 in 전체기사

-

- 한미약품 12월 임시주총 연다…한미사이언스 임총 결과 ‘관건’

- 풀무원 '흥행'에 풀무원식품도 공모 신종자본증권 '데뷔'

- 롯데건설, 수요예측 미매각 불구 증액 발행

- 유암코, 올해 모든 공모채 조단위 주문·언더금리 확보

- 삼진제약 최대주주 창업주로 변경, 하나제약 동거는 계속

- [IR Briefing]시옷, 모빌리티 넘어 '종합 보안기업' 전환

- 금감원, 오름테라퓨틱 신고서 정정요구…상장지연 불가피

- [i-point]반도체대전 참가 신성이엔지, 클린룸 기술력 공개

- [Red & Blue]'자사주 소각' 신세계I&C, 저점 딛고 반등할까

- 이랜드리테일, '강남 e스퀘어 유동화' 1900억 수혈