[자산운용사 경영분석]웰컴운용, 증시 침체에도 그룹 편입 첫해 흑자 유지8000억 AUM 기반 3년 연속 흑자…대체투자도 '드라이브'

황원지 기자공개 2023-03-27 08:22:48

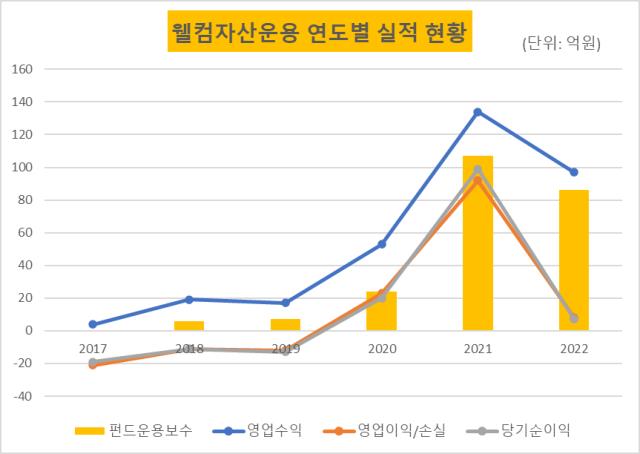

웰컴자산운용이 웰컴금융그룹 편입 첫해 준수한 실적을 기록했다. 공모주 열풍이 불었던 2021년과 비교하면 영업수익이 다소 줄기는 했으나, 재작년을 제외하면 최근 10년 새 최고 실적이다. 이전의 적자행진을 고려하면 공모주펀드 특화로 단단한 성장 발판을 마련했다는 평가다.

다만 대체투자 등 사업 확장에 드라이브를 걸면서 비용이 늘어 순이익은 줄었다. 웰컴자산운용은 그룹 편입 후 대체투자본부와 종합금융본부를 신설하면서 본격적으로 종합자산운용사의 면모를 갖춰나가고 있다. 이에 작년 인력을 두배로 늘리면서 영업비용도 크게 뛰었다.

◇공모주 특화 포지셔닝, 펀드운용수익 탄탄한 성장

22일 금융투자업계에 따르면 웰컴자산운용은 지난해 97억원의 영업수익을 기록했다. 공모주 시장이 역대급 호황이었던 2021년 영업수익 134억원에 비해 다소 줄었지만, 2020년 영업수익(53억원)과 비교하면 83% 성장한 호실적이다.

웰컴자산운용은 2010년부터 2019년까지 적자행진을 이어왔다. 수차례 자본금을 증자해 누적 결손금을 채웠다. 2017년에는 대주주가 파인브릿지인베스트먼트에서 로건패스사모투자합자회사로 바뀌기도 했다. 2019년 기준 누적 결손금은 128억원에 달했다.

2020년 3월 반전의 계기를 잡았다. 코로나19 이후 증시 호황기 공모주 투자가 각광받으면서다. 공모주 투자에 특화된 운용사로 포지셔닝하면서 자금을 끌어모았다. 2017년 설정한 ‘웰컴비트(BiT)플러스공모주’를 비롯해 2020년 출시한 ‘웰컴코스닥벤처공모주리츠’, ‘웰컴베스트공모주10’, ‘웰컴공모주코스닥벤처’ 등 라인업이 주축이 됐다.

지난해 증시 침체에도 공모주 특화 운용사로 장기 성장 기반을 쌓았다는 평가다. 재작년에 비하면 영업수익 규모 자체는 줄었다. 하지만 2020년과 비교하면 운용사의 핵심 캐시플로인 펀드운용보수의 성장세가 탄탄하다. 2020년 웰컴자산운용의 수수료수익은 24억원 규모였으나 지난해 87억원으로 3배 이상 늘었다.

그만큼 전체 운용자산(AUM) 규모가 커졌다. 수수료수익은 운용사의 AUM과 직결된다. 웰컴자산운용의 AUM은 2020년에는 연초 1400억원대에서 연말 8300억원대로 성장했고, 2021년 말에는 1조4000억원대까지 성장했다. 지난해 공모주 시장 위축으로 연말 8900억원대까지 떨어졌지만 안정적인 수익을 낼 기반이 마련됐다.

◇종합자산운용사 행보 본격화, 대체투자 인력 확충에 영업비용 급증

눈에 띄는 건 지난해 영업이익과 순이익이 크게 줄었다는 점이다. 각각 8억원과 7억원으로 전년(92억원, 99억원) 대비 90% 이상 감소했다. 인력 확충으로 영업비용이 크게 늘어난 탓이다. 지난해 영업비용은 88억원으로 전년(41억원) 대비 두배 이상 늘었다. 이중 임직원의 급여가 53억원을 차지했다.

웰컴자산운용은 지난해 웰컴금융그룹 산하로 편입되면서 본격적으로 종합자산운용사로 거듭나고 있다. 웰컴자산운용은 이전에도 종합자산운용사 라이선스는 보유하고 있었으나, 에셋원자산운용 시기까지만 해도 주식형 펀드에 주로 집중해 왔다.

4월 대체투자본부를 신설해 부동산으로의 투자자산 다변화를 시작했다. 웰컴자산운용 신임대표로 바로자산운용 대표를 역임한 김상욱 대표를 선임했다. 또한 케이리츠앤파트너스, 현대인베스트먼트자산운용을 거친 이수한 상무 등 부동산 인력을 대거 충원했다.

지난 11월에는 종합금융본부를 만들었다. 부동산 펀드 설정 뿐만 아니라 부동산 브릿지론과 프로젝트파이낸싱(PF) 등 금융자문 업무를 맡은 본부다. 종합금융본부는 웰릭스인베스트먼트 출신 류재훈 상무가 헤드를 맡았다. 류 상무는 메리츠 증권 출신으로 부동산 금융 전문가로 알려져 있다.

대체투자 성과도 시작되고 있다. 재작년까지만 해도 혼합주식형, 혼합채권형과 파생형 위주였던 운용자산에 부동산 등 대체도 추가됐다. 이번달 기준 웰컴자산운용의 부동산 펀드 순자산은 56억원 규모다. 또한 자체 기금으로 채권 투자를 진행하면서 기존 펀드운용 수수료 외 기타 수수료 수익도 지난해 1억5000억원을 기록했다.

다만 대체투자 등 사업 확장에 드라이브를 걸면서 비용이 늘어 순이익은 줄었다. 웰컴자산운용은 그룹 편입 후 대체투자본부와 종합금융본부를 신설하면서 본격적으로 종합자산운용사의 면모를 갖춰나가고 있다. 이에 작년 인력을 두배로 늘리면서 영업비용도 크게 뛰었다.

◇공모주 특화 포지셔닝, 펀드운용수익 탄탄한 성장

22일 금융투자업계에 따르면 웰컴자산운용은 지난해 97억원의 영업수익을 기록했다. 공모주 시장이 역대급 호황이었던 2021년 영업수익 134억원에 비해 다소 줄었지만, 2020년 영업수익(53억원)과 비교하면 83% 성장한 호실적이다.

웰컴자산운용은 2010년부터 2019년까지 적자행진을 이어왔다. 수차례 자본금을 증자해 누적 결손금을 채웠다. 2017년에는 대주주가 파인브릿지인베스트먼트에서 로건패스사모투자합자회사로 바뀌기도 했다. 2019년 기준 누적 결손금은 128억원에 달했다.

2020년 3월 반전의 계기를 잡았다. 코로나19 이후 증시 호황기 공모주 투자가 각광받으면서다. 공모주 투자에 특화된 운용사로 포지셔닝하면서 자금을 끌어모았다. 2017년 설정한 ‘웰컴비트(BiT)플러스공모주’를 비롯해 2020년 출시한 ‘웰컴코스닥벤처공모주리츠’, ‘웰컴베스트공모주10’, ‘웰컴공모주코스닥벤처’ 등 라인업이 주축이 됐다.

지난해 증시 침체에도 공모주 특화 운용사로 장기 성장 기반을 쌓았다는 평가다. 재작년에 비하면 영업수익 규모 자체는 줄었다. 하지만 2020년과 비교하면 운용사의 핵심 캐시플로인 펀드운용보수의 성장세가 탄탄하다. 2020년 웰컴자산운용의 수수료수익은 24억원 규모였으나 지난해 87억원으로 3배 이상 늘었다.

그만큼 전체 운용자산(AUM) 규모가 커졌다. 수수료수익은 운용사의 AUM과 직결된다. 웰컴자산운용의 AUM은 2020년에는 연초 1400억원대에서 연말 8300억원대로 성장했고, 2021년 말에는 1조4000억원대까지 성장했다. 지난해 공모주 시장 위축으로 연말 8900억원대까지 떨어졌지만 안정적인 수익을 낼 기반이 마련됐다.

◇종합자산운용사 행보 본격화, 대체투자 인력 확충에 영업비용 급증

눈에 띄는 건 지난해 영업이익과 순이익이 크게 줄었다는 점이다. 각각 8억원과 7억원으로 전년(92억원, 99억원) 대비 90% 이상 감소했다. 인력 확충으로 영업비용이 크게 늘어난 탓이다. 지난해 영업비용은 88억원으로 전년(41억원) 대비 두배 이상 늘었다. 이중 임직원의 급여가 53억원을 차지했다.

웰컴자산운용은 지난해 웰컴금융그룹 산하로 편입되면서 본격적으로 종합자산운용사로 거듭나고 있다. 웰컴자산운용은 이전에도 종합자산운용사 라이선스는 보유하고 있었으나, 에셋원자산운용 시기까지만 해도 주식형 펀드에 주로 집중해 왔다.

4월 대체투자본부를 신설해 부동산으로의 투자자산 다변화를 시작했다. 웰컴자산운용 신임대표로 바로자산운용 대표를 역임한 김상욱 대표를 선임했다. 또한 케이리츠앤파트너스, 현대인베스트먼트자산운용을 거친 이수한 상무 등 부동산 인력을 대거 충원했다.

지난 11월에는 종합금융본부를 만들었다. 부동산 펀드 설정 뿐만 아니라 부동산 브릿지론과 프로젝트파이낸싱(PF) 등 금융자문 업무를 맡은 본부다. 종합금융본부는 웰릭스인베스트먼트 출신 류재훈 상무가 헤드를 맡았다. 류 상무는 메리츠 증권 출신으로 부동산 금융 전문가로 알려져 있다.

대체투자 성과도 시작되고 있다. 재작년까지만 해도 혼합주식형, 혼합채권형과 파생형 위주였던 운용자산에 부동산 등 대체도 추가됐다. 이번달 기준 웰컴자산운용의 부동산 펀드 순자산은 56억원 규모다. 또한 자체 기금으로 채권 투자를 진행하면서 기존 펀드운용 수수료 외 기타 수수료 수익도 지난해 1억5000억원을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인베스트

-

- VIP운용 조창현, '올스타밸류' 두마리 토끼 잡았다

- [로보어드바이저 릴레이 인터뷰]"B2B로 동력 확보…업계 최초 연금 일임 출시"

- 신한은행 WM 실험, '백화점 VIP' 세미나도 도입

- 한투운용, 연금 공략 가속화…위즈덤트리와 맞손

- "자산배분 시장 정조준…시뮬레이션 플랫폼 '케플러' 출격"

- [DS금융그룹 시대 개막]지배구조 재편 마지막 퍼즐 '디에스증권 IPO'?

- 위벤처스, 2번째 초기펀드 본격화…전주기 역량 강화

- [VC People & Movement]"노틸러스벤처, 산업 패러다임 바꿀 '데이터' 주목"

- 산은 출자 따낸 K2인베, 프리미어파트너스 아성 도전

- [VC People & Movement]포스코기술투자, 4그룹 신설…해외투자 확대 포석

황원지 기자의 다른 기사 보기

-

- VIP운용 조창현, '올스타밸류' 두마리 토끼 잡았다

- PTR운용, 하나증권 손잡고 하이일드펀드 출시

- [thebell note]상품부 ‘중용의 미학’

- [꿈틀대는 사모대출펀드 시장]'고이율 매력' 세일즈 포인트…약점은 이자소득 과세

- 날개 단 푸른인베스트먼트, AUM 1700억 돌파

- NH증권, DS운용 손익차등형 펀드 출격

- [꿈틀대는 사모대출펀드 시장]분주한 KB-미래에셋, 리테일 반응은 ‘아직’

- [꿈틀대는 사모대출펀드 시장]'선봉장' 한국·삼성증권, 고금리채권 수요 흡수

- [꿈틀대는 사모대출펀드 시장]고금리로 리테일 공략, 국내 판매사서 '인기몰이'

- 라이프운용, AI 오픈 브라운백 포럼 개최