[투자 포트폴리오 리포트/애경그룹]원씽 인수, 글로벌 강화 노린 '효율적 선택'⑤첫 M&A 재원 4년전 공모자금…영업권 부담에도 성장성 주목

이민호 기자공개 2023-03-31 09:12:54

[편집자주]

이제 투자를 빼놓고 최고재무책임자(CFO)의 역할을 말할 수 없게 됐다. 실제 대기업 다수의 CFO가 전략 수립과 투자 의사결정 과정에 참여하는 것으로 파악된다. CFO가 기업가치를 수치로 측정하는 업무를 하는 점을 고려하면 이상할 게 없다. THE CFO가 CFO의 또 다른 성과지표로 떠오른 투자 포트폴리오 현황과 변화를 기업별로 살펴본다.

이 기사는 2023년 03월 24일 16시12분 THE CFO에 표출된 기사입니다

애경그룹 핵심 계열사 애경산업은 지난해 창립 이후 37년 만에 처음으로 외부기업을 인수했다. 인수합병(M&A) 전략은 현금을 두둑이 쥐고있던 애경산업에 단기간 내 글로벌 화장품 사업을 확대할 수 있는 가장 효율적인 선택지였다.애경산업은 원씽 사업결합 이전대가의 대부분을 영업권으로 평가하면서까지 시너지 효과와 성장 가능성을 높게 봤다. 잔여지분에 대한 콜옵션도 확보해 지배력을 추가로 높일 수 있는 장치도 마련했다.

애경그룹이 원씽을 인수한 것은 지난해 5월이다. 기존 최대주주인 배우주·최유미 대표가 전량 보유하고 있던 지분의 70%를 인수했다. 인수가격은 111억원이다. 잔여지분은 기존 최대주주가 그대로 가진다. 원씽은 스킨케어 중심의 기초화장품에 강점을 보유하고 있으며 온라인을 기반으로 성장해 일본, 중국, 미국, 동남아 등 해외시장에도 진출해있다.

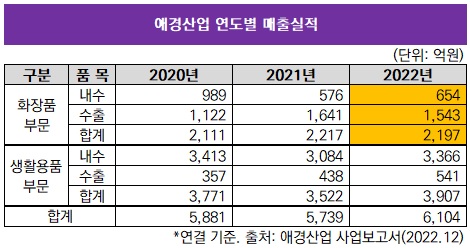

인수주체로는 애경그룹 생활용품·화장품 부문 계열사 애경산업을 내세웠다. 애경산업은 화장품 부문 경쟁력을 강화하고자 했다. 지난해 애경산업의 전체 매출액(6104억원) 중 생활용품 부문 비중이 64%였고 화장품 부문은 36%였다. 화장품 부문 비중은 2020년 35.9%, 2021년 38.6% 등 비슷한 수준을 보였다.

특히 애경산업은 원씽의 해외시장 경쟁력에 주목했다. 애경산업의 화장품 부문은 내수보다 수출의 매출 기여도가 높다. 지난해 화장품 부문 매출액(2197억원)의 70.2%가 수출에서 발생했다. 2020년은 53.2%, 2021년은 74.0%였다.

애경산업은 그동안 M&A에 소극적이었다. 원씽은 애경산업이 1985년 4월 설립된 이후 첫 M&A 사례다. 애경산업은 생활용품과 화장품 판매유통을 담당하는 중국 완전자회사 에이케이(상해)무역유한공사 외에는 눈에 띄는 종속기업도 없다. 공동기업으로는 2007년 2월 일본 에스테화학과 합작한 가정용품 제조업체 애경에스티(애경산업 지분율 51%)가 있다.

애경산업은 자금여력이 충분했기 때문에 단기간에 사업을 확장하기 위해서는 M&A가 가장 효율적인 선택지였다. 애경산업이 2018년 3월 유가증권시장에 상장하면서 신주모집으로 조달한 1397억원은 현재까지도 든든한 버팀목이 되고 있다.

이 때문에 상장 직후인 2018년말 별도 기준 부채비율이 31.9%로 하락했고 현금성자산은 1290억원으로 늘었다. 지난해말에도 부채비율 32.5%로 재무건전성을 유지하고 있으며 현금성자산도 1263억원으로 큰 차이가 없다.

원씽 지분 인수대금도 공모자금에서 왔다. 애경산업은 1397억원 중 노후설비 교체 등 시설자금에 300억원, 물류시스템 구축 등 운영자금에 150억원을 각각 배정했다. 이를 제외한 947억원이 M&A, 연구개발, 브랜드투자, 해외 유통채널 확대 등에 소요되는 재원이 된다.

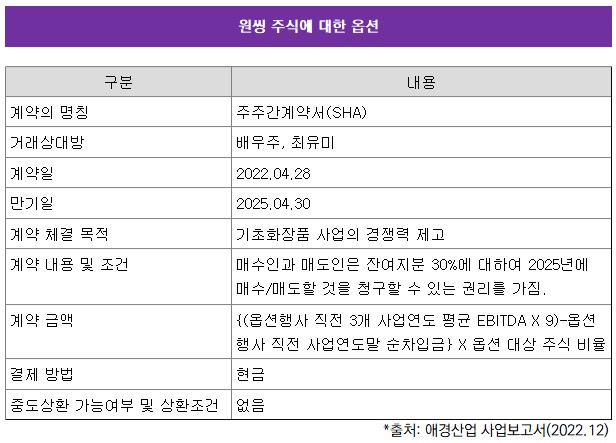

애경산업은 원씽 잔여지분 30%에 대해서도 향후 인수할 가능성을 열어놨다. 해당 지분에 대해 풋옵션과 콜옵션을 동시에 부여했다. 풋옵션과 콜옵션 행사가능시기는 지난해 4월부터 2025년 4월까지 3년간이다. 매수(매도)금액은 상각전영업이익(EBITDA)과 순차입금을 기준으로 결정되도록 정해놨기 때문에 향후 실적 추이가 주요 요인이 된다.

원씽의 지난해 매출액은 89억원으로 이에 따른 당기순이익은 5억원이었다. 원씽은 지난해말 기준 자산총계가 40억원으로 큰 편은 아니다. 이 중 절반인 20억원이 부채다.

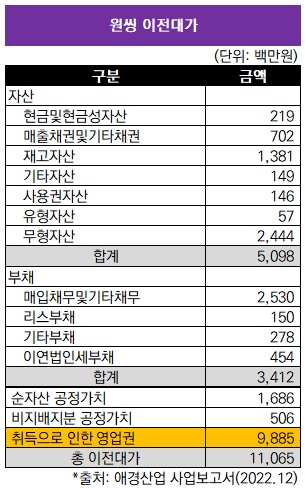

그럼에도 애경산업은 원씽의 성장 가능성을 높게 평가한 것으로 보인다. 원씽 인수로 인식한 자산의 대부분이 영업권이기 때문이다. 애경산업의 연결 기준 무형자산은 2021년말 63억원에서 지난해말 176억원으로 증가했는데 이는 1억7500만원에 불과했던 영업권이 101억원으로 커졌기 때문이다.

애경산업이 원씽 지분 인수로 인식한 영업권은 99억원이다. 총 이전대가가 111억원인 점을 고려하면 영업권 비중이 89.3%로 크게 높다. 애경산업은 사업보고서를 통해 "영업권 99억원은 사업결합으로 인해 예상되는 시너지 효과"라고 밝히고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 인더스트리

-

- [i-point]대동, 업계 최초 농기계 품질 보증 연장 상품 출시

- [이해진의 복귀, 네이버의 큰 그림]'꿈의 현실화' 사우디로 보여준 AI 수출…목표는 확장

- '호실적' 넷마블, 증권가 목표주가도 '줄상향'

- [미국 로비활동 점검]삼성SDI 미국법인, 인하우스 조직 '분주'

- [i-point]모아데이타, 태국 AI 건강검진 분석 플랫폼 시범사업 MOU

- [i-point]케이웨더, 폭염관리용 체감온도 측정기 출시

- [엔알비 road to IPO]모듈러 교사로 올린 500억 매출, 새 먹거리 밑천

- [플랜티넷 줌인]디지털교과서 신시장, 유해물 차단 사업확대 기대

- [노머스 줌인]상장 6개월 만에 공모가 근접, 고평가 논란 해소 '변곡점'

- [코스닥 상장사 매물 분석]'대주주 그림자' 지우는 다보링크, 체질개선 '초읽기'

이민호 기자의 다른 기사 보기

-

- CJ셀렉타 매각 철회가 남긴 과제

- [머니체인 리포트]R&D 자금소요 CJ바이오사이언스, 현금 지원군 'CJ아메리카'

- [저평가 시그널: PBR 0.3]현대제철, '미국 제철소' 건설로 PBR 개선 기대

- [머니체인 리포트]미국사업 중심 '슈완스' 떠받치는 CJ제일제당

- [Financial Index/SK그룹]HBM 덕본 SK하이닉스, 이자부담 큰폭 완화

- [Financial Index/SK그룹]SK렌터카 '통큰' 매각, SK네트웍스 재무개선 성공

- [Financial Index/SK그룹]SK이노-SK하이닉스 '상환능력' 엇갈린 명암

- [머니체인 리포트]CJ의 손자회사 CJ대한통운 활용법

- [Financial Index/SK그룹]HBM 업고 현금흐름 늘린 SK하이닉스, CAPEX도 '급증'

- [Financial Index/SK그룹] 영업익 전반적 부진속 SK하이닉스 '발군'