[레버리지&커버리지 분석]이차전지 소재 증설 동원시스템즈, 영업실적 바탕계열 외 거래처 다변화…이자비용 감내능력 제고

이민호 기자공개 2024-03-27 08:25:51

[편집자주]

기업의 재무건전성을 종합적으로 살펴보려면 레버리지 지표와 커버리지 지표를 함께 봐야 한다. 전자는 '빚의 규모와 질'을 보여준다. 자산에서 부채와 자본이 차지하는 비중을 비롯해 부채 내 차입금의 비중과 형태 등이 나타난다. 후자는 '빚을 갚을 능력'을 보여준다. 영업활동으로 창출한 현금을 통해 이자와 원금을 상환할 능력이 있는지 확인할 수 있다. THE CFO가 레버리지 지표와 커버리지 지표를 통해 기업의 재무 상황을 진단한다.

이 기사는 2024년 03월 15일 09:01 THE CFO에 표출된 기사입니다.

동원시스템즈는 최근 무균충전음료(아셉틱)와 이차전지 소재사업 관련 증설로 자본적지출(CAPEX)이 커졌다. 하지만 차입금은 오히려 줄어드는 추세다. 계열 식품회사뿐 아니라 다양한 거래처를 확보하면서 양호한 영업실적이 바탕이 됐다.동원시스템즈는 원래 통신과 건설이 중심인 회사였으나 적극적인 인수합병(M&A)과 설비투자로 사업구조를 포장재사업 중심으로 재편했다. 2016년 자회사인 통신장비업체 동원티앤아이 지분 100% 전량을 130억원에 에치에프알에 매각했다. 2017년에는 자회사인 건설업체 동원건설산업 유상감자(400억원)에 이어 2018년 지분 100% 전량을 동원엔터프라이즈(현 동원산업)에 755억원에 매각했다.

반면 2014년 테크팩솔루션 지분 56%를 1400억원에 사들인데 이어 사모아(지분 100%·272억원), 베트남(100%·257억원), 베트남(93.10%·887억원) 등 포장재사업 관련 해외법인 지분을 공격적으로 인수했다. 2020년에는 아산공장에서 이차전지용 알루미늄 양극박 생산에 돌입하면서 이차전지 소재사업에 진출했다.

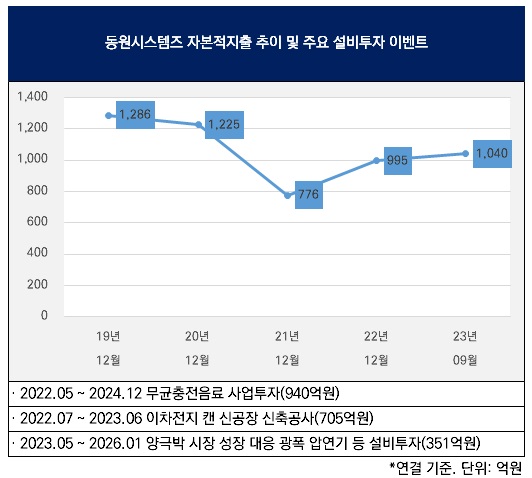

동원시스템즈 현금흐름에 영향을 미치는 주 요인으로는 설비투자 등 CAPEX다. 2021년 주춤했던 CAPEX는 2022년과 지난해 꾸준히 늘어나고 있다. 동원시스템즈는 2022년 7월부터 지난해 6월까지 이차전지 캔 신공장 건설에 705억원을 투입했다.

2022년 5월부터 시작한 아셉틱 관련 설비투자는 올해 12월 종료될 예정이다. 관련 투자총액은 940억원이다. 올해 5월부터는 광폭 압연기 관련 설비투자도 진행하고 있다. 이차전지 소재사업 관련 양극박 시장 성장에 대응하기 위해서다. 2026년 1월 종료 예정으로 관련 투자총액은 351억원이다.

CAPEX 증가는 일반적으로 차입금 증가를 부채질하는 요인이 되지만 동원시스템즈 연결 기준 총차입금은 2021년말 5705억원에서 지난해 3분기말 5111억원으로 오히려 줄었다. 아셉틱과 이차전지 소재 사업이 호조를 보이면서 2022년 매출액이 1조43700억원을 돌파하는 등 영업실적이 받쳐준 덕분이다. 여기에 재고자산을 줄이는 등 운전자본 통제에 성공하면서 현금흐름을 개선했다.

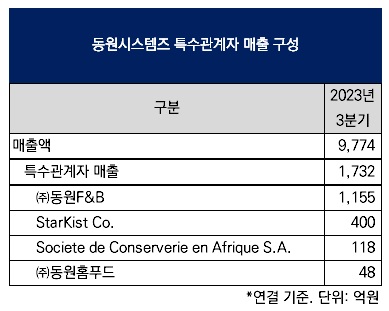

포장재사업은 대규모 수요처를 확보해 규모의 경제를 실현하는 것이 핵심이다. 동원시스템즈는 식품사업을 담당하는 계열사를 수요처로 확보하고 있다. 지난해 3분기 누적 매출액은 9774억원으로 이중 특수관계자 매출액 비중이 17.7%(1732억원)였다. 동원F&B 1155억원, 미국 스타키스트(StarKist) 400억원, 세네갈 S.C.A SA(Societe de Conserverie en Afrique S.A.) 118억원 등이었다. 계열사 외에도 코카콜라 계열, 오비맥주, 롯데칠성음료 등을 주요 거래처로 확보하고 있다.

지난해 3분기말 기준 총차입금 구성을 보면 동원시스템즈의 핵심 외부조달원은 공모채다. 미상환잔액은 2300억원으로 지난해 4월에도 2년물 400억원과 3년물 600억원 합산 1000억원을 발행하기도 했다. 이 밖에 국책은행과 시중은행 등으로부터 조달한 시설자금 등 용도의 장기차입금(유동·비유동 합산) 1867억원도 있다.

하지만 지난해 4월 발행한 공모채 금리가 2년물은 4.29%, 3년물은 4.38%로 각각 책정되는 등 예년에 비해 높아진 영향 탓에 이자비용은 2021년 111억원, 2022년 154억원에서 지난해 3분기 누적 172억원으로 꾸준히 증가했다.

그럼에도 영업이익이 줄곧 개선된 덕분에 이자비용 감내능력을 보여주는 이자보상배율(영업이익/이자비용)은 2021년 8.1배, 2022년 6.0배에서 지난해 3분기 누적 3.9배로 오히려 개선세다. 당기순이익도 2022년 723억원, 지난해 3분기 누적 519억원으로 흑자 행진을 이어오면서 지난해 3분기말 자본총계는 7689억원까지 늘었다. 이 때문에 2022년말 124.2%였던 부채비율은 지난해 3분기말 102.9%로 개선됐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 인더스트리

-

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 젬백스링크, 포니 자율주행자동차 국내 도입

- 더테크놀로지, 전략 수집 RPG '리버스 삼국' 출시

- [ICTK road to IPO]빅테크 고객사들이 상장 청원한 사연은

- '무차입' 씨피시스템, 상장으로 퀀텀점프 노린다

- 금양인터, 미국 프리미엄 와인 '벨라 오크스' 출시

- [ICTK raod to IPO]2년 뒤 매출 300억, 근거는 '글로벌 빅테크'

이민호 기자의 다른 기사 보기

-

- [조달전략 분석]그룹 자금 빨아들인 홍정혁 사장의 청사진

- [조달전략 분석]홍정국號 BGF리테일, 그룹 지탱하는 현금창출력

- [조달전략 분석]BGF 먹여살리는 캐시카우 'BGF리테일'

- [Board Index/두산그룹]이사회 개최빈도 결정한 그룹 구조조정

- [Board Index/두산그룹]탄탄한 지원 조직, 아쉬운 교육 시스템

- [Board Index/두산그룹]사외이사 겸직 비율 40% 선…타사보다 높은 편

- [Board Index/두산그룹]규제 전문가 다수 포진한 사외이사진

- 사외이사는 누가 뽑아야 할까

- [Board Index/두산그룹]내부절차뿐인 CEO 승계정책…위원회 설치 의지는 밝혀

- [Board Index/두산그룹]'보상위원회 미설치' 사내이사 보수는 내규 준수