에이비온, 모든 파이프라인 매각 추진…재무개선 '올인' 주력 '바바메킵'도 대상에 포함, 늘어나는 R&D 비용 부담 때문

김형석 기자공개 2024-05-09 10:14:05

이 기사는 2024년 05월 08일 11:42 THE CFO에 표출된 기사입니다.

에이비온이 주력 파이프라인을 포함한 보유 물질의 매각을 추진한다. 이를 위해 자문사와 계약까지 체결했다. 급격히 늘어나고 있는 연구개발(R&D) 비용을 확보하고 재무구조를 개선하겠다는 의도다.◇파이프라인 매각 위해 자문사 계약, 자금확보가 먼저

8일 업계에 따르면 에이비온은 보유 파이프라인 전체의 기술이전(L/O)을 추진하기 위해 국내 대형 회계법인과 자문 계약을 체결했다. 해당 자문사가 어디인지 구체적으로 알려진 바는 없다.

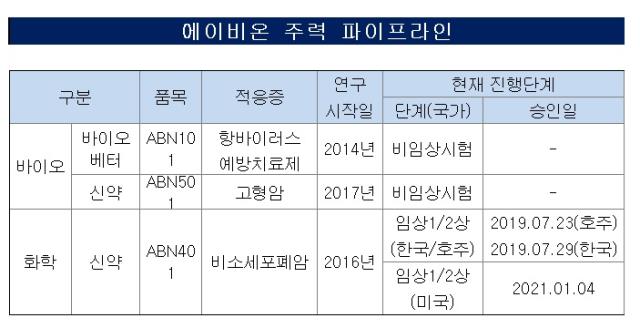

이번 매각 대상으로 에이비온의 대표 파이프라인 'ABN401(바바메킵)'이 포함됐다는 점이 눈길을 끈다. 이 물질은 간세포성장인자수용체(c-MET) 변이 고형암(폐암, 위암, 간암 등)을 타깃하는 표적항암제다.

현재 미국과 한국, 대만에서 임상 2상을 진행하고 있다. 오는 31일 미국에서 열리는 미국임상종양학회(ASCO)에서 미국 식품의약국(FDA) 임상 2상 중간 결과를 발표할 예정이다.

클라우딘3을 표적하는 ABN501도 주력 파이프라인이다. 이 물질은 난소암 등 다양한 고형암에 사용할 수 있는 First-in-class 항체치료제다.

이 밖에도 △차세대 인터페론-베타 치료제 ABN101 △독소에 대한 백신과 항체치료제 ABN901 △특정 독소에 대한 중화항체치료제 ABN902 △감염병에 대한 siRNA 치료제와 DNA 백신 등이다.

에이비온 관계자는 "추가 자금 조달로 신약 개발에 보다 집중하기 위해 매각을 추진하게 됐다"며 "고무적인 임상 결과에 대해 다양한 학회에서 높은 평가를 받은 만큼 성공적인 딜이 이뤄질 것으로 기대한다"고 말했다.

◇보유 현금 96억 불과, R&D 비용 충당위한 자금 필요

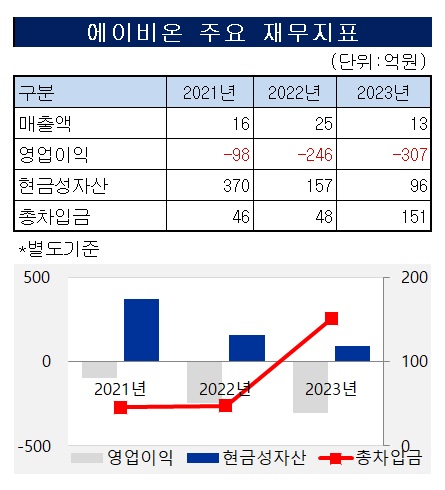

에이비온이 모든 파이프라인을 매물로 내놓은 배경에는 악화하고 있는 재무리스크 문제가 있다. 지난해 말 기준 에이비온은 내부순현금흐름(IFC)으로 356억원 순유출을 기록했다. 2022년 말 순유출액인 124억원인점을 감안하면 1년 만에 순유출액 규모가 3배 늘었다.

재무부담이 늘어난 데에는 ABN401 임상개시 등 공격적으로 R&D 비용을 확대한 영향이 컸다. 2021년 68억원 수준이던 자체 R&D 비용은 이듬해 196억원, 지난해 247억원으로 증가했다.

R&D 비용이 급증한 시기 차입금 역시 빠르게 늘었다. 2021년 46억원 수준이던 총 차입금은 지난해 151억원으로 3배 이상 늘었다. 늘어난 차입금 대부분은 단기차입금이다. 이 기간 단기차입금은 21억원에서 106억원으로 3배 이상 확대됐다. 유동성장기부채 등 올해 상환해야하는 차입금만 125억원이 넘는다.

보유현금 역시 쪼그라들었다. 지난해 말 기준 보유현금은 96억원이다. 최근 2년간 현금성자산은 270억원 이상 줄었다.

CB 발행을 통해 급한불은 껐지만 재무부담은 여전하다. 에이비온은 4월 19일 총 190억원의 CB를 발행했다. 상상인저축은행과 상상인플러스저축은행이 각각 120억원과 50억원을 인수했다. 나머지 20억원은 새 최대주주인 텔콘RF제약이 맡았다.

조달자금 중 121억원은 ABN401 글로벌 임상·연구개발 및 운영비용으로 투입한다. 나머지 68억원은 기존 채무 상환에 투입한다. 채무 상환 자금 68억원과 보유현금 96억원을 합하면 당장 올해 만기가 도래하는 차입금 상환은 가능하다.

하지만 늘어난 R&D 비용을 감당할 정도의 규모는 아니다. 현재 자금상황에서 에이비온이 올해 투입할 수 있는 R&D 비용은 160억원선이다. 전년 수준의 비용지출을 위해선 90억원가량의 추가 조달에 나서야 한다.

영업을 통한 자금 확보 역시 녹록지 않다. 지난해 매출액은 전년 대비 49.18% 급감한 12억원을 기록했다. 영업손실액 역시 306억원으로 전년 대비 60억원가량 늘었다. 오히려 영업손실을 메우는 데 자금을 투입해야 한다.

에이비온 관계자는 "모든 파이프라인의 기술이전을 추진하는 것은 맞다"면서도 추후 자금의 활용방안에 대해서는 "확인중"이라고 말을 아꼈다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [Red & Blue]'변압기 관련주' 바이오스마트, 자회사 효과 '톡톡'

- [코스닥 자사주 점검]'양날의 검' 자사주, 변화의 바람 불까

- [thebell interview]"XR 서비스 3종 출시, B2C 플랫폼 구축 원년"

- SL에너지, 바이오중유 제조인허가 취득

- [동아-일동 'R&D 협업' 승부수]동아에스티, 일동 아이디언스에 250억 베팅 '2대주주' 등극

- [Company Watch]LG유플러스, 매출 대비 R&D 비율 첫 1%↑ 'AI 공략 강화'

- SC엔지니어링, M&A 매물 출회 가능성은

- 5월 기준금리 동결 유력…4분기로 밀리는 인하 시점

- [K-파이낸스 뉴욕 IR 2024]정은보 거래소 이사장, 밸류업 성공 위한 증시 투명성 강화

- [K-파이낸스 뉴욕 IR 2024]K밸류업 전도사 이복현 원장의 광폭 행보

김형석 기자의 다른 기사 보기

-

- 뷰노, 대기자금 활용법 '국공채 펀드' 법차손 효과는 덤

- 한미사이언스 단독대표 임종훈, 첫 임원회의…주력사업 점검

- 한국유니온제약, '원가·부채부담' 고민에 또 '메자닌' 조달

- 4년만에 대표직 내려온 송영숙 '침묵'…임주현 "안타깝다"

- [돌아온 임종윤 넥스트 한미약품]모친 해임한 임종훈 대표 첫 일성 "단독체제로 경영속도"

- [돌아온 임종윤 넥스트 한미약품]한미사이언스 모자 '공동 경영' 한 달 만에 막 내렸다

- [돌아온 임종윤 넥스트 한미약품]임종훈 대표 "송영숙 회장 해임 이유 조만간 입장 밝힌다"

- [BIO KOREA 2024]넥스트 R&D에 해외진출까지, HLB바이오스텝 확장전략

- [BIO KOREA 2024]바이오USA 불참 '우시' 한국 홍보규모는 2배 늘렸다

- [BIO KOREA 2024]임종윤의 '한미약품' 신약보단 CDMO…파트너 찾기 열중