두산, 밥캣 인수금융 2.5조 리파이낸싱 추진 산은 신디론 제안서 발송··차주변경, 풋옵션 요구도 수용 예정

이 기사는 2011년 11월 03일 16:12 thebell 에 표출된 기사입니다.

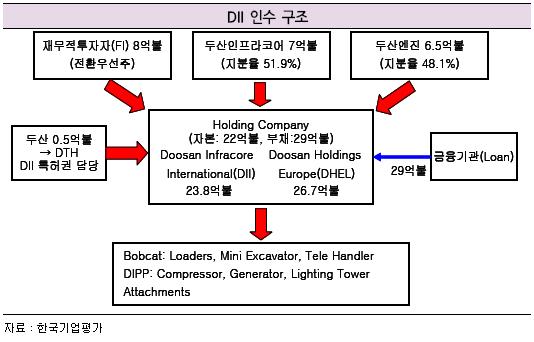

두산그룹이 2007년 인수한 밥캣 인수자금 재조달(리파이낸싱)에 나선다. 차주 구성과 신디케이트론 구조를 바꾸고 일부 재무적투자자(FI)의 풋옵션(조기상환청구권)도 받아들일 방침이다. 밥캣 인수대금 만기가 아직 1년 가량 남아있지만 21억달러(약 2조5000억원)의 대규모 자금이 내년말 일시에 만기 돌아오는 만큼 미리 대비하기 위해서다.

3일 금융계에 따르면 밥켓 인수금융 주관사인 산업은행은 최근 국내 금융회사에 신디케이트론 제안서를 발송, 각 금융회사의 여신 승인여부를 기다리고 있다. 또한 다음주 중 해외에서 기업설명회(IR)를 개최, 해외 투자자 모집에도 나설 계획이다.

이를 통해 이달 중순까지 대주단을 확정해 11월말까지는 리파이낸싱을 끝낼 예정이다. 규모는 두산인프라코어인터내셔널(DII)과 두산홀딩스유럽(DHEL)이 산업은행 등 10개 금융회사에서 빌린 약 21억 달러이나 금리·만기 등 발행조건은 아직 확정되지 않았다.

리파이낸싱 구조는 이전과 달라진다. 기존 차주인 DII와 DHEL이 빠지고 두산인프라코어 등 두산그룹 계열사가 자금조달 전면에 나선다. 이후 DII와 DHEL 유상증자 등에 참여해 자금을 지원, 인수금융을 재조달한다.

|

두산그룹은 지난 2007년 밥캣을 인수하면서 산업은행 등 국내외 12개 은행으로 구성된 대주단으로부터 29억 달러의 차입금을 조달했으나 약 8억 달러를 상환, 현재는 21억 달러 규모만 남아있다. 그러나 만기가 내년 11월에 집중돼 있어 상환 부담이 컸다.

금융권 관계자는 "두산그룹이 산업은행을 통해 밥캣 인수금융 리파이낸싱을 추진하고 있다"며 "아직 구체적으로 확정된 사항은 없지만 조만간 대규모 자금조달이 진행될 것"이라고 말했다.

이에 대해 산업은행 관계자는 "밥캣 인수대금 리파이낸싱은 구체적으로 결정된게 없다"며 "투자자 모집과 금리 등에 영향을 줄 수 있어 어떤 사항도 말할 수 없다"고 답했다.

두산그룹은 신디케이트론 리파이낸싱 이외에도 재무적투자자(FI)의 풋옵션을 상환할 예정이다. 자금은 올초 조달한 두산인프라코어차이나(DICC) 지분과 지게차 매각 대금 약 8000억원을 활용할 계획으로 알려졌다.

증권사 관계자는 "두산그룹은 DICC 지분과 지게차매각 대금의 여유가 있어 일부 FI의 풋옵션 요구를 충분히 받아들일 수 있을 것"이라며 "밥캣 인수대금 리파이낸싱에 성공한다면 유동성위험은 크게 완화될 것"이라고 말했다.

best clicks

최신뉴스 in 전체기사

-

- [i-point]경남제약, '레모나 유기농 레몬생강즙' 출시

- [i-point]네온테크, 제너시스BBQ와 점포 자동화 업무협약 체결

- [바퀴달린 스마트폰 시대]텔레칩스, LX세미콘·어보브반도체 시너지 언제쯤

- [i-point]브이티, '2024 대한민국 베스트 화장품' 대상 수상

- [thebell interview]이상균 크레오에스지 대표 "새로 시작한다는 마음, 임상2상 결과 입증 자신"

- '사업 철수' 롯데헬스케어, 테라젠헬스 지분도 매각 수순

- 희귀질환 중심 GC녹십자의 혁신신약 개발 전략, '항암' 확장

- 유빅스테라퓨틱스, 이병주 전 테고사이언스 CFO 영입

- [클리니컬 리포트]항암제 진화 꿈꾸는 제이인츠바이오 'JIN-001'

- 인바이츠생태계, '괌병원 인수' 우협 선정 '실사 돌입'