기업은행 글로벌본드 발행 6시간만에 뚝딱 3년물 높은 인기 실감…국가등급 상향 수혜

한희연 기자공개 2012-09-27 21:41:59

이 기사는 2012년 09월 27일 21시41분 thebell에 표출된 기사입니다

외환은행에 이어 기업은행이 글로벌본드 3년물을 들고 해외에 나가 히트를 쳤다. 규모는 3억 달러로 크지 않았지만 발행을 공식 선언한지 불과 6시간만에 전광석화처럼 모든 절차를 완료해 기염을 토했다.또 정부의 지급보증을 받는 국책은행의 지위를 앞세워 외환은행이 세운 3년만기 한국물 사상 최저금리 기록을 불과 6일만에 갈아치우기도 했다.

그간 글로벌투자자들에게 많이 얼굴을 내비치면서 브랜드 이미지를 확실히 구축한데다, 한국 국가신용등급 상향이후 정책금융기관에 대한 인식도 덩달아 좋아져 단시간에 양호한 프라이싱을 이끌어 낼 수 있었다는 평가다. 최근 뜨거운(Hot) 3년물을 택한 것도 딜의 성공에 큰 역할을 했다는 평가다.

◇ 금리 낮추기 총력…자산-부채 듀레이션 고려하면 3년물 유리

기업은행은 26일 저녁 10시경 3억 달러 규모의 3년만기 글로벌본드(144A) 프라이싱을 마쳤다. 발행금리는 '3년 만기 미국 국채수익률(3T)+115bp'로 결정됐다. 쿠폰금리는 1.375%, 일드 수익률은 1.495%다. 납입일은 오는 10월5일이다.

외화자금 조달 계획을 세우고 여러 통화 시장을 탐색했다. 중소기업의 수출금융 지원 목적의 자금이 필요했다. 지속적으로 시장을 태핑하던 중 시간이 지날 수록 발행시장 환경이 그리 좋아지지는 않을 것이란 판단이 들었다. 유로지역 문제는 단골처럼 주기적으로 등장했고, 한국을 둘러싼 일본과 중국의 이슈도 언제 터질 지 모르는 상태였다.

사실 기업은행은 지난 7월17일 발행한 5년만기 글로벌채권을 리오픈 형식으로 발행하려던 계획이었다고 알려졌다. 이번주중 프라이싱을 염두에 두고 24일부터 시장을 탐색했지만 최근 한국물 가산금리 스프레드가 급속히 좁혀진 상태에서 랠리에 따른 피로가 누적, 발행금리를 원하는 만큼 더 낮출 수 있을지는 의문인 상황이었다.

조달금리를 더 낮추기 위해선 새로운 전략이 필요했다. 결국 최근 인기몰이를 하고 있는 3년만기 채권을 발행하기로 결정 프라이싱에 전격 착수했다.

기업은행 관계자는 "이번 발행의 목적은 규모보다는 금리"였다며 "자산 듀레이션을 고려하면 5년물보다는 3년물이 은행 입장에서는 유리한데다 중소기업 지원용 자금조달이라 조금이라도 조달금리를 낮추는 게 중요했다"고 설명했다.

◇ 어나운스에서 프라이싱 완료까지 6시간만에 완성…금리도 만족할만한 수준

26일 오전, 외국계IB 두곳에 맨데이트가 부여됐다. 지난 3일 도이치은행과 전략적 업무제휴(MOU)를 맺은 것과 관련 도이치증권이 주관사로 참여했다. 스탠다드차타드증권은 3년만기 채권발행을 적극 추천했다고 알려졌다.

맨데이트 부여후 딜어나운스 기회를 엿봤지만, 아시아장 상황은 그리 녹록하지 않았다. 보통 글로벌본드 발행은 오전 11시에서 12시 경 투자자 모집을 하는 것이 일반적이다. 하지만 아시아 시장 전반적으로 주가도 내리고 불안한 상황에서 딜 어나운스는 늦어졌다. 결국 홍콩 시장 마감이 1시간 남아있는 상황에서 기업은행은 'T+130bp'의 최초 가이던스를 제시하며 투자자 모집을 시작했다.

아시아 시장에서 주문을 많이 받을 수 있는 시간적 여유가 부족했지만 정책은행의 3년만기 채권에는 상당한 수요가 몰렸다. 리먼 사태 이후 만기가 짧은 채권 공급이 지나치게 위축된 탓에 잠재적인 3년물 투자자들은 단기물 수요에 목말라 있었다. 여기에 이미 익숙한 'IBK'네임은 긴 설명을 듣지 않아도 투자유인을 이끌기 충분했다.

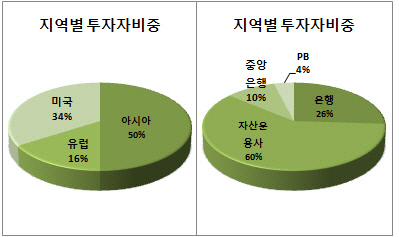

기업은행은 어느정도 수요가 모이자 'T+115±2.5bp'에 수정 가이더스를 제시했다. 투자 주문은 75개 기관에서 12억5000만 달러가 모였다. 결국 오후 10시경 'T+115bp'에 발행을 완료했다. 어나운스에서 완료 까지는 6시간이 걸렸을 뿐이었다.

단기간에 발행됐음에도 불구하고 이번 기업은행의 발행금리는 크게 낮다는 평가다. 2015년9월15일 만기 외환은행 채권이 '2T+140bp'에 거래되고 있는 점을 감안, 정책은행과 시중은행과의 스프레드 차이가 20~30bp가량 있다고 감안하면 뉴이슈프라미엄(NIP)는 제로이거나 마이너스라는 설명이다. 다른나라 은행들과 비교해 봐도 마찬가지다. 지난 11일 RBS는 3년 만기 채권을 'T+225bp'에, 18일 ING는 'T+175bp'에 3년만기 채권을 프라이싱했었다.

국제신용평가사 3사의 국가신용등급 상향이후 한국 기업들이 해외채권 발행에 나설 때마다 투자자들의 반응도 뜨겁다. A급에서 AA급으로 올라가면서 투자자층이 넓어졌기 때문이다.

국제금융시장 한 관계자는 "국가 신용등급이 올라가면서 아시아 군에서는 KP물 투자 유인이 높은 상황"이라며 "기존 채권을 투자하는 층에 등급이 더 높은 채권에 투자하는 층까지 겹치면서 한국기관이 발행에 나설 때마다 흥행을 하고 있다"고 설명했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 대한항공, 캐나다 웨스트젯 지분 확보 배경은

- 확장보다 생존…포스코스틸리온, ‘현금 중심 경영’ 속도

- HD현대사이트솔루션, 중대형 지게차 국산화 배경은

- 롯데케미칼, '적자 폭' 크게 줄였다

- [i-point]탑런토탈솔루션, '양산 안정화·수익성 회복' 기대감

- '펀딩 오버부킹' 니케PE, LKS 인수 본계약 체결 목전

- [퍼포먼스&스톡]현대리바트, 'B2C 기대감 유효' 손익 개선 시그널

- [영상]롯데손보 후순위채 조기상환권, 금융당국은 왜 막았을까

- [영상]코오롱, 내셔널타이틀 '한국오픈' 격전지 우정힐스 매물로 내놨다

- [i-point]감성코퍼레이션, 분기 최대 실적 재차 갱신