하나은행 3년물, 美 새 투자자 발굴 성공 미국·말레이시아·중국 등 주문북 다양…과감한 수정 가이더스 제시 눈길

한희연 기자공개 2013-01-30 20:29:28

이 기사는 2013년 01월 30일 20시29분 thebell에 표출된 기사입니다

하나은행이 30일 발행한 글로벌본드는 한국계 3년물에 대한 미국 투자자들의 뜨거운 수요를 재차 확인시켰다.하나은행은 미국 시장 수요를 끌어내기 위해 치밀한 전략을 세워 북 빌딩을 실시한 결과 새로운 투자처를 다수 발굴한 것은 물론이고 조달금리도 크게 낮출 수 있었다.

◇ 로드쇼 효과 극대화…미국지역 등 새로운 투자자 발굴, 최대 성과

하나은행은 30일 새벽 3년 만기 글로벌본드 5억 달러를 발행했다. 발행금리는 '미국 국채수익률(T)+105bp'로 결정됐다. 쿠폰금리는 1.375%이며, 일드수익률은 1.470%다.

최근 한국계 3년만기 공모 달러채권의 발행이 줄을 잇고 있다. 특히 이번 하나은행 딜은 유로본드(RegS)가 아닌 글로벌본드(RegS/144A) 딜로써 한국계 은행의 3년만기 채권 인기를 실감케 하는 딜이었다는 평가다.

하나은행의 이번 글로벌본드의 가장 큰 성과는 새로운 투자처 발굴이다. 특히 새로운 미국계 거액 투자자들이 대거 들어왔다고 알려졌다. 사실 3년 구간은 아시아 지역 투자자에게 전통적으로 인기있던 구간이다. 때문에 RegS로만 발행해도 어느정도 성공할 수 있었지만, 하나은행은 144A 딜에 도전하기로 했다.

그간 미국계 투자자들은 국책은행이나 공기업을 제외하고 국내 시중은행에게 투자에 인색한 모습을 보였다. 하지만 국가 등급 상향 이후 인식이 많이 바뀐데다, 최근 선호되고 있는 3년만기로 발행을 꾀했고, 하나은행의 크레딧이 최근 높게 평가되고 있다는 점은 이번 딜의 성공요인으로 작용, 5억 달러를 발행할 수 있는 유인이 됐다.

최근 국제금융시장에서 하나은행은 외환은행과의 합병 이슈가 긍정적으로 평가돼 꽤 관심을 받고 있다. 하나은행은 이 점을 로드쇼를 통해 한껏 부각한 것으로 알려졌다. 하나은행은 이번 채권 발행을 위해 지난주 아시아와 유럽, 미국 등지로 넌딜로드쇼를 다녀왔다.

또 하나은행은 로드쇼 직후 북빌딩을 시도함으로써 로드쇼 효과를 극대화 하려고 노력했다. 특히 미국 쪽에서 미팅을 가졌던 한 신규 투자자는 이번 북빌딩 과정에서 대규모 주문을 넣기도 했다고 알려졌다. 미국 외에 아시아지역에서도 말레이시아와 중국 등에서 대규모 주문을 넣는 등, 이전과 분위기가 사뭇 달랐다는 설명이다.

◇ 과감한 수정가이던스 제시 돋보여…자신감 있는 베팅으로 미국 투자자 유치 성공

이번 딜에서는 북빌딩 과정에서 과감한 수정 가이던스 베팅이 눈에 띄었다고 평가받고 있다.

하나은행은 29일 오전 아시아 시장에 글로벌본드 발행을 공식 선언(announce)하고 투자자 모집을 시작했다. 이니셜 가이던스는 'T+120bp(area)'로 제시됐다. 아시아와 유럽의 투자수요를 바탕으로 수정 가이던스를 산정하는 과정에서 하나은행은 선택의 기로에 섰다.

우리나라 기업의 글로벌본드 발행은 아시아 시장에서 딜 어나운스를 하면 유럽을 거쳐 미국장에서 마무리 되는 것이 일반적이다. 때문에 미국 투자자들의 경우 아시아시장의 투자자 수요와 원하는 금리 수준을 어느정도 태핑한 후 북빌딩에 참여할 수 있다. 조달금리를 더 낮추기 위해 발행사는 뉴욕장 시작 시점에 미국계 투자자를 가장 잘 유치할 수 있는 최적의 수정 가이던스 수준을 찾아야 한다.

지나치게 타이트하게 수정 가이던스를 제시하면 기존의 투자자들이 떨어져 나갈 가능성과 동시에 신규 주문이 들어오지 않을 가능성이 있다. 하지만 지나치게 와이드하게 금리를 제시할 경우 이 또한 조달비용 상승을 야기할 수 있다. 아시아와 유럽장 주문북이 얼마나 탄탄한지는 이 과정에서 선택에 큰 영향을 끼친다.

하나은행은 최종금리 'T+105bp'를 염두에 두고, 고민에 휩쌓였다. 'T+110bp±2.5bp'를 제시해 110bp를 깨는 데 만족하느냐, 'T+105~110bp'를 제시해 당초 목표 수준에 도달하느냐가 관건이었다. 주변에서는 안전하게 가는 편을 권했다. 하지만 하나은행은 아시아장에서 들어온 일부 대규모 펌 오더(Firm Order)에 기인한 자신감으로 베팅을 선택했고, 오후 9시경 'T+105~110bp'에 수정가이던스를 제시했다.

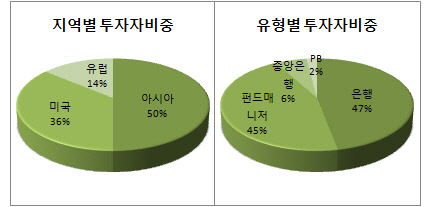

예상은 적중했다. 미국 투자자들의 우호적인 분위기 속에서 최종적으로 90개 기관에서 15억 달러의 주문이 쌓이며, 원하는 금리에 발행을 성사시킬 수 있었다.

|

하나은행 관계자는 "타 시중은행과는 다르게 144A 딜로 3년물 발행을 시도했는데, 이전에 국책은행에 주로 투자했던 투자기관들이 이번딜에 다수 들어왔다"며 "기존 유통채권과 비교해도 뉴 이슈 프리미엄이 없어 규모나 금리나 원하는 수준을 충족시켰다"고 설명했다.

하나은행은 이번 발행을 위해 BofA메릴린치, HSBC, 스탠다드차타드, 바클레이즈, 크레디아그리콜(구 깔리옹)을 주관사로 선정, 사전 준비작업을 해 왔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [제노코 줌인]시정조치 받은 기업 사례 '우수수', 개선안 후속조치

- [Company Watch]온타이드, 내부 리스크 주목한 회계감사 '눈길'

- '회생 M&A' 발란, 주관사 선정 입찰 나선다

- 스톤브릿지, 리파인 EB 발행 시동 '볼트온 추진 염두'

- 'HD한국조선 EB 인수' IMM크레딧, 산캐 앵커 LP로 유치

- 서린컴퍼니 “복수 SI·FI와 협의 중”

- 스톤브릿지캐피탈이 주는 '희망'

- [아이스크림에듀는 지금]글로벌 확장 '숨고르기', 본업 경쟁력 강화 승부수

- ‘전략 청사진’ 공개 금호타이어, 불확실성 극복 키워드는

- [CAPEX 톺아보기]LGD, 2000억 추가 확보 '8세대 대신 6세대 OLED 올인'