KB證, 수수료 1위 비결 '대표주관 Fee' [thebell League Table/DCM 수수료]한투, 인수 수수료 '최대'…우투도 실속 영업

한형주 기자공개 2014-04-01 10:13:20

이 기사는 2014년 03월 31일 20시14분 thebell에 표출된 기사입니다

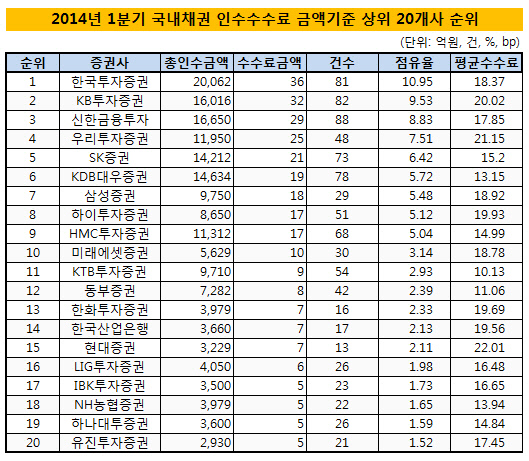

국내 회사채 발행 시장에서 대표주관 수수료가 서서히 자리를 잡아 가고 있다. 2014년 1분기 회사채 발행시장에서 가장 많은 수수료 수입을 올린 IB는 KB투자증권이었다. 인수 수수료로는 한국투자증권에 다소 밀렸지만 업계 최고의 대표 주관 수수료로 순위를 뒤집었다.건당 평균 인수 수수료도 KB투자증권은 20.18bp로 한국투자증권 18.52bp보다 앞섰다. 한국투자증권은 막대한 실적에 기반한 최대 인수 수수료 수입에 만족해야 했다.

올해 DCM 영업을 강화하고 있는 신한금융투자의 약진도 눈에 띈다. 우리투자증권은 실적은 전만 같지 않지만 상위 IB 중 평균 수수료가 가장 높아 실속있는 영업을 한 것으로 나타났다.

◇ 신한금투 실적 호조로 수수료 수입도 '업↑'

한국투자증권은 2014년 1분기 총 37억 7200만 원을 벌어 들이며 인수 수수료 실적 1위에 올랐다. 지난 3개월 간 2조 원 상당의 인수 실적을 쌓아 올린 데 따른 것이다. 전체 IB 중 가장 많은 액수다. 같은 기간 1조 6000억 원어치를 인수한 KB투자증권이 32억 9300만 원 수익으로 뒤를 바짝 쫓았다.

한국투자증권은 GS(4900억 원)와 NH농협금융지주(4900억 원), KB투자증권은 LG전자(5000억 원)와 포스코건설(4000억 원) 회사채 등 1분기 굵직한 거래들을 잇따라 맡은 것이 호성적에 일조했다.

신한금융투자와 우리투자증권은 각각 30억 3100만 원, 25억 8600만 원의 수수료를 거둬 들이며 3, 4위에 랭크됐다. 신한금융투자는 2013년 4분기부터 2분기째 인수 수수료 부문 3위를 유지하고 있다. 이번에 KB투자증권보다 인수금액(1조 6600억 원)은 조금 많았지만 상대적으로 수수료율이 높은 일반 회사채(SB) 비중이 낮아 3위에 만족해야 했다.

신한금융투자와 우리투자증권은 5000억 원 규모의 현대중공업 회사채 발행을 공동 대표주관해 25bp씩의 수수료를 챙겼다.

5, 6위를 기록한 SK증권과 KDB대우증권도 4위인 우리투자증권보다 인수 실적은 좋았지만 수수료는 더 적었다. 일반 회사채 대비 수수료율이 낮은 자산유동화증권(ABS)과 여신전문금융사채권(FB·여전채) 인수 비중이 컸기 때문으로 풀이된다.

|

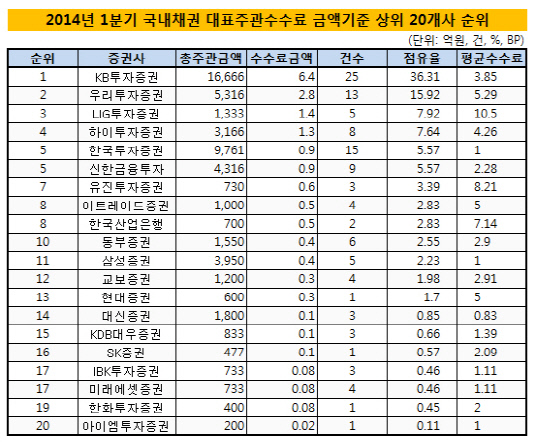

◇KB證, 대표주관수수료 1위..LIG도 3위권 도약

대표주관 수수료로 가장 큰 수익을 거둔 곳은 KB투자증권이었다. KB투자증권은 1분기 1조7000억원이 넘는 채권을 대표주관했다. 이를 통해 6억 5000만 원의 수수료를 받았다. KB투자증권은 인수 수수료를 합친 전체 수수료 순위에서도 1위에 올랐다. 2위 우리투자증권 2억8200만원과도 2.5배에 가까운 차이가 났다.

인수 수수료에서 1위를 기록한 한국투자증권은 KB투자증권 다음으로 많은 15건의 대표주관 실적을 올렸음에도 불구하고 5위까지 밀려났다. 수수료 수익은 1억 원이 채 안된다. LIG투자증권(1억 4000만 원), 하이투자증권(1억 3500만 원)은 주관 실적은 10위권 밖으로 볼품 없었지만 짭잘한 수수료 수익을 올려 3위와 4위에 올랐다.

대표주관 수수료를 가장 확실히 챙겨 준 곳은 LG그룹이었다. KB투자증권을 포함한 상위 4개 증권사의 공통점은 LG전자 회사채(5000억 원) 발행을 공동 대표주관했다는 것이다. 각자 주관한 금액 대비 5bp의 수수료를 지급받았다. 한 때 LG 계열이었던 우리투자증권과 LIG투자증권의 경우 ㈜LG 자회사인 서브원(1000억 원) 회사채 거래를 함께 대표주관한 덕도 봤다. 각각의 수수료율은 45bp, 27bp로 비교적 높았다.

이 때문에 LIG투자증권은 1분기 대표주관 실적이 다른 증권사들보다 월등히 적은데도 평균 대표주관 수수료율은 10.5bp에 달했다. 같은 기간 업계 평균(3.43bp)을 크게 웃도는 수치다. 전적으로 LG그룹에 의탁해 얻어낸 수익이다.

|

◇채권수수료 수익 359억..전년동기比 20%↓

2014년 1분기 국내 채권(SB·FB·ABS) 발행시장의 수수료 수익은 총 359억 300만 원으로 집계됐다. 전년 동기(442억 4800만 원)보다 약 20% 감소했다. 증권사들의 주관 및 인수금액은 2013년 1분기 20조 1064억 원, 2014년 1분기 20조 6740억 원으로 비슷한 수준을 유지했다.

수수료 수익 감소의 일차적 요인은 2014년 1분기 일반 회사채 발행 규모가 10조 1270억 원으로 1년 전(12조 원)보다 크게 줄었기 때문으로 보인다. 반면 같은 기간 여전채와 ABS 발행금액은 9조 2023억 원에서 10조 5470억 원으로 늘었다. 통상 일반 회사채의 평균 수수료율은 20~25bp 정도인 데 비해 여전채·ABS는 6~12bp 수준에 그치는 경우가 많다.

회사채 시장 양극화로 우량채 쏠림 현상이 심화된 것도 일부 영향을 미친 것으로 해석된다. 상대적으로 수수료가 높은 A급 회사채 발행이 줄면서 증권사들이 챙길 수 있는 수익폭도 축소됐다는 분석이다. 2013년 1분기만 해도 전체 신용등급 물량의 25%를 웃돌았던 A급 회사채 비중은 1년 만에 16% 아래로 떨어졌다. 같은 기간 AAA급은 44%에서 49%, AA급은 27%에서 33%대로 늘어 대조를 이뤘다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- '전력반도체 올인' 매그나칩, 2분기 내 DDI 철수

- [지방 저축은행은 지금]부·울·경 12곳 중 9곳이 적자, '빅3'도 PF 직격탄

- [금융지주 해외은행 실적 점검]흑자 기조 이어간 KB미얀마은행, 웃지 못하는 이유

- [보험사 자본확충 돋보기]ABL생명, 후순위채 의존도 급등…커지는 '자본의 질' 고민

- [보험사 CSM 점검]한화생명, 빅3 중 홀로 잔액 감소…효율성 악화에 발목

- [지방은행vs인뱅 구도 변화]리테일 강자 된 인터넷은행…다음 타깃은 소호 금융

- [캐피탈사 리스크 관리 모니터]BNK캐피탈, 여신감리 기능 확대…자산 손실 최소화 목표

- [은행권 신지형도]'대형은행' 틈바구니 속, SC제일은행이 선택한 해법은

- [Sanction Radar]한화 금융그룹, '경영 취약성' 대거 적발

- [금융지주 해외은행 실적 점검]전북은행 PPCB, 포트폴리오 다변화 통했다…순익 '성장일로'