[은행경영분석]충당금 감소에 '반짝' 이익[2014년 4분기]①예금·대출 중심 영업구조 한계…"올해는 대손비용 증가요인 더 많아"

안경주 기자공개 2015-03-03 10:02:17

이 기사는 2015년 02월 26일 11시07분 thebell에 표출된 기사입니다

지난해 국내은행의 당기순이익은 전년보다 60%가량 상승했다. 순익은 늘었지만, 핵심 경영지표인 순이자마진(NIM)은 금융위기 직후보다 더 떨어졌다. 비이자이익 부문은 하향 추세가 굳어진 지 오래다. 충당금 요인에 의한 이익은 지속가능하지 않다.◇ 조선관련 충당금 감소에 반짝 순익 증가

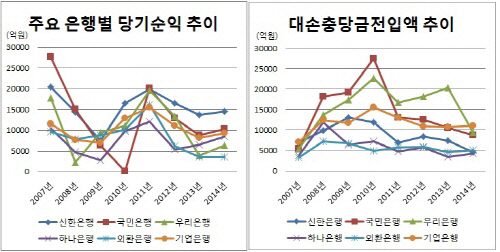

국내은행의 지난해 당기순이익은 6조2000억 원으로 한 해 전보다 60.4% 증가했다. 순익의 상당부분이 대손충당금전입액 축소 등 대손비용 절감에 따른 것이다. 지난해 대손비용은 8조9000억 원으로 전년(11조9000억 원) 대비 3조 원(24.9%)이나 줄었다. 동부제철·삼부토건 등의 자율협약과 넥솔론·모뉴엘 등의 법정관리 신청 등 증가 요인이 있었지만 조선 관련 대손충당금이 많이 줄어든 덕분에 전체적으론 대손비용이 축소됐다.

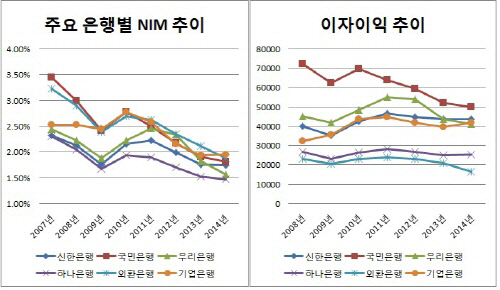

대표적인 수익성 지표인 순이자마진(NIM)은 1.79%로 역대 최저 수준으로 떨어졌다. 국내 은행들이 전체 이익의 90%가량을 이자이익에 의존하고 있다는 점에서 NIM의 추락은 치명적이다.

|

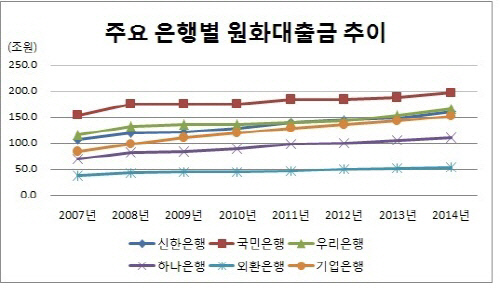

예컨대 국민은행의 원화대출금은 2010년 174조2000억 원, 2011년 183조9000억 원, 2012년 184조1000억 원, 2013년 187조5000억 원, 2014년 196조2000억 원으로 꾸준히 증가했다. 이 기간 동안 국민은행의 NIM은 2010년 2.77%에서 2014년 1.81%로 1%포인트가량 급락했다. 그 결과, 이자이익은 2010년 6조9476억 원에 달했지만 2011년 6조3610억 원, 2012년 5조9289억 원, 2013년 5조2086억 원으로 감소하더니 작년엔 4조9720억 원에 그쳤다.

신한은행과 우리은행, 하나은행 등 주요 은행들도 비슷한 모양새다. 은행권 관계자는 "담보대출과 예대마진 위주의 안전 영업에 몰두한 탓에 저금리 충격을 고스란히 맞았다"고 설명했다.

◇ 충당금 추가감소 어려울 듯…자산성장 한계 직면

각 은행별로 시점엔 차이가 있지만 지난해와 같은 수익구조는 최근 몇 년간 지속적으로 나타났다.

|

대표적으로 은행들은 2007년 LG카드 지분을 팔아 막대한 일회성 이익을 거뒀다. LG카드의 워크아웃으로 어쩔 수 없이 떠안은 지분이었지만 신한금융그룹이 인수하면서 막대한 수익을 안겨줬다. 실제로 신한은행(2조513억 원)과 국민은행(2조7738억 원)은 2조 원 이상의 순익을 냈으며 우리은행(1조7774억 원)과 하나은행(1조515억 원), 외환은행(9609억 원)도 1조 원을 넘거나 비슷한 실적을 냈다.

반면 2008년 글로벌 금융위기가 터지자 실적은 곤두박질했다. 2009년 금호그룹 워크아웃, 중소 조선사 연쇄 부도 등으로 대손충당금을 대규모로 쌓으면서 순익은 크게 나빠졌다. 특히 국민은행은 2010년 NIM이 전년대비 상승하고 이자이익이 증가했음에도 불구하고 부동산 PF(프로젝트파이낸싱) 부실과 희망퇴직에 따른 대손비용이 급격히 늘어 당기순이익이 전년대비 98%가량 감소하기도 했다.

2011년과 2012년엔 현대건설·하이닉스가 각각 현대차그룹과 SK그룹에 매각되면서 은행들은 지분매각 차익으로 이익을 반짝 늘렸다. 2013년엔 STX그룹, 동양그룹, 경남기업 구조조정 사태로 또다시 대규모 대손충당금을 쌓으면서 순익이 줄었다. 임병철 신한금융지주 미래전략연구소 소장은 "예금·대출 중심의 영업 구조에서 탈피하지 않으면 기업부실 여부에 따라 은행의 수익이 판가름나는 현상이 지속될 것으로 보인다"고 말했다.

당장 올해 대손충당금 등 대손비용의 추가적인 축소는 크지 않을 전망이다. 오히려 증가 요소만 늘어날 것으로 예상된다. 은행권 관계자는 "지난해 주요 시중 은행들의 대손비용이 전년대비 30%가량 감소한 점을 고려할 때, 올해 추가적인 축소는 크지 않을 것으로 보인다"며 "오히려 높은 가계부채와 취약업종 여신으로 인한 대손충당금 부담 확대와 희망퇴직에 따른 퇴직금 증가 등 대손비용이 늘어날 요인이 더 많다"고 말했다.

|

그렇다고 원화대출금 확대 등 자산을 늘려 이자이익 규모를 늘리는 것도 쉬지 않을 전망이다. 저금리·저성장 시대가 지속되면서 우량기업여신에 은행들이 몰리면서 경쟁이 더욱 치열해졌기 때문이다. 머니투데이 더벨이 지난해 말 국내 은행 CRO를 대상으로 한 설문조사에서도 상당수 은행들의 자산성장률 목표가 경제성장률 전망치인 3.5%를 소폭 상회하는 수준에 그쳤다. 무분별하게 대출을 늘리면 위험가중자산이 늘어 국제결제은행(BIS) 기준 총자본비율이 하락해 추가로 자본을 확충해야 한다는 점도 부담이다.

은행권 관계자는 "저금리 기조가 지속되면서 NIM 회복이 쉽지 않고 자산을 늘리기도 어려워지면서 이자이익 등을 늘리는데 한계가 있을 것으로 보인다"며 "수익성 개선이 어려워 당분간 은행업이 고전할 것으로 예상된다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]배터리솔루션즈 "IPO 계획 변함없다"

- 다나와 "그래픽카드 거래액 증가…신제품 출시 효과"

- 메리츠증권 PBS 진출 사력…NH증권 키맨 영입 '불발'

- VIP운용 조창현 매니저, '올시즌 2호' 4년만에 내놨다

- [2025 주총 행동주의 리포트]머스트의 조용한 '구조 개입'…침묵이 아닌 설계

- 한국증권, 채권형 중심 가판대 재정비

- 알토스벤처스, 크림 구주 인수 검토…1조보다 낮은 밸류

- 한화증권, 해외 라인업 강화 스탠스 '고수'

- [연금시장에 분 RA 바람]금융사도 일임 경쟁 참전…관건은 은행권 확보

- [택스센터를 움직이는 사람들]"고객만족 최우선시, 시나리오별 절세 노하우 제공"