대우조선해양, 특수관계자 지분도 예외 없다 두산엔진 지분 15년만에 전량 매각…유동성 확보 총력

강철 기자공개 2015-10-21 08:23:00

이 기사는 2015년 10월 20일 13시54분 thebell에 표출된 기사입니다

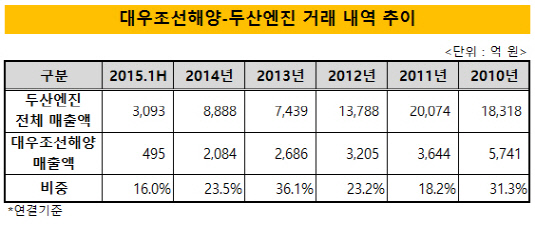

대우조선해양이 연간 2000억~4000억 원 거래 관계를 맺고 있는 두산엔진 지분을 처분했다. 경영 정상화를 위해서는 특수관계자 지분도 예외 없이 매각하겠다는 뜻으로 해석된다.대우조선해양은 지난 19일 두산엔진 보유 주식 560만 주(지분율 8.06%) 중 절반 가량을 블록딜(시간외 대량매매)로 처분해 약 120억 원을 확보했다. 잔여 주식은 보호예수 기간이 끝나는대로 매각할 예정이다. 보호예수 기간은 2개월이다.

대우조선해양은 2000년 10월 두산엔진의 전신인 HSD엔진 주식 102만 주를 51억 원에 취득했다. 이후 2010년 두산엔진이 액면분할과 유상증자를 추진하는 과정에서 보유 주식이 560만 주로 늘었다. 560만 주의 취득원가는 약 94억 원이다.

두산엔진 지분을 매입한 건 안정적인 선박용 엔진 조달처를 마련하기 위해서였다. 실제로 대우조선해양은 지분 매입 후 지난해까지 연간 2000억~4000억 원에 달하는 선박용 엔진을 두산엔진으로부터 매입했다. 2010년에는 거래 규모가 5741억 원까지 늘어나기도 했다.

두산엔진은 최대 거래처인 대우조선해양 물량을 토대로 꾸준한 성장을 이어갔다. 2004년 5884억 원에 불과했던 매출액은 2011년 2조 원으로 증가했다. 성장세에 힘입어 2011년 유가증권시장 상장에 성공했고, 중국 대련에 부품 자회사인 Doosan Marine Industry를 설립했다.

대우조선해양 관계자는 "두산엔진에서 조달한 엔진은 주로 머스크가 발주한 컨테이너선 건조 과정에 투입되고 있다"며 "지분을 처분했다고 해서 두산엔진과의 거래 규모를 줄이지는 않을 것"이라고 말했다.

|

15년 동안 보유해 온 두산엔진 지분을 매각한 건 거래 관계에 상관없이 매각 가능한 자산을 모두 팔아 유동성을 확보하겠다는 뜻으로 풀이된다.

조선업계 관계자는 "당초 을지로 사옥, 써닝포인트CC, 마곡 R&D센터 등이 매각 자산으로 나왔으나 두산엔진 지분은 거론되지 않았다"며 "유동성 확보가 시급한 상황인 만큼 돈이 되는 자산은 모두 매각 대상으로 삼고 있다고 볼 수 있다"고 설명했다.

산업은행과 수출입은행은 최근 대우조선해양에 대한 실사를 마무리하고 4조 원 가량을 지원하는 것으로 경영 정상화 방향을 잡았다. 출자전환과 유상증자로 2조 원, 신규 대출로 2조 원을 지원하는 계획을 수립한 것으로 전해졌다. 다른 채권단의 참여도 유도할 방침이다.

자구안의 효과를 극대화하기 위해서는 지난 9월부터 본격적으로 추진한 비핵심자산의 매각이 원활하게 이뤄져야 한다. 현재 대우조선해양이 처분을 완료한 자산은 두산엔진 지분 외에 화인베스틸 지분 6.23% 등이 있다. 에프엘씨(써닝포인트CC) 지분 100%는 지난 8일 KG-이데일리 컨소시엄과 매각 본계약을 체결했다.

대우조선해양 관계자는 "유동성 확보를 위해 계속해서 자산 매각을 추진할 계획"이라고 밝혔다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [지방 저축은행은 지금]부·울·경 12곳 중 9곳이 적자, '빅3'도 PF 직격탄

- [금융지주 해외은행 실적 점검]흑자 기조 이어간 KB미얀마은행, 웃지 못하는 이유

- [보험사 자본확충 돋보기]ABL생명, 후순위채 의존도 급등…커지는 '자본의 질' 고민

- [보험사 CSM 점검]한화생명, 빅3 중 홀로 잔액 감소…효율성 악화에 발목

- [지방은행vs인뱅 구도 변화]리테일 강자 된 인터넷은행…다음 타깃은 소호 금융

- [캐피탈사 리스크 관리 모니터]BNK캐피탈, 여신감리 기능 확대…자산 손실 최소화 목표

- [은행권 신지형도]'대형은행' 틈바구니 속, SC제일은행이 선택한 해법은

- [Sanction Radar]한화 금융그룹, '경영 취약성' 대거 적발

- [금융지주 해외은행 실적 점검]전북은행 PPCB, 포트폴리오 다변화 통했다…순익 '성장일로'

- [PE 포트폴리오 엿보기]오케스트라PE, 반올림피자 볼트온 효과 '가시화'