한일시멘트, 수요예측 흥행…A급 '탑클래스' 입증 400억 모집에 2000억 몰려 증액…주관사 신한금투

김병윤 기자공개 2016-04-07 14:35:07

이 기사는 2016년 04월 06일 10:09 thebell 에 표출된 기사입니다.

한일시멘트(A+, 안정적)가 올해 첫 회사채 발행을 앞두고 벌인 수요예측을 성공적으로 마무리했다. 지난해 수요예측에서의 높은 경쟁률(10대 1)에 이어 올해도 5대 1의 높은 실질적 청약률을 기록했다. 다시 한 번 우수한 A급물임을 증명했다.6일 투자은행(IB) 업계에 따르면 한일시멘트는 3년 만기 400억 원 규모 회사채 발행을 앞두고 수요예측을 실시했다. 희망금리 밴드는 민평 대비 -30~10bp 가산한 수준이다. .

그 결과 유효수요 내 2000억 원의 자금이 몰렸다. 지난해 3년물 400억 원 규모 회사채 발행 때도 발행액의 10배에 달하는 4000억 원이 몰렸었다. 지난해에 이어 이번에도 대표 주관은 신한금융투자가 맡았다.

한일시멘트는 이번 수요예측에서 큰 흥행을 거두자 발행액을 당초보다 늘릴 예정이다. 한일시멘트 관계자는 "지난해 회사채 발행 때도 수요예측에서 큰 성공을 거뒀지만 증액 발행은 하지 않았다"며 "하지만 이번에는 200억 원 증액 발행할 예정"이라고 말했다.

현재 회사채 시장은 A급물이 크게 위축됐고 양극화가 심화되고 있다. 이런 A급물의 불안한 입지 속에서 한일시멘트가 자금 조달을 넉넉히 이루려는 것으로 풀이된다.

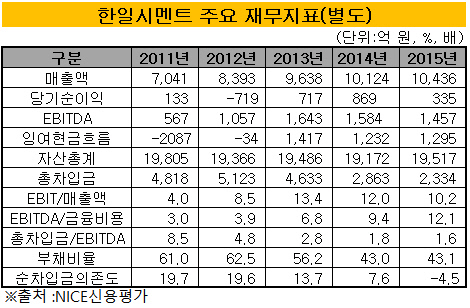

최근 한일시멘트의 수익성은 다소 둔화되는 추세다. 최근 3년 간 매출은 약 8.7% 증가했지만, 영업이익은 13.5% 감소했다. 지난해 당기순이익은 약 649억 원으로 전년 대비 31.8% 감소했다. 이는 담합과징금(446억 2600만 원) 부과와 수익성 높은 몰탈의 출하량 감소 등에 따른 것이다

하지만 신용도는 우수하게 평가되고 있다. 한국신용평가와 NICE신용평가는 지난해 5월 한일시멘트 신용등급을 A0에서 A+로 한 노치(notch) 상향 조정했다. ▲안정적 실적 전망 ▲우수한 재무 융통성 확보 ▲개선된 수익창출능력·안정적 현금관리 등이 주요 등급 상향 조정 논리였다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화