은행 없으면 조단위 펀드 꿈도 못꾼다 [펀드 판매사 커버리지 분석 / 총론] ②은행간 '눈치보기' 작전 치열..경쟁사 계열 운용펀드 외면

박상희 기자공개 2016-11-17 09:52:20

[편집자주]

국내 자산운용사들이 공모펀드를 판매할 때 어떤 판매사와 거래 관계를 맺고 있을까. 지금까지 개별 운용사의 펀드 판매 현황 등은 다양한 경로를 통해 손쉽게 확인되지만 은행이나 증권사 등 펀드 판매사와의 실질적인 혹은 숨겨진 비즈니스 관계를 파악하긴 어려웠다. 더벨은 펀드 판매사 커버리지 분석을 통해 운용사와 판매사 간의 역학관계, 은행 및 증권사 간의 경쟁구도 등을 파악해보고자 한다.

이 기사는 2016년 11월 08일 15시27분 thebell에 표출된 기사입니다

실질적으로 공모펀드를 판매하고 있는 판매사 개수는 금융투자협회에 등록된 곳만 80곳이 넘는다. 상호금융기관과 카드사, 저축은행 등 제2금융권에도 펀드 판매업이 허용됨에 따라 판매사 개수는 계속 늘어날 것으로 전망된다. 그럼에도 자산운용사 관계자들은 하나같이 국민·신한은행 등 시중 은행이 '수퍼 판매사'의 위치를 고수할 것이라고 내다봤다.지점 개수가 많아봐야 100개를 조금 웃도는 증권사와 달리 은행 지점 수는 적게는 수 백개, 많게는 1000개를 넘나든다. 증권사 여러 곳에 상품이 걸리는 것보다 시중은행 한 곳에서 열심히 팔리는게 펀드 수탁고를 늘리는데 더 효과적일 수 있다.

또 해외 채권, ELS(주가연계증권), 랩(wrap) 등 다양한 금융상품이 즐비한 증권사와는 달리 은행에서 판매하는 금융투자상품은 소수에 그치기 때문에 은행의 펀드 라인업 파워가 더 막강하다는 게 운용업계 관계자들의 설명이다.

◇ 조 단위 대형펀드의 성장 동력은 은행

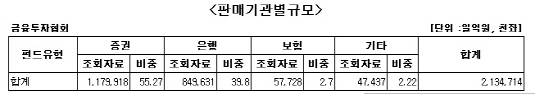

8일 금융투자협회에 따르면 최근(9월30일) 기준 증권사의 공모펀드 판매잔고는 117조9918억 원(55.27%)으로, 같은 기간 은행권의 84조9631억 원(39.8%)을 앞선다. 보험사의 판매잔액은 4조7437억 원(2.2%) 수준이다.

|

판매잔고나 비중으로만 따지면 증권사의 공모펀드 판매파워가 더 강한듯 보인다. 하지만 지방은행 및 특수은행을 제외한 시중 4대은행의 판매잔고가 60조 원을 웃돈다는 점을 감안하면 대형은행의 파워는 절대적이다. 이들 4대은행은 전체 은행권 판매잔고의 70%를 차지하고 있다.

A 자산운용사 CIO(최고투자책임자)는 "대형 은행에서 밀어주지 않으면 조 단위 대형펀드가 될 수 없다"는 말로 은행의 막강한 판매 파워를 압축했다. 특히 국내 액티브주식형펀드의 최강 판매자로 꼽히는 국민은행의 존재감이 컸다.

지난 2013~2014년 국내 액티브주식형펀드 가운데 최강자로 군림했던 'KB밸류포커스증권자투자신탁(주식)'을 제치고, '신영밸류고배당증권자투자신탁(주식)'이 3조 원 대의 공룡펀드로 거듭날 수 있었던데는 국민은행의 역할이 컸다는 게 운용업계 안팎의 분석이다.

사실 KB밸류포커스펀드가 운용 규모가 2조 원을 넘는 대형펀드로 성장할 수 있었던 것 역시 계열사인 국민은행의 덕을 많이 본 측면이 크다. 당시 고수익을 올렸던 KB밸류포커펀드 리밸런싱을 진행한 국민은행은 2014년 하반기 국내 증시와 펀드시장을 강타한 배당주 열풍을 타고 신영밸류고배당펀드로 옮겨탔다.

2014년 초만 하더라도 1조 원 중후반 운용규모를 자랑하던 신영밸류고배당펀드는 이후 3조 원의 초대형펀드로 거듭났다. 현재 이 펀드(대표 클래스 기준)의 주요 판매사는 국민은행(43.97%)으로 비중이 압도적이다.

단기간에 초대형펀드로 성장한 '메리츠코리아증권투자신탁1[주식]' 뒤에도 대형 은행이 있었다. 대표클래스(종류A) 기준 주요 판매사는 우리은행(15.61%), 메리츠증권(10.33%), 신한은행(8.5%), 국민은행(8.31%) 등이다. 계열 증권사를 제외한 3개 시중 은행의 판매 점유율만 30%를 웃돈다.

◇ 은행 간 '눈치보기' 작전도 치열...계열 판매사 있는 운용사펀드 피해

소수 대형은행이 공모펀드 시장을 과점하다보니 경쟁사 간 눈치보기 작전도 치열하다. 경쟁사에서 집중적으로 많이 판매하는 운용사의 펀드는 피하는 게 불문율로 자리잡았다. 특히 경쟁사 계열운용사 펀드 판매율이 극히 저조한 것으로 나타났다.

은행권에서 설정 규모 1,2위를 다투는 국민은행과 신한은행이 대표적이다. KB자산운용 펀드에 대한 판매 점유율이 국민은행의 경우 33%에 달하는 데 반해 신한은행은 1.03%에 불과하다. 반대로 신한BNP파리바자산운용에 대한 점유율은 신한은행이 40%를 웃도는 데 반해 국민은행은 0.14%에 불과하다.

한창 가치주펀드 열풍이 불 당시도 양사 선택이 갈렸다. 국민은행이 오랜 기간 우호관계를 다져 온 신영자산운용에 힘을 싣어준 반면 신한은행은 한국투자밸류자산운용을 선택했다. 현재도 국민은행은 신영자산운용의 최대판매사로, 점유율이 15.23%에 달한다. 계열 증권사인 신영증권(14.98%)을 앞선다. 한국밸류자산운용의 경우 국민은행 점유율이 6.13%에 그친다. 계열 증권사인 한국투자증권(36.93%)은 물론, 신한은행(8.21%)에도 뒤진다.

계열 증권사가 있는 자산운용사도 대형 은행권의 선호도에서 뒤로 밀리는 모습이다. 삼성자산운용, 미래에셋자산운용, 한국투자신탁운용 등이 대표적이다. 삼성자산운용의 경우 은행 판매 점유율은 우리은행(5.28%)이 가장 높고, 국민은행(3.06%), KEB하나은행(2.61%) 순이다. 삼성증권(22.63%)이나 한국투자증권(15.025) 등 증권사에 비해 은행 점유율이 확 처지는 모습이다.

미래에셋자산운용 역시 계열 증권사인 미래에셋대우(24.52%) 및 미래에셋증권(21.81%)의 판매 점유율이 과반에 달하는 반면 은행권은 미미한 수준이다. 우리은행(3.31%), 하나은행(3.02%), 국민은행(2.92%), 신한은행(2.07%) 순이다. 한국투자신탁운용 역시 우리은행(4.61%), 신한은행(3.25%), 국민은행(3.14%) 등으로 은행권 점유율은 5% 미만에 그쳤다.

B 자산운용사 마케팅 임원은 "수익률이 좋고, 펀드 매니저 트랙 레코드가 좋으면 주요 은행이나 증권사에서 판매한다고 이해하기 쉽지만 그 이면에는 대형 판매사 간 눈치보기 작전이 치열하다"면서 "특히 대형 시중은행의 경우 자존심 때문인지 시장에서 인기를 끄는 펀드를 동시에 집중적으로 판매하는 경우는 거의 없다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 대방건설, 북수원이목지구 '디에트르 더리체 Ⅱ' 분양

- 흑자전환 성공 패스트파이브, 외형·수익성 다 잡았다

- [i-point]티로보틱스, AI 로드맵 공유…AMR·휴머노이드 접목

- [i-point]신성이엔지, 새만금 수상태양광 발전사업 협약

- [i-point]이엠앤아이 "슈뢰딩거 AI 플랫폼 판매 확대 기대"

- [i-point]스카이월드와이드, '아젠스Graph v2.15.0' 출시

- "BBT-877 적응증 재탐색" 대응 나선 브릿지바이오

- [LIG넥스원은 지금]'수긍되는' 고PER, 천궁-II에 기대 쏠렸다

- [i-point]라온시큐어, 정부 양자내성암호 시범사업 선정

- [사모펀드 유통 포트폴리오 점검]한샘, 고개 드는 '수익성'…주가 부양은 '숙제'