티브로드 FI 콜옵션 협상 핵심 '페어마켓벨류' 4년전 대비 실적 하락…현재 지분가치 변동 여부 주목

김일문 기자공개 2018-03-02 08:27:12

이 기사는 2018년 02월 28일 11시39분 thebell에 표출된 기사입니다

태광그룹이 4년 전 복합유선방송사업자(MSO) 티브로드에 투자한 재무적투자자(FI)들 지분에 콜옵션 행사 결정을 내렸다. 콜옵션 행사 가격을 따로 정해 놓지 않고 페어마켓 밸류로 책정해 둬 향후 협상 과정에서 거래 가격 결정이 주요 변수가 될 전망이다.4년전에 비해 티브로드 실적이 악화돼 지분 가치 평가를 둘러싼 협상이 치열할 전망이다.

28일 IB업계에 따르면 태광그룹과 이호진 전 회장은 FI(IMM PE, JNT인베스트먼트)의 티브로드 투자 지분을 되사주기로 결정하고 조만간 협상에 나설 예정이다. FI는 지난 2014년 2월 이호진 전 회장이 보유한 티브로드 구주 10%와 전환우선주 형태로 발행된 신주 10%를 각각 1000억 원에, 총 2000억원 어치 인수했다.

태광그룹은 FI들로부터 투자를 유치할 당시 콜옵션을 부여했지만 행사 가격을 정해놓지는 않았다. 대신 티브로드의 페어마켓 벨류(Fair Market Value)를 책정해 협상에 나설 계획이다. 페어마켓벨류란 말 그대로 공정가치를 뜻한다. 투자대상 기업의 현재 가치를 책정하는 방식이다.

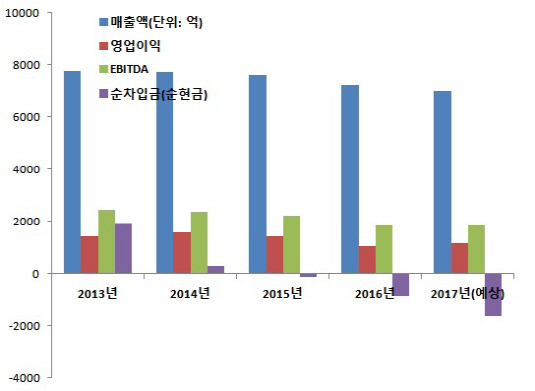

최근 3년간 티브로드의 실적 추이를 감안하면 지분가치는 다소 떨어진 것으로 판단된다. 역성장 폭이 크지는 않지만 매년 매출과 영업이익이 꾸준히 줄어들었다. 작년 3분기까지 티브로드는 매출액 5208억 원, 영업이익 909억 원, 상각전이익(EBITDA)은 1430억 원을 각각 기록중이다.

계절성을 찾아보기 어려운 케이블TV업계 특성상 분기별 실적 편차가 크지 않다는 것을 전제로 한 작년 전체 매출액은 7000억 원, 영업이익 1160억 원, EBITDA는 1860억 원 수준을 나타낼 것으로 예측된다. 2014년 기록했던 티브로드의 실적과 비교할 때 매출액은 약 10% 가량, 영업이익은 25% 각각 감소했다.

FI들이 2014년 티브로드에 투자했을 때 멀티플을 그대로 적용하면 현재 가치를 짐작해 볼 수 있다. 당시 지분가치(에쿼티벨류)였던 1조 원을 기준으로 순차입금 300억 원을 더한 기업가치(엔터프라이즈벨류)는 1조 300억 원이었다. 여기에 2014년 EBITDA 2360억 원을 대입하면 멀티플은 4.36배가 도출된다.

이를 토대로 계산한 티브로드의 현재 기업가치는 8110억 원(작년 예상 EBITDA 1860억 원에 4.36배 적용)이다. 순현금 1430억 원을 합한 지분 100%의 가치는 약 9600억 원이라는 계산이 나온다. 투자 시점의 1조 원 대비 400억 원 가량 줄어든 셈이다.

이는 상장사이자 업계 1위인 CJ헬로 지분의 시장 가치를 준용해 뽑아낸 배수와 거의 일치한다. 현재 CJ헬로의 시가총액(지분가치)은 7300억 원 정도다. 여기에 순차입금 5843억 원을 더한 기업가치(엔터프라이즈 벨류)는 1조 3143억 원이다. 작년 예상 EBITDA인 3000억 원을 적용해 산출한 멀티플은 약 4.3배다.

물론 이처럼 에빗타멀티플을 이용한 가치 책정이 정답은 아니다. 투자 당시와 현재의 배수가 동일하다고 확신할 수 없기 때문이다. 또 주식시장이 이들 케이블TV 업체들의 가치를 적절하게 반영하고 있다고 보기도 어렵다. 또 다른 상장 MSO인 현대에이치씨엔의 경우 같은 수식을 적용해 도출한 멀티플은 2배에 불과하다.

가입자당평균매출액(ARPU: Average Revenue Per User)에 배수를 붙이는 방식도 거론되지만 이는 합리적인 가격 책정 방식은 아니라는 분석이 대부분이다. MSO가 서비스하고 있는 지역별로 가입자당 매출에 편차가 있고, 특히 가입자 수신료 외에도 이들 MSO 매출 가운데 상당 부분이 홈쇼핑 송출 수수료 등을 포함하고 있어 왜곡현상이 일어날 수 있어서다.

일각에서는 지난 2015년 SK텔레콤이 CJ헬로 인수를 추진할 당시 협상 가격(경영권 지분 54%를 1조 원에 인수)으로 티브로드의 지분가치를 가늠해 볼 수 있다는 분석도 있지만 이는 경영권 프리미엄이 포함된 바이아웃 거래라는 점에서 티브로드를 그대로 대입하기에는 어렵다는 분석이다.

시장에서는 태광그룹과 FI들이 각자 서로 외부평가 기관에 티브로드의 가치를 의뢰한 뒤 그 결과를 토대로 콜옵션 행사 가격을 조율할 것으로 보고 있다. IB업계 관계자는 "에빗타배수나 ARPU 등을 통한 가치 평가 분석 기법을 활용하겠지만 기본적으로는 과거 실적을 바탕으로 한 DCF(현금흐름할인법)이 적용될 가능성이 높다"고 설명했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 키움증권 리테일 훼손 우려…이틀새 시총 2400억 증발

- 더본코리아, '노랑통닭' 인수 포기 배경은

- [i-point]탑런에이피솔루션, LG디스플레이 장비 공급 업체 등록

- [트럼프 제재 나비효과 '레드테크']한국 울리는 적색경보, 차이나리스크 확산

- [i-point]티사이언티픽, 파트너스 데이 성료…"사업 확장 속도"

- [i-point]빛과전자, 국제 전시회 참여 "미국 시장 확대"

- [탈한한령 훈풍 부는 콘텐츠기업들]잠잠한 듯했는데…JYP엔터의 중국 굴기 '반격 노린다'

- [LGU+를 움직이는 사람들]권준혁 NW부문장, 효율화 vs 통신품질 '균형' 숙제

- [저축은행경영분석]PF 늘린 한투저축, 순익 2위 등극…사후관리 '자신감'

- [저축은행경영분석]'PF 후폭풍' OK저축, 대손상각 규모만 3637억