이 기사는 2018년 05월 04일 08시09분 thebell에 표출된 기사입니다

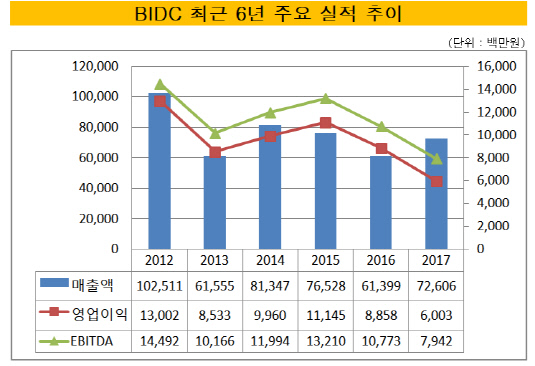

매각 절차를 밟고 있는 비아이디씨(BIDC)의 거래 수준은 어느 정도로 책정될까. BIDC의 실적과 재무 등을 고려한 기업가치(Enterprise Value)를 따져볼 때 400억~450억원 수준에 거래될 것으로 추정된다.물류기업인 BIDC의 실적은 하락 추세다. 매출 실적은 2012년 1025억원을 찍은 후 감소하고 있다. 12%대를 유지하던 영업이익률도 2017년 8%대로 줄었다. 국내·외 해운업황 침체로 인해 실적도 하락한 것으로 풀이된다. 현금 창출의 지표인 상각전영업이익(EBITDA)도 2015년 132억원이었으나 지난해 79억원으로 급감했다.

BIDC의 지난해 실적 EBITDA에 10배수 정도를 대입하면 800억원 수준의 기업가치로 계산된다. 거래 기준인 10배수는 지난 2016년말 동원그룹이 물류기업 동부익스프레스를 인수할 때 적용됐던 수치이기도 하다. 여기에 BIDC의 순차입금을 제한 순현금만 130억원(2017년말 기준) 정도를 더하면 지분 100% 기준 930억원 수준의 주식가치(Equity Value)로 평가된다.

매각 대상이 되는 BIDC 지분 물량은 최대주주 디섹이 가진 51.04%다. 결국 실제 거래되는 금액은 400억~450억원정도일 가능성이 높은 셈이다.

BIDC 매각 과정에는 유관기관의 승인 절차도 포함돼있다. BIDC가 일반 물류기업과 달리 자유무역지역(FTZ)에서 사업을 하고 있기 때문이다.

자유무역지역은 일반 관세지역에서 분리된 항구의 일정지역이다. 선박이 관세 수속을 거치지 않고 입항해 화물을 하역하거나 환적할 수 있다. 세관의 수속없이 화물을 재포장하거나 가공해 재수출할 수 있는 지역이다. 정부의 관리를 받을 수밖에 없는 지역이다.

자유무역지역 내 토지는 매각할 수도, 인수할 수도 없다. 정부 기관에서 특정기간 동안 임대를 하게 된다. 결국 자유무역지역 내 사업자는 임대받은 토지에서 정부의 승인을 받아 사업을 하는 셈이다.

정부도 해당 지역의 사업자를 아무나 들이지 않는다. 검증된 사업자만 받는다는 기조다. 부산 신항 자유무역지역 내 사업자는 부산항만공사의 승인을 받아야 사업을 진행할 수 있다. 일종의 대주주 적격성 승인 절차를 거쳐야 한다.

새롭게 진입하는 사업자뿐만 아니다. 기존 사업자의 대주주가 변경될 때도 항만공사의 승인 절차를 받아야 한다. 대주주 부적격 판정이 나면 부산 신항에서 사업을 할 수 없다. 승인 절차는 통상 2개월 걸린다.

M&A업계 관계자는 "부산항만공사는 자유무역지역 내 사업자의 최대주주를 심도깊게 검증하고 평판조회를 한다"며 "사모펀드가 대주주인 것도 반기지 않는다고 알고 있다"라고 말했다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]위세아이텍, 대한소방공제회 사업 수주…데이터 기반 행정 고도화

- [i-point]감성코퍼레이션, 75억 규모 자사주 취득·소각

- [thebell note]글로벌세아그룹의 민간외교

- [thebell interview]"왓타임, 중고시계 1등 플레이어 목표…일본 공략"

- [VC 투자기업]리코, 585억 시리즈C 투자 유치…업박스 고도화

- 오거스트벤처, 영화투자 강자 급부상 '비결은'

- [김화진칼럼]보험 사기

- [리걸테크 스타트업 점검]엘박스, 투자 혹한기 깨고 시리즈C 성료 임박

- [달바글로벌 road to IPO]구주매출 고사한 FI…'오버행 우려' 기우일까

- [모태 2025 1차 정시출자]13곳 몰린 재도약, 나우IB·교보증권 탈락 이변