'합성피혁' 디케이앤디, IPO 본격 시동 키움증권 주관 내주 상장예심청구, 업종 한계 '해외 경쟁력'으로 극복

강우석 기자공개 2018-07-16 14:18:37

이 기사는 2018년 07월 13일 17:55 thebell 에 표출된 기사입니다.

합성 피혁 업체 디케이앤디(DK&D)가 기업공개(IPO)에 시동을 건다. 한국거래소에 다음주 상장예비심사를 청구할 예정이다. 업종 특성 상 성장성은 떨어지지만 해외 매출 비중이 커 견고한 수익성을 유지하고 있다.13일 투자은행(IB) 업계에 따르면 디케이앤디는 다음주 한국거래소에 상장예비심사를 청구한다. 현재 주관사와 막바지 작업을 진행 중이다. 연내 코스닥 시장 입성을 목표로 하고 있다. 키움증권이 대표 주관 업무를 맡고 있다.

디케이앤디는 지난 1998년 설립됐으며 인조·합성 피혁 제조 및 판매 업무, 부직포 등 수출업을 하고 있다. 본사는 경기도 안산에 위치해있다. 지난해 말 기준 최대 주주는 최민석 대표이사 외 2명(52.6%)이다.

주력 제품은 신발, 의류, 기타잡화용 인조·합성 피혁이다. 한국, 중국, 대만 기업의 주문자상표부착생산(OEM)을 맡아 미주, 유럽, 중남미, 동남아 시장 등에 판매하고 있다. 부직포, 원사, 폴리우레탄수지, 발수제 등의 원부자재를 대만과 중국, 인도네시아 등지에 팔고 있기도 하다.

국내보다 해외 시장에 집중하고 있다. 2002년 중국에 한·중 합작회사 '가흥삼보'를, 2010년엔 현지 법인 'Shanghai Sun-E'를 각각 세웠다. 2013년엔 베트남 부직포 공장을 설립해 해외 서비스 네트워크를 강화했다.

|

매출도 해외 비중이 두드러진다. 지난해 말 기준 전체 매출의 절반 이상이 중국(31.17%)과 베트남(28.07%)에서 나왔다. 국내 비중은 12.35%에 불과하다.

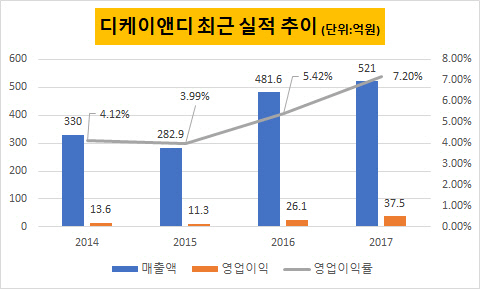

2017년 매출액과 영업이익은 각각 521억원, 37억원이다. 전년대비 매출액은 7.5%, 영업이익은 30% 각각 늘었다. 2015년 이후 3년 연속 외형 성장을 꾸준히 거뒀다.

피혁 업종은 정보통신(IT), 바이오 분야에 비해 성장성이 떨어진다. 하지만 디케이앤디의 경우 업종의 한계를 극복할만한 해외 시장 경쟁력을 갖춘 것으로 평가받고 있다. 벤처캐피탈인 스틱인베스트먼트는 이런 점에 주목해 2014년 80억원 규모 자금을 투자하기도 했다. '스틱팬아시아테크놀로지펀드'는 현재 30.06%의 지분을 보유 중이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사