해외 대체투자 보폭 넓히는 국민연금 앵커 LP 자격 블랙스톤 출자 '눈길'

한희연 기자/ 박시은 기자공개 2019-03-05 08:14:03

이 기사는 2019년 03월 04일 15시06분 thebell에 표출된 기사입니다

글로벌 사모펀드 운용사인 블랙스톤에 대규모 출자를 검토하고 있는 국민연금 기금운용본부의 움직임에 관심이 쏠린다. 국민연금 최근 대체투자의 국내외 벽을 허물고 자산별로 조직을 개편했다. 수익률 제고를 위해 대체투자 비중을 더욱 늘릴 것으로 예상되고 있는 가운데 대형 글로벌 펀드와의 협업 시도라는 점에서 주목된다는 평가다.4일 관련 업계에 따르면 국민연금은 블랙스톤이 새로 조성하는 블랙스톤캐피탈파트너스펀드(BlackstoneCapitalParteners VIL.P)에 최대 8000억원 가량의 출자를 검토중이다. 이달 열리는 투자심의위원회를 통해 투자여부를 최종 확정짓는다. 국민연금이 참여를 고려중인 펀드는 25조원 규모로 조성되는 바이아웃 전용 블라인드 펀드다.

국민연금이 블랙스톤에 출자하는 것은 처음이 아니다. 국민연금은 그간 블랙스톤의 사모펀드 외에도 부동산펀드, 인프라펀드, 크레딧펀드, 해지펀드 등에도 LP로 꾸준히 참여해 왔다.

다만 이번 투자가 주목받는 것은 출자가 확정되면 국민연금은 블랙스톤의 상위 LP 10개 기관 안에 포함되면서 다양한 협업 기회(LP-Co Investment)를 가질 수 있다는 점에 있다. 상위 10개 기관 안에 들어가게 되면 국민연금은 블랙스톤이 조성하는 코인베 펀드에 가장 먼저 투자를 검토할 수 있는 자격을 갖게 된다. 국민연금은 그동안 대형 글로벌 펀드들과 코인베스트먼트 펀드 형태로 종종 해외 투자에 나섰다.

대형 글로벌 사모펀드들은 투자기회가 생겼을 때 자신들의 펀드에 출자하고 있는 대형 기관투자가에 공동 투자 기회를 제공해왔다. 공동투자에 참여하면 펀드 수수료를 내지 않고도 투자 차익을 지분율만큼 얻을 수 있다. 이는 꾸준히 출자를 해 준 단골 LP들에게 제공하는 일종의 '서비스' 개념이다. GP 입장에서도 대형 거래에서 자금부담을 분산하는 이득을 얻을 수 있다.

일례로 국민연금은 지난 2017년 초 블랙스톤의 미국 의료진 파견업체 팀헬스 인수 딜에 참여한 적이 있다. 국민연금은 공동인수 방식으로 3억 달러를 투자했다. 블랙스톤은 61억 달러를 들여 팀헬스 지분 100%를 인수하기로 했는데 이중 국민연금이 약 10%의 지분을 3억 달러에 사들인 것이다. 이 딜에는 캐나다 퀘벡연금관리공단(CDPQ), 캐나다 공무원연금(PSP Investment) 등도 참여했던 것으로 전해졌다. 또 지난해 초에는 블랙스톤이 인수하는 톰스로이터 파이낸셜·리스크(F&R) 부문 지분 인수에도 들어간 것으로 알려졌다.

국민연금은 글로벌 펀드 중에는 블랙스톤 외에도 KKR과 칼라일, 실버레이크 등 대형 펀드와의 관계를 꾸준히 구축해 왔다. 실제로 2013년 KKR이 미국 진공펌프 제조업체 가드너덴'을 4조원에 인수했을 당시 국민연금은 1600억원을 투입했다. 또 미국 석유 파이프라인 기업 콜로니얼 지분 인수 때도 KKR과 파트너십을 맺고 공동 투자했다.

이번 8000억원 출자 결정으로 블랙스톤 거래 상위 10개 기관 안에 든 다면 앞으로 이 같은 공동투자 건이 생길 때 다른 경쟁 LP들보다 우선적으로 초청받고 검토할 수 있는 기회가 생기는 셈이다.

이번 글로벌 펀드로의 대규모 출자검토는 국민연금의 최근 조직개편과 맞물려 더욱 주목받고 있다. 국민연금은 올해 대대적인 조직개편을 통해 6개 실을 신설하면서 책임투자와 대체투자를 강화할 것이라고 천명하고 나섰다. 대체투자조직의 경우 기존 대체투자실과 해외대체실로 나뉘었던 부분을 자산군별로 3개로 세분화 했다. 사모투자, 부동산투자, 인프라투자로 나눠 전문성을 강화한다는 목표다. 자산군별로 조직을 나누면서 국내외 장벽은 허물었다.

하나의 자산군 안에서 국내외 벽은 허물었어도 기존 목표 포트폴리오 비중이 있어 드라마틱하게 변화는 없을 것이라는 게 중론이다. 하지만 큰 틀에서 국내외 구분이 사라지면서 양 쪽의 수익률이나 자산군 비교가 쉬워진 환경이 됐다.

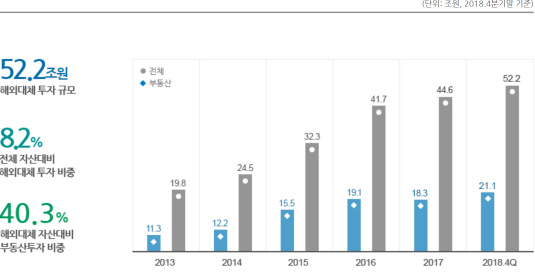

국민연금의 2018년 말 현재 해외대체자산 투자 규모는 52조2000억원이다. 이는 전체 자산대비 8.2%에 해당한다. 전체 해외대체자산 중 부동산 투자 비중은 40.3%다. 해외 대체자산은 꾸준히 늘고 있다. 지난 2013년 20조원을 하회했으나, 2015년 32조3000억원을, 2016년 41조8000억원을 보였다.

국내대체투자 규모는 2018년 말 24조4000억원이었으며 전체 자산대비 3.8%를 차지했다. 국내외 통합 대체투자 규모는 2018년 기준 12%인 셈인데, 지난해 5월 말 밝힌 예상 포트폴리오를 참고하면 2019년 말 기준 국내외 대체투자규모는 12.7%(약 92조600억원)까지 늘릴 계획이다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정