'CSP제철소 유증' 동국제강·포스코에 은행 화답할까 5억 달러 투입, 자본잠식·재무구조 개선…부채 리파이낸싱이 관건

구태우 기자공개 2019-05-16 09:00:22

이 기사는 2019년 05월 14일 10시41분 thebell에 표출된 기사입니다

한국·브라질 합작사인 CSP제철소(Companhia Siderurgica do Pecem·뻬셍철강주식회사)의 대주주가 유상증자에 합의했다. CSP제철소가 이번 유상증자로 재무구조와 경영 정상화의 전기를 마련할지 관심이다.브라질 발레사(社)와 동국제강, 포스코는 3년 간 5억 달러(한화 5930억원)를 출자하기로 했다. CSP제철소 대주주는 보유 지분만큼 유상증자에 참여한다. 지분 50%를 보유한 발레가 2억5000만 달러(2965억원)를 출자하고, 동국제강과 포스코가 각각 1억5000만 달러(1773억원), 1억 달러(1186억원)를 출자한다. 동국제강과 포스코는 CSP제철소의 지분 30%와 20%를 갖고 있다.

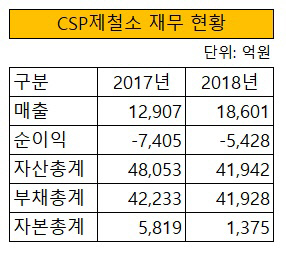

이번 유상증자는 지난해 CSP제철소가 완전자본잠식에 빠지면서 결정됐다. 대주주는 이번 유상증자로 CSP제철소의 재무구조가 개선될 것으로 보고 있다. CSP제철소가 지난해 흑자 전환에 성공했고, 가동률이 3년 만에 100%에 육박하는 점을 긍정적으로 평가했다. 특히 CSP제철소의 재무구조가 악화되면서 대규모 손실을 떠안았던 대주주는 유상증자를 크게 반기는 분위기다.

|

포스코도 상황은 마찬가지다. 포스코는 지난해 CSP제철소에서만 1097억원의 지분법 손실을 입었다. 포스코는 CSP제철소에 5588억원을 투자했는데, 지난해 말 자산가치를 평가한 결과 248억원으로 줄었다. CSP제철소의 재무구조가 악화되면서 포스코의 투자금 중 95.6%가 회수 불가능한 손상차손으로 잡혔다.

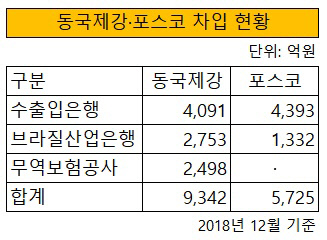

이번 유상증자로 CSP제철소의 자본잠식은 해소된다. 관건은 4조1298억원에 달하는 CSP제철소의 부채 상환 방안이다. 이중 동국제강의 차입금은 9345억원, 포스코는 5725억원이다. 대주주는 이번 유상증자를 통해 이자를 갚고, 상환이 임박한 부채부터 갚을 예정이다. 잔여 부채는 대주단과 협의를 통해 리파이낸싱을 추진할 가능성이 높다. 대주주는 한국수출입은행 및 브라질 산업은행과 CSP제철소 재무구조 개선을 위한 지원 방안을 논의 중이다. 대주단의 지원없이는 CSP제철소 재무구조 개선은 요원할 것이라는 게 철강업계의 관측이다.

CSP제철소는 지난해 매출 1조8601억원, 영업이익 1948억원을 기록했다. 이자비용과 외화환산손실로 5428억원의 당기순손실을 냈다. 흑자 전환을 좌우할 헤알화는 대주주의 영향권 밖에 있는 외생변수다. 대주주와 대주단의 리파이낸싱이 관건으로 남은 셈이다. 철강업계는 대주주가 이번 유상증자로 5억 달러를 출자하는 등 의지를 나타낸 만큼 대주단도 화답할 것으로 보고 있다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]위세아이텍, 대한소방공제회 사업 수주…데이터 기반 행정 고도화

- [i-point]감성코퍼레이션, 75억 규모 자사주 취득·소각

- [thebell note]글로벌세아그룹의 민간외교

- [thebell interview]"왓타임, 중고시계 1등 플레이어 목표…일본 공략"

- [VC 투자기업]리코, 585억 시리즈C 투자 유치…업박스 고도화

- 오거스트벤처, 영화투자 강자 급부상 '비결은'

- [김화진칼럼]보험 사기

- [리걸테크 스타트업 점검]엘박스, 투자 혹한기 깨고 시리즈C 성료 임박

- [달바글로벌 road to IPO]구주매출 고사한 FI…'오버행 우려' 기우일까

- [모태 2025 1차 정시출자]13곳 몰린 재도약, 나우IB·교보증권 탈락 이변