IPO 추진 신테카바이오, 최소 2000억 몸값 제시 1.5만~1.9만 공모가 밴드…2023년 약 389억 순이익 전망

강인효 기자공개 2019-11-12 08:13:49

이 기사는 2019년 11월 11일 17시06분 thebell에 표출된 기사입니다

유전체 빅데이터 기반 신약 개발업체 신테카바이오가 증권신고서를 통해 최소 2000억원에 달하는 밸류에이션(기업가치)을 제시했다. 이는 올해 상반기 신테카바이오가 프리 IPO(Pre-IPO·상장 전 지분 투자) 성격 시리즈C 투자를 유치하면서 책정된 밸류에이션 1500억원보다 500억원이나 높은 수치다.인공지능(AI)이라는 독자적인 기술로 신약 개발에 뛰어든 신테카바이오는 '4차산업 관련 혁신기업 상장'의 첫 케이스가 될 것인 만큼 기업가치에 관심이 많이 쏠린 상황이었다. 내달 초 수요예측을 실시하고 연내 코스닥에 입성한다는 계획이다.

신테카바이오는 지난 7일 금융당국에 증권신고서를 제출하고 구체적인 공모 계획을 오픈했다. 신주 160만주만을 발행하는 형태다. 공모가 희망밴드는 1만5000~1만9000원으로 책정했다. 오는 12월 2일과 3일 양일간 수요예측을 실시한 뒤 5일 공모가액을 확정할 계획이다.

이어 12월 9일과 10일에는 기관투자자와 일반투자자를 대상으로 청약을 받는다. 12일 납입이 완료된 후 16일께 코스닥 시장에 상장될 것으로 예상된다. KB증권이 상장 대표 주관사다. 신테카바이오는 성장성 특례 상장 방식을 통해 상장한다. 주관사인 KB증권은 상장 이후 신테카바이오 주가가 부진할 경우 6개월 동안 공모가의 90% 가격으로 일반청약자의 주식을 되사주는 조건(풋백옵션)을 약속했다.

앞서 신테카바이오는 지난 6월 유한양행 등을 대상으로 제3자배정 유상증자를 단행하고 197억원 규모의 자금을 조달했다. 당시 신주발행가액(신주수 66만7908주)은 2만9495원이었는데, 이를 기반으로 책정한 신테카바이오의 기업가치(무상증자 전으로 발행주식총수는 452만1634주)는 1531억원에 달했다.

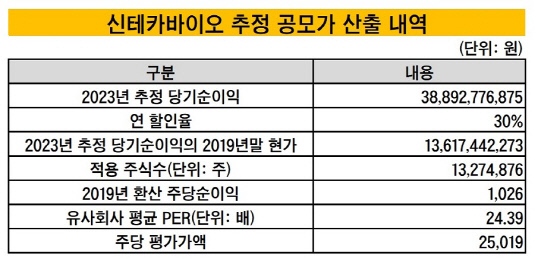

공모가 희망밴드 하단으로 신테카바이오의 기업가치(발행주식총수 1151만여주에 신주 160만주 포함)를 추정해보면 1966억원, 상단의 경우 2490억원에 달한다. 신테카바이오와 주관사 측은 공모가 밴드를 제시하기 위해 주가수익비율(PER) 방식을 적용했다. 종근당과 유비케어를 비교기업으로 선정했다. 유비케어 PER은 29.22배, 종근당 PER은 19.55배였다.

신테카바이오 측은 "PER을 적용한 비교가치는 2019년 기준으로 비교기업의 PER을 산출해 우리 회사의 2023년의 추정 당기순이익을 2019년의 현재가치로 할인한 금액에 적용했다"고 설명했다.

2023년 추정 당기순이익은 약 389억원이다. 이를 30%로 현가 할인해 약 136억원의 당기순이익 지표를 도출했다. 여기에 비교기업 평균 PER(24.39배) 등을 기초로 공모가 밴드를 산정했다.

회사 측은 "기업공개(IPO)를 통해 모집할 공모금액 240억원(공모가 밴드 하단 기준)은 대부분 연구개발(R&D) 자금으로 나머지는 시설 및 운영자금으로 사용할 예정"이라며 "공모자금은 변화하는 시장 환경 속에서 지속적인 R&D를 통해 새로운 수익 원천을 발굴하고 경쟁사와 차별화된 기술을 확보할 수 있는 원동력이 될 것으로 기대한다"고 밝혔다.

|

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 알테오젠 자회사, '개발·유통' 일원화…2인 대표 체제

- [상호관세 후폭풍]포스코·현대제철, 美 중복관세 피했지만…가격전쟁 '본격화'

- [상호관세 후폭풍]핵심산업 리스크 '현실화'...제외품목도 '폭풍전야'

- [상호관세 후폭풍]멕시코 제외, 한숨돌린 자동차 부품사…투자 '예정대로'

- [상호관세 후폭풍]미국산 원유·LNG 수입 확대 '협상 카드'로 주목

- [상호관세 후폭풍]조선업, 미국 제조공백에 '전략적 가치' 부상

- [상호관세 후폭풍]생산량 34% 미국 수출, 타깃 1순위 자동차

- [상호관세 후폭풍]캐즘 장기화 부담이지만…K배터리 현지생산 '가시화'

- [2025 서울모빌리티쇼]무뇨스 현대차 사장 "美 관세에도 가격인상 계획없어"

- [2025 서울모빌리티쇼]HD현대사이트솔루션 대표 "북미 매출목표 유지한다"