[헤지펀드 운용사 실적 분석]ELS벤치마크·채권형 '인기몰이' 아름드리, 순익 '껑충'AUM 2년 만에 '10배' 퀀텀 점프…'프로패셔널 패시브' 통했다

허인혜 기자공개 2020-03-03 08:29:38

이 기사는 2020년 02월 28일 07시56분 thebell에 표출된 기사입니다

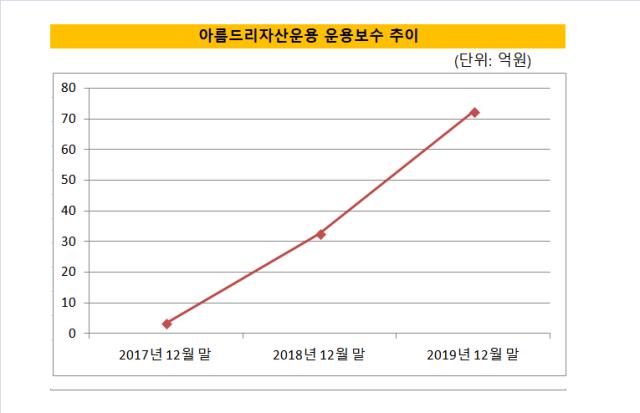

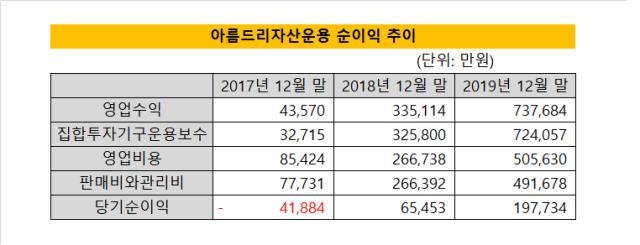

아름드리자산운용의 순이익이 전년 대비 세배 확대됐다. 2019년 한 해 ELS(주가연계증권) 벤치마크 펀드와 채권형 펀드에서 두각을 나타내며 또 한 번 가파른 운용자산(AUM) 확대를 기록했다. 아름드리자산운용은 2017년 출범 이후 운용자산을 10배 이상 늘리며 괄목상대할 만한 성장세를 이어가고 있다. 가속성장의 배경에는 똑똑한 투자 전략으로 꼽혔던 ELS 복제 펀드 등 '프로패셔널 패시브' 전략이 유효했다.28일 금융투자협회 공시에 따르면 아름드리자산운용의 2019년 말 순이익은 19억7700만원으로 집계됐다. 2018년 순이익이었던 6억5400만원 대비 약 3배 증가한 셈이다. 영업수익 73억7680만원 중 수수료수익이 72억4060만원으로 절대적인 비중을 차지했다.

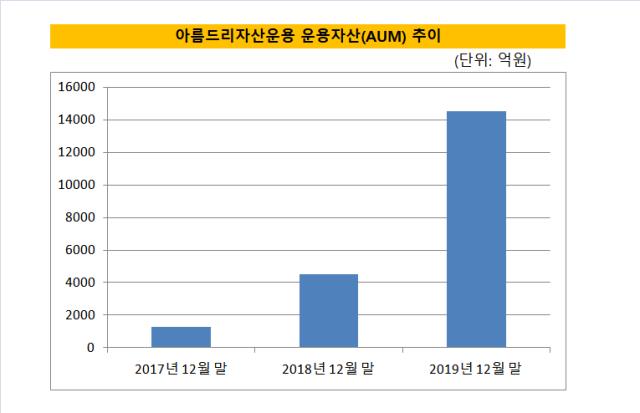

아름드리자산운용의 전문투자형사모집합투자기구 운용 잔액은 2017년 1261억1180만원에서 2018년 4522억8040만원으로 4배 가깝게 확대됐다. 지난해 말 기준 1조4558억3560만원으로 또 한 번의 퀀텀 점프를 기록했다. 아름드리자산운용 관계자는 "AUM 확대가 순이익 증가에 영향을 미쳤다"고 설명했다.

2018년과 비교해서는 두 배 이상이 늘었다. 지난해 아름드리자산운용의 집합투자기구 운용보수는 32억5800만원이었다. 올해 아름드리자산운용은 상반기에만 31억원의 펀드 운용보수를 모으며 이미 전년의 운용보수 기준에 도달했었다.

영업비용도 2018년 26억6700만원에서 2019년 50억500만원으로 늘었지만 영업이익 증대폭이 압도적이었다. 인건비 확대가 영업비용 증대의 배경으로 풀이된다. 2018년 임직원의 수가 18명이었는데 2019년 말에는 29명으로 10명 이상이 늘었다. 아름드리자산운용은 2019년 판매비와 관리비 항목에서 49억1480만원을 지출했다. 급여가 30억2500만원 수준이었다.

아름드리자산운용의 대표 상품은 ELS 복제 펀드와 채권형 펀드다. 2019년 ELS 복제 펀드와 채권형 펀드가 AUM을 쌍끌이했다. 2018년부터 인기몰이를 해 왔던 ELS 복제 펀드는 2019년 한 해에도 잘 팔렸다. 전략 다변화를 위해 채권형 펀드를 강화하자 하반기부터 채권형 펀드도 자금몰이를 했다.

아름드리자산운용은 차익거래전략(Arbitrage trading)을 추구하는 한편 이 전략을 실현시키는 상품을 프로페셔널 패시브(Professional Passive) 펀드라고 부른다. 차익거래전략을 지수화한 뒤 그 지수를 추종하는 펀드를 만든다는 목표다.

ELS 복제 펀드는 '프로페셔널 패시브 펀드'를 표방한 아름드리자산운용의 투자전략을 고스란히 반영한 상품이다. 아름드리자산운용의 ELS 복제형 펀드 '가우스' 연작은 출시 1년 만에 4000억원을 설정하는 등 시장에 돌풍을 일으켰다. 누적 설정액까지 포함하면 1조원 이상의 판매고가 예상된다.

ELS 복제 펀드는 ELS와 동일한 수익구조를 띈다. ELS가 S&P500지수, NIKKEI225지수, HSCEI지수 등 대표지수를 포함하고 종목을 결합해 투자수익을 노린다면 ELS 복제 펀드는 이 ELS를 벤치마크(BM)으로 삼는다. 같은 수익구조를 복제하는 이유는 세금 감면이다. ELS 복제 펀드는 파생형 펀드로 분류되 자본시장법 상 파생결합증권 수익에 해당하지 않는다. 따라서 ELS 펀드에 부과되는 배당소득세 15.4%의 부담도 없다. 신한은행 신탁연금그룹 신탁부가 절세 효과에 주목하면서 주력 상품으로 삼아 펀드 외형 확대를 주도했다.

아름드리자산운용은 올해 들어 대체투자와 채권형 펀드의 비중을 높여 ELS 복제 펀드의 규모를 조절했다. ELS 복제 펀드가 증시 흐름에 좌지우지될 가능성이 높은 만큼 주가가 내려갔을 때 타격을 받는 상품의 비중도 그만큼 커진다는 계산이다.

포트폴리오 다변화 전략이 즉각적으로 반영된 상품은 채권형 펀드다. 하반기부터 전체 헤지펀드 설정액 확대 순위 상위권에 줄곧 오르는 등 시장의 자금을 적극적으로 빨아들였다. 6월 설정된 '아름드리채권투자전문투자형사모투자신탁제3호'는 7월 한달 동안 1501억원을 모아 당월 헤지펀드 설정액 증가 펀드 1위를 차지했었다. 이 같은 흐름은 연말까지 이어져 이후 설정된 채권형 펀드들도 헤지펀드 설정액 증가 펀드 상위권에 올랐다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [i-point]에이루트, 무상감자 결정

- [i-point]샌즈랩, 지식재산 경영인증 획득… IP 포트폴리오 강화 박차

- [i-point]한컴케어링크, 3년 연속 질병관리청 생산 과제 수행기관 선정

- [한화에어로스페이스 vs 라인메탈]주가만으로도 확실한 환원, 미래투자 차이점은

- [한화에어로스페이스 vs 라인메탈]안정적 배당 추구 vs 적극적 주주환원에 '알파'도 기대

- 교보생명, 보장성 비중 축소 속 실적·CSM 동시 감소

- BC카드, 신사업 선전에도 본업 매출 축소

- 푸본현대생명, 환율 변동성에 투자부문 적자

- 코리안리, 보험계약마진 증가… 킥스비율도 우상향

- [저축은행 서민금융 리포트]정책자금대출 경쟁 붙은 지주계, 앞서가는 하나저축

허인혜 기자의 다른 기사 보기

-

- [한화에어로스페이스 vs 라인메탈]주가만으로도 확실한 환원, 미래투자 차이점은

- [한화에어로스페이스 vs 라인메탈]안정적 배당 추구 vs 적극적 주주환원에 '알파'도 기대

- [한화에어로스페이스 vs 라인메탈]완전한 분산소유 vs 지주 중심 수직계열화

- [한화에어로스페이스 vs 라인메탈]뚜렷한 이원화 vs 오너·전문경영인 파트너십

- 현대로템, K2가 끌고간 디펜스솔루션…추가동력도 '탄탄'

- [한화에어로스페이스 vs 라인메탈]한화, '집중 투자' 필수…라인메탈이 생산력 '한수 위'

- [thebell note]'적자' 필리조선소의 예정된 시간표

- HD현대사이트솔루션, 중대형 지게차 국산화 배경은

- HJ중공업·KAI, 고속상륙정 장비 '국산화' 나서는 이유는

- [Peer Match Up]수출확대가 끌어올린 이익률…한화에어로가 첫 '역전'