명신산업 IPO, 현대차증권 대표 주관 '눈길' MS오토텍 '상장·BW' 주관 이력…10년 파트너십 공고

강철 기자공개 2020-04-24 14:58:19

이 기사는 2020년 04월 23일 07:40 thebell 에 표출된 기사입니다.

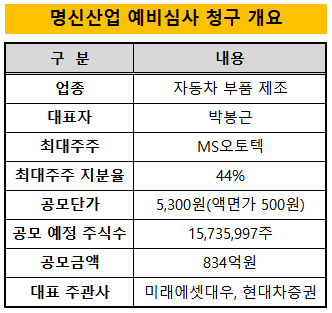

현대·기아차, 테슬라의 사업 파트너인 명신산업이 유가증권시장 상장을 추진한다. 예비심사 청구서에 제출한 희망 단가를 토대로 산정한 명신산업의 기업가치는 약 2160억원이다.기업공개(IPO) 수임에 적극적이지 않은 현대차증권이 대표 주관사로 참여하는 것이 눈길을 끈다. 명신산업의 모회사인 MS오토텍의 각종 딜을 담당하며 10년 가까이 돈독한 관계를 맺어온 점이 주관사 선정에 영향을 미친 것으로 보인다.

◇'현대차·테슬라' 자신감으로 코스피 입성 추진…기업가치 3000억 거론

명신산업(MYOUNG SHIN INDUSTRIAL)은 지난 17일 한국거래소 유가증권시장본부에 상장 예비심사를 청구했다. 심사 청구 후 승인까지 보통 2개월이 걸리는 점을 감안할 때 수요예측, 청약 등의 공모 절차는 이르면 7월부터 이뤄질 것으로 예상된다.

공모 예정 주식수는 1573만5997주, 희망 공모가는 5300원(액면가 500원)으로 각각 책정했다. 상장 예정 주식수는 4078만1511주다. 4078만1511주와 단가 5300원을 토대로 산출한 명신산업의 투자 후 기업가치(Post-money Value)는 약 2160억원이다.

명신산업은 경상북도 경주에 거점을 운영하는 자동차 부품 제조사다. 강판을 고온으로 가열한 후 급속 냉각해 모양을 만드는 '핫스탬핑 공법'을 토대로 각종 차량용 외장 부품을 양산한다. 주요 고객사는 현대·기아차, 테슬라 등이다.

이들 글로벌 완성차 기업과의 거래를 기반으로 매년 2~3배의 매출액 신장률을 달성하는 등 가파른 성장세를 이어가고 있다. 지난해에는 1982년 설립 후 최대인 매출액 7757억원, 영업이익 596억원, 순이익 338억원을 기록했다.

최대주주는 지분 44%를 소유한 MS오토텍이다. MS오토텍은 차체와 부품을 제조하는 현대·기아차의 1차 벤더다. MS오토텍그룹 지배구조의 최상단에 있는 ㈜심원도 지분 19%를 가지고 있다. 명신산업이 코스피에 입성할 경우 이들 주주들은 약 40년만에 투자금을 회수할 수 있는 기회를 얻는다.

증권업계 관계자는 "지난해부터 테슬라 '모델3'에 들어가는 부품들을 본격 양산한 결과 실적이 가파르게 증가했다"며 "시장 수급이 지금보다 좋아질 경우 3000억원 선에서 밸류에이션을 평가받을 수도 있다"고 밝혔다.

◇현대차증권 대표 주관…MS오토텍과 파트너십 공고

명신산업의 IPO는 미래에셋대우와 현대차증권이 총괄한다. 두 증권사의 실무자들은 지난해 하반기부터 실사를 진행하며 명신산업 경영진과 상장 구조, 시점, 기업가치 등을 논의했다.

주식자본시장(ECM)에서 존재감이 크지 않은 현대차증권이 대표 주관사로 참여한 점이 눈길을 끈다. 현대차증권은 연간 주관 건수가 1~2건에 그칠 정도로 ECM 딜에 큰 에너지를 쏟지 않고 있다. 마지막으로 IPO 딜을 주관한 것은 2017년 10월로 거슬러 올라간다.

오랜 침묵을 깨고 IPO 대표 주관을 맡은 것은 명신산업의 모회사인 MS오토텍과의 인연 덕분으로 풀이된다. 현대차증권은 HMC투자증권 시절인 2010년 MS오토텍의 상장을 단독으로 주관했다. 당시 청약 증거금만 2조4205억원을 유치하며 MS오토텍에 깊은 인상을 심어줬다. 2010년에 코스닥에 입성한 기업 중에 MS오토텍보다 많은 공모 자금을 조달한 곳은 없었다.

2016년 1월에는 MS오토텍이 발행한 150억원의 공모 신주인수권부사채(BW)도 단독으로 인수했다. MS오토텍은 발행액의 1.5%(150bp)라는 통큰 수수료를 책정하며 현대차증권을 예우했다. 이번 명신산업 IPO가 원활하게 이뤄질 경우 MS오토텍과 현대차증권의 10년 파트너십은 한층 공고해질 것으로 예상된다.

시장 관계자는 "명신산업이 고심 끝에 미래에셋대우와 현대차증권 모두에 대표 주관사 지위를 부여했다"며 "현대차증권과 MS오토텍의 사례는 투자은행(IB) 비즈니스의 기본을 보여주는 사례로 평가받을 수 있다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화