[돌파구 찾는 시멘트사]쌍용양회, 고배당의 빛과 그림자현금창출력으로 배당 부담 상쇄, 차입금 증가는 지속

이아경 기자공개 2020-08-03 08:24:15

[편집자주]

국내 시멘트 시장은 전방산업인 건설 경기 둔화에 직격탄을 맞고 있다. 건설 경기를 짓누르는 각종 부동산 규제에 코로나19까지 겹치며 시멘트 수요는 계속 감소하고 있다. 환경 관련 규제는 비용 부담을 높이는 또 다른 리스크다. 시멘트 업체들의 현주소와 돌파구는 무엇인지 등을 진단해본다.

이 기사는 2020년 07월 30일 11:45 thebell 에 표출된 기사입니다.

쌍용양회는 한앤컴퍼니를 만나 체질개선을 이뤘지만 한편으로는 높은 배당 부담을 안고 있어 눈길을 끈다. 최대주주의 투자금 회수 차원에서 분기당 500억원 규모의 현금이 배당금으로 빠져나가고 있다.사업보고서에 따르면 쌍용양회는 지난 1분기 배당금으로 보통주 및 우선주 1주당 110원을 지급하며 총 556억원을 썼다. 1분기 당기순이익은 196억원으로 배당성향은 283.3%를 기록했다. 쌍용양회는 2017년 2분기 이후 분기배당을 도입하고 1~3분기 및 결산현금배당을 실시하고 있다.

쌍용양회의 공격적인 배당은 한앤컴퍼니에 인수된 후부터 시작됐다. 최대주주의 자금 회수 차원에서다. 한앤컴퍼니는 쌍용양회 지분 77.4%를 인수하는 데 약 1조4000억원을 사용한 것으로 파악되는데 이 중 상당부분은 외부차입을 통해 조달했다.

배당금 총액은 매년 증가세다. 한앤컴퍼니를 새 주인으로 맞은 2016년에는 배당금이 280억원에 불과했으나, 2017년 1056억원, 2018년 1870억원으로 증가했고 지난해에는 2123억원에 달했다.

특히 최근 2년간은 배당금이 당기순이익을 넘어섰다. 지난해 쌍용양회의 당기순이익은 1311억원인 반면 배당총액은 2123억원으로 배당성향 161.9%를 기록했다. 2018년에도 배당총액(1870억원)이 당기순이익을 웃돌며 배당성향은 127.8%를 나타냈다.

배당규모의 확대는 설비투자와 함께 병행돼 재무구조에 다소 부담이 되고 있다. 폐열발전이나 순환자원 설비 등에 들어가는 비용으로 차입금은 증가하고 있지만 매년 벌어들인 현금이 차입금 상환보다는 지출로 이어지고 있어서다.

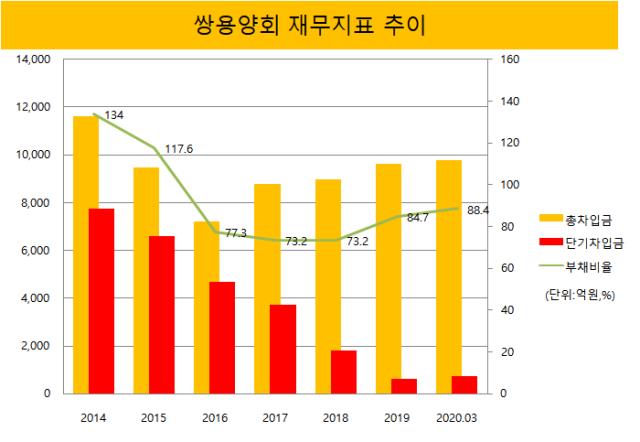

실제 1분기 말 연결기준 총 차입금은 9764억원으로 1조원에 육박한다. 지난 2016년 말과 비교하면 2554억원이 증가했다. 현금성자산을 제외한 순차입금도 2016년 5008억원에서 지난해 7227억원으로 2219억원이 늘었다. 같은 기간 부채비율은 75.9%에서 88.4%로 상승했다.

현재 차입금 규모는 쌍용양회가 한앤컴퍼니에 인수되기 전 수준과 비슷하다. 2014년 쌍용양회는 차입금이 1조원을 넘었으나, 한앤컴퍼니가 이후 쌍용정보통신, 쌍용머티리얼 등 시멘트와 관련없는 계열사를 매각하면서 차입금을 크게 낮춘 바 있다.

쌍용양회는 배당 정책이 안정적인 재무상태를 유지하는데 큰 문제가 없다고 보고 있다.

배당 확대에 비하면 부채비율은 100% 미만에서 관리되고 있고, 차입금에서도 장기차입금 비중을 높여 만기 부담이 높지 않다는 것. 쌍용양회는 앞서 리파이낸싱을 통해 차입기간 2~5년의 고정금리의 장기차입금으로 전환했고, 3~5년 만기의 무보증공모사채 발행 등을 통해 장기차입금 비중을 60% 수준으로 맞췄다.

신용평가사들은 배당에 따른 불확실성을 인지하면서도 재무지표는 양호하다고 평가하고 있다. 특히 주목하는 것은 현금창출력이다. 쌍용양회는 폐열발전설비와 ESS 등의 가동에 힘입어 원가 경쟁력을 높이고 있으며, 해안가 입지 장점을 살려 내수 침체를 수출 증대로 보완하고 있다.

이에 따라 연결기준 에비타(EBITDA, 세금·감가상각비·이자 지급 전 이익)는 2013~2015년 평균 2600억원에 그쳤으나 지난해에는 4000억원에 육박했다.

나이스신용평가는 "최대주주의 높은 지분율을 감안할 때 배당을 통한 자금회수는 당분간 지속될 것으로 보인다"면서도 "잉여현금흐름이 분기배당에 활용될 전망으로 배당 부담은 존재하나, 현금창출력을 감안하면 우수한 재무안정성이 지속될 전망"이라고 분석했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화