VC 세컨더리 시장, 펀드 통매입 '테일엔드' 첫 선 '캡스톤 3호' 잔여자산 거래, 단순 지분거래서 선진 투자 진화

이윤재 기자공개 2020-09-02 17:00:34

이 기사는 2020년 09월 02일 16:05 thebell 에 표출된 기사입니다.

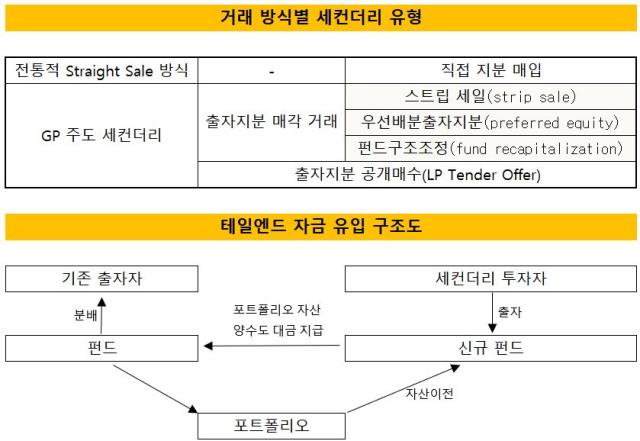

국내 벤처투자 세컨더리 시장에 변화가 일고 있다. 개별 포트폴리오를 직접 거래하는 단순 지분 매매가 주를 이뤘지만 최근 잔여 포트폴리오를 전부 넘기는 펀드구조조정 방식이 나오고 있다. 자펀드에 자산분배를 하는 모펀드(Fund of Funds)들이 적극적으로 세컨더리 시장 활성화에 나서고 있는 점도 긍정적이다.모태펀드 운용기관인 한국벤처투자는 자펀드 '캡스톤 3호 벤처투자조합'의 잔여 자산을 통매각하기로 2일 결정했다. 한국벤처투자가 계획한 매각 방식은 펀드구조조정(fund recapitalization)이며 자금 유입 형태는 테일엔드(Tail-end)다. 다른 모펀드 운용기관인 한국성장금융투자운용이 출자자로 참여해 만들 LP지분 유동화펀드에서 매입할 계획이다. 위탁운용사는 그대로 캡스톤파트너스가 주축이 된다.

펀드 구조조정은 기존 국내 벤처투자 세컨더리 시장에서 전례가 없었던 거래유형이다. 그간 국내 벤처투자 세컨더리 현황을 보면 펀드의 유한책임출자자(LP)가 보유 지분이나 개별 포트폴리오를 사고파는 거래가 주를 이뤘다. 통칭 '단순 지분매입(Straight Sale)'으로 불린다. 앞서 시장에서 선보였던 LP지분 유동화 펀드나 세컨더리펀드 대다수가 단순 지분매입 방식으로 진행되고 있다.

이와 달리 펀드구조조정 방식은 펀드 전체를 거래 대상으로 본다. 세컨더리펀드를 신규 결성해 다른 벤처펀드가 보유한 자산 전부 또는 일부를 편입하는 방식이다. 투자 대상을 사전에 정해둔다는 점에서 프로젝트 성격을 띄게 된다. 이는 민간에서 리스크를 따져보고 출자 여부를 정할 수 있게 된다.

세컨더리펀드에 대한 자금 유입 방식도 크게 두 가지로 나뉜다. 이미 결성된 펀드에 자금을 추가로 얹는 추가 자금 납입 방식(Top-up capital infusion)과 만기근접 펀드의 잔여 포트폴리오 전부를 기존 펀드와 LP 구성을 달리한 신규 결성 조합에 이관하는 테일엔드 방식이다.

이 가운데 주목받는 건 테일엔드 방식이다. 추가 자금 납입 방식은 기존 LP와 추가 출자 LP간의 이해상충 문제가 발생할 여지가 있다. 테일엔드는 이러한 점에서 자유롭다. 만기가 도래하는 펀드의 잔여자산을 전부 인수한다. 동일한 위탁운용사(GP)를 유지하는 것도 가능하다. 결과적으로 초기부터 성장단계까지 피투자기업을 육성이 가능해진다.

모펀드 운용기관인 한국벤처투자와 한국성장금융이 직접 세컨더리 활성화에 뛰어들면서 시장에서의 기대감은 여느 때보다 높다. 그동안 경쟁관계에 있는 위탁운용사끼리 세컨더리 거래를 진행하다보니 활성화는 제한적일 수밖에 없었다. 모펀드 운용기관은 이러한 이해상충 이슈에서 자유로운데다 두 모펀드가 성과가 우수한 자펀드를 많이 보유하고 있단 점도 기대를 모으는 요인이다.

벤처캐피탈업계 관계자는 "선진 투자기법인 테일엔드가 국내 벤처투자 시장에 나온 것만으로도 의미가 상당하다"며 "여러 이슈로 인해 LP지분 유동화가 필요한 만큼 벤처캐피탈의 관심도 여느때보다 높다"고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화