[R&D회계 톺아보기]삼성SDI, 6년 만에 털어낸 '제일모직' 개발비 자산⑤169억 장부 정리에 중장기간 소요, 기술수명 길어 상각연수 8~11년

원충희 기자공개 2020-09-22 08:09:36

[편집자주]

전자·ICT기업들은 급변하는 사업 환경과 시장선도를 위해 상당한 비용을 연구개발(R&D)에 투입한다. 이 가운데 미래수익 창출 가능성이 인정된 부분은 자산으로, 그렇지 못한 부분은 비용, 수익창출 효과가 기대이하인 부분은 손상 처리된다. 더벨은 R&D 지출 규모와 회계처리를 통해 기업의 연구개발 전략 및 성과를 들여다봤다.

이 기사는 2020년 09월 18일 13시38분 thebell에 표출된 기사입니다

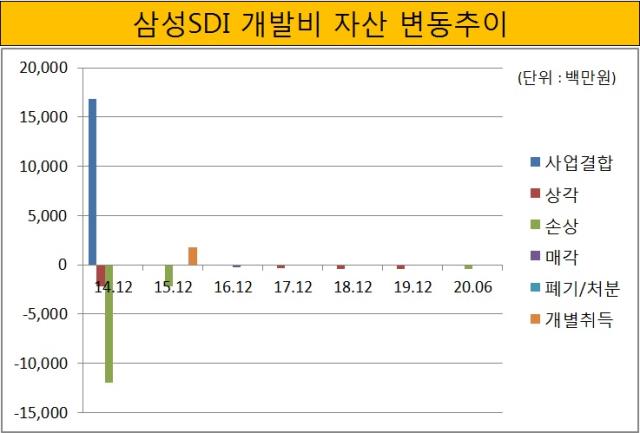

삼성SDI는 제일모직 합병으로 뜻하지 않게 얻은 개발비 자산 169억원을 6년 만에 모두 털어냈다. 연간 R&D 비용 대비 크지 않은 액수인데도 정리하는데 6년이 걸린 이유는 전자재료 및 배터리 기술의 수명이 통상 8~11년에 달하기 때문이다.삼성SDI는 올 상반기 개발비 자산 4억4800만원을 손상차손으로 처리했다. 이에 따라 남은 개발비 자산은 '제로'가 됐다. 2014년부터 개발비 자산을 꾸준히 상각해 손상처리하고 매각과 처분, 폐기 등의 과정을 거쳐 모두 소거시켰다.

삼성SDI는 연구개발비를 자산화하지 않고 전액 비용으로 처리하는 기업이다. 그럼에도 개발비 자산이 있었던 이유는 인수·합병(M&A) 과정에서 뜻하게 않게 유입된 탓이다. 시작은 2014년 7월 제일모직과의 합병이었다.

제일모직은 합성수지, 직물 및 의류 제조업체였다. 그룹 재편 과정에서 둘로 쪼개져 전자재료 등 소재사업은 삼성SDI와 합쳤고 제일모직 사명은 패션사업부를 인수한 삼성에버랜드가 계승했다. 이마저 2015년 9월 삼성물산과 합병하면서 제일모직 상호는 사라졌다.

옛 제일모직은 삼성SDI와 달리 R&D 지출을 일부 자산화했다. 연구단계에 대한 지출은 발생시점의 비용으로 인식하는 반면 개발단계의 지출은 △자산을 완성할 수 있는 기술적 실현가능성 △자산을 완성해 사용하거나 판매하려는 기업의 의도와 능력 및 필요한 자원의 입수가능성 △미래 경제적 효익을 모두 제시할 수 있을 경우에는 무형자산으로 처리했다.

같은 삼성 계열사라도 삼성SDI와 제일모직은 개발비 자산화에 대한 회계적 인식이 다소 달랐던 것으로 보인다. 제일모직을 흡수 합병한 삼성SDI는 개발비 자산 169억원을 반영했으나 그 해 120억원을 손상으로, 22억원을 상각으로 처리했다. 잔여 개발비 자산은 27억원에 불과했다. 삼성SDI의 연간 R&D 지출이 6000억~7000억원에 이르는데 비춰보면 미미한 수준이다.

하지만 이를 모두 털어내는데 6년이 걸렸다. 중간에 마그나그룹의 오스트리아 전기차 배터리팩 사업 인수(2015년 3월), 케미칼사업부 매각(2016년 4월) 등으로 일부 변동이 있었으나 십수억원 규모에 불과했다. 20억여원 남짓한 개발비 자산을 정리하는데 6년씩이나 걸린 이유는 무엇일까.

원인은 기술의 수명주기에 있다. 삼성SDI의 주력제품은 반도체 공정에서 쓰이는 코팅물질이나 회로보호제, LCD 패널에 들어가는 광학필름·소재 등 전자재료와 소형전지 및 중대형 전지(전기차 배터리, ESS) 등이다. 전기·전자 분야에 속하지만 화학기술 베이스의 제품들이다.

삼성SDI 관계자는 "십수년 전에 개발된 리튬형 배터리 기술이 지금도 쓰이는 것처럼 완전히 새로운 물질이 나오지 않는 이상 반도체 등과 달리 제품의 라이프사이클이 단번에 바뀌진 않는다"며 "한번 개발하면 조금씩 업그레이드할 뿐 기본적인 특성은 계속 가져간다"고 설명했다.

이런 특성으로 인해 삼성SDI의 개발비 자산 상각연수는 8~11년에 이른다. 특정기술의 연구개발에 성공해 자산화 할 경우 8년 이상의 기간 동안 해마다 나눠 상각한다. 모회사인 삼성전자의 개발비 상각연수가 2년이라는 점과 극명히 대조된다. 삼성전자의 주력제품인 반도체나 스마트폰은 기술의 수명주기가 2년 정도인 반면 삼성SDI는 8년 이상이라는 뜻이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 동인기연, 필리핀 바타안경제특구청과 협력 강화

- [i-point]태성, 임대공장 계약 "복합동박 장비 초도물량 대응"

- [상호관세 후폭풍]중국·베트남 생산비중 높은 HS효성, '고관세' 영향 불가피

- [중견 철강사 생존전략]동국산업, 손익 '엇박자'…영업흑자에도 순손실 300억

- [Red & Blue]무상감자에 관세 전쟁까지...'신저가' 찍은 KG모빌리티

- [석유화학 숨은 강자들]유니드, 고ROE와 상반된 PBR…중국공장 신설효과 기대

- [현대차그룹 벤더사 돋보기]에스엘 이사회 '오너 3세' 주축…'역할 분배' 뚜렷

- NH증권 점프업리그, 해외로 확장

- [중견 철강사 생존전략]KG스틸, 그룹내 '유동성 창출' 중심 부상

- KB국민은행, 가판대 대폭 조정…한·중 펀드에 힘

원충희 기자의 다른 기사 보기

-

- [지배구조 분석/네이버]지분에 기대지 않는 창업자 이해진

- [2025 대한민국 사외이사 인식 조사]10명 중 4명은 겸직…사외이사 인력풀 확대 필요

- [2025 대한민국 사외이사 인식 조사]사외이사 주 연령은 50~60대, 남성이 76% 이상

- [CAPEX 톺아보기]삼성전자, 반도체 줄고 디스플레이 2배 급증

- [캐시플로 모니터]삼성전자, 하만 회사채 만기 도래 '늘어난 환차손'

- [R&D회계 톺아보기]"결국은 기술" 연구개발비 30조 돌파한 삼성전자

- 네이버 '창업자' 이해진의 오너십

- [Board Change]CJ대한통운, 해외건설협회 전·현직 회장 '배턴 터치'

- [회생절차 밟는 홈플러스]메리츠금융, 대손충당금 부담은 어느 정도

- [Board Change]넷마블 이사회 떠난 '친한파' 텐센트 피아오얀리