젠큐릭스, 엔젠바이오 IPO로 순이익 개선 기대 연내 코스닥 상장 목표, 보유 지분가치 최대 221억 육박

심아란 기자공개 2020-10-26 07:48:07

이 기사는 2020년 10월 23일 14시00분 thebell에 표출된 기사입니다

분자진단 업체인 젠큐릭스가 관계사 엔젠바이오의 기업공개(IPO)를 통해 순이익 개선 기대감을 높이고 있다. 상장 첫 관문을 통과한 엔젠바이오는 연내 코스닥 입성을 준비 중이다.이번 IPO 딜이 계획대로 마무리되면 젠큐릭스의 보유 지분 가치는 221억원으로 높아진다. 초기 투자금 15억원 대비 15배 가량 높은 수준이다.

23일 관련 업계에 따르면 엔젠바이오는 전일 한국거래소로부터 상장 적격 판정을 받았다.

젠큐릭스 관계자는 "엔젠바이오는 바로 공모에 나서 연내 상장을 마무리 할 계획"이라며 "보유 지분가치 상승에 따른 순이익 개선도 기대하고 있다"라고 설명했다.

젠큐릭스는 2015년 10월 KT와 합작투자를 통해 엔젠바이오를 설립했다. 엔젠바이오는 차세대 염기서열 분석(NGS) 기반 시약과 패널 등에 특화된 정밀진단기업이다.

엔젠바이오는 2017년에 식품의약품안전처에서 유전성 유방암·난소암 NGS 시약 패널 3등급 품목허가를 취득했다. 이후 국내 15개 대형 의료기관에 NGS 기반 진단시약과 분석 소프트웨어를 공급했고 해외 고객도 잇따라 확보했다.

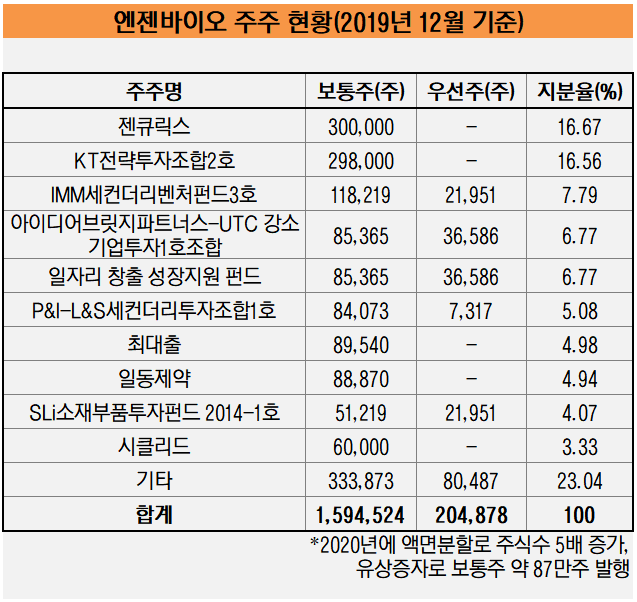

엔젠바이오의 최대주주는 젠큐릭스로 6월 말 기준 보통주 16.48%를 보유 중이다. 엔젠바이오가 발행한 상환전환우선주(RCPS)의 의결권을 고려하면 젠큐릭스의 지분율은 15.48%다. 문영호 젠큐릭스 부사장이 엔젠바이오의 이사회에 참여하는 등 유의미한 지배력을 행사하고 있다.

엔젠바이오가 상장예비심사 청구서에 써낸 희망 공모가는 1만900원~1만4700원이다. 젠큐릭스가 보유한 주식수(150만주)에 예상 공모가를 대입하면 지분가치는 164억~221억원이다. 엔젠바이오가 가격을 조정해 공모에 나설 가능성은 열려있다.

젠큐릭스가 엔젠바이오에 처음에 투자한 금액은 15억원이다. 상반기 말 기준 장부가는 12억원을 기록 중이다. 엔젠바이오의 예정 공모가의 상단을 감안하면 투자 수익은 1300%를 넘어설 것으로 보인다.

엔젠바이오 상장을 통한 투자 자산 관련 평가이익은 젠큐릭스의 순이익 증가에 보탬이 될 전망이다. 이 경우 기업가치 제고도 기대해볼 수 있다. 젠큐릭스는 6월에 코스닥 이전상장을 마쳤다. 현재 몸값은 1100억원대로 상장 밸류 대비 20% 가량 낮게 평가 받고 있다.

젠큐릭스는 자체 펀더멘털을 강화할 긍정적인 이벤트도 있다. 주력 제품인 유방암 예후진단키트 진스웰비씨티(GenesWell BCT)가 한국보건의료연구원(NECA)으로부터 혁신의료기술로 승인 받았다. 덕분에 국내 종합병원 판매와 실손의료보험 적용이 가능해졌다.

젠큐릭스는 IPO 당시 올해 진스웰BCT의 예상 매출액을 35억원으로 잡았다. 올해 상반기까지는 매출액 6억원, 영업적자 31억원, 당기순손실 34억원을 기록했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정