승계 앞둔 이지바이오, 무상증자·액면분할 활용법 발행주 '229만주→3419만주' 15배 '뻥튀기'…지분스왑 전 기업가치 제고

전효점 기자공개 2020-11-02 11:12:11

이 기사는 2020년 10월 29일 07시51분 thebell에 표출된 기사입니다

오너 2세 승계를 목전에 둔 이지바이오가 무상증자와 액면분할 카드를 잇따라 꺼냈다. 지현욱 이지홀딩스 대표이사의 지분 스왑이 임박한 것으로 관측되는 가운데 사업회사 유통 주식수 증대를 통해 기업가치를 극대화하려는 의도로 해석된다.28일 이지바이오는 보통주 455만1618주를 발행하는 무상증자를 결정했다고 밝혔다. 이와 함께 액면분할을 결정하고 1주당 가액 500원짜리 주식을 1주당 가액 100원 단위로 쪼갰다.

무상증자와 뒤이은 액면분할로 이지바이오 주식수는 크게 늘어났다. 발행주식수는 무상증자에 따라 228만6700주에서 683만8300주로 3배로 증가했다. 여기서 다시 액면분할을 통해 3419만1730주로 상승했다. 발행주식수가 종전의 15배로 늘어난 셈이다.

이지홀딩스그룹이 현재 시점에 주식수를 늘리는 결정을 내린 것은 오너 일가 2세 지분 승계가 임박했기 때문이다.

이지홀딩스그룹은 올해 초부터 지주사 전환을 결정하면서 승계 절차를 밟아왔다. 이지홀딩스(옛 이지바이오)를 인적 분할해 사업회사 이지바이오를 신설하고 6월 재상장했다. 신설 이지바이오는 그룹의 최고 캐시카우로 꼽히는 사료 및 사료첨가제 사업을 떼내 출범했는데, 이 때문에 향후 승계발판 역할을 할 것으로 기대를 모았다. 사료업의 영업이익률과 미래 잠재성을 고려했을 때 분할 비율(0.96: 0.04)을 지나치게 낮게 평가한 것이 아니냐는 비판을 받기도 했다.

이지홀딩스와 이지바이오 양사는 모두 지현욱 대표가 지분 17.39%(967만7649주), 창업주 지원철 회장이 11.60%(672만1169주)를 보유한 최대주주로 등재돼 있다. 지 대표 일가는 이지바이오 지분을 이지홀딩스로 스왑함로써 그룹 지배력을 완성할 수 있다. 스왑을 통해 지주사 지분을 최대한 많이 확보하려면 이지홀딩스 기업가치는 낮게 유지되는 한편 이지바이오 기업가치는 극대화돼야 한다.

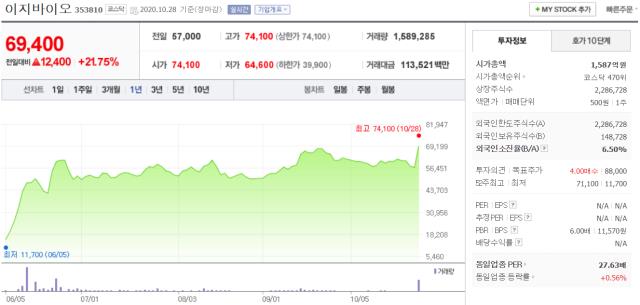

낮은 분할을 평가 받고 낮은 시총으로 재상장한 이지바이오는 상장 이후 상한가 랠리를 이어갔다. 재상장 당일 시초가가 5840원이었지만 상장 이래 5 거래일 연속 상한가를 거듭했다. 만 5개월이 지난 현재 주가는 주당 6만9700원이다. 시가총액이 상장 당시 90억원에서 1600억원으로 17배 이상 치솟은 셈이다.

그런데 이지바이오는 출범 당시 낮은 분할 비율 때문에 유통주식수가 적다는 단점이 있었다. 분할 전 이지바이오는 5793만주를 발행했는데 이것이 약 0.96:0.04 분할 비율에 따라 이지홀딩스 5564만주, 신설 이지바이오 229만주로 나뉘어 각각 재상장됐다.

그룹으로선 유통주식수 증대를 고려하지 않을 수 없었다. 이지바이오가 재상장 후 229만주에 불과한 유통주식으로도 시총이 17배 이상 치솟았는데, 유통주식수가 더 늘어난다면 시총이 더 오를 여지가 있다고 판단한 셈이다. 이번 무상증자와 액면분할 결정에 나서게 된 배경이다. 주주들에게 주식을 공짜로 나눠주는 무상증자와 주식을 쪼개는 액면분할은 모두 통상적으로 거래량을 늘린다. 시장에서는 단기적으로 주가를 높이는 호재로 받아들여지는 경우가 많다. 27일 공시 이튿날인 현재 이지바이오 주가는 장중 상한가를 기록했다.

이지홀딩스그룹이 목적을 달성하기 위해 무상증자와 액면분할 중 한 가지 방식에 기대지 않고 두 방식을 병행한 것은 자본금의 한계 때문인 것으로 풀이된다.

무상증자는 주식발행초과금을 활용해 자본금 계정으로 이전하는 작업을 동반하는 반면, 액면분할은 자본금의 변동이 없다. 이 때문에 이지바이오는 보유한 주식발행초과금 한도 내에서 무상증자를 추진하고, 그 다음 액면 분할을 추가로 단행한 것으로 보인다. 반기 말 기준 이지바이오의 주식발행초과금은 226억원, 자본금은 11억원이다.

지주사 분할과 뒤이은 지분 스왑을 통한 2세 승계는 일반적이다. 그러나 이지홀딩스그룹처럼 무상증자와 액면분할 카드까지 이용한 사업회사 가치 극대화 시도는 시장에서도 이례적인 케이스로 꼽힌다. 지 대표가 승계 과정에서 적극적으로 그룹 장악력을 높이고 회사 경영을 주도하려는 의지가 그만큼 크다는 것으로도 볼 수 있다.

이지홀딩스그룹 관계자는 "유통량 증대를 위해 유통주식수를 늘려 거래를 활성화하는 것이 필요하다고 판단했다"고 말했다. 이어 "적격분할 요건에 따라 이지바이오 분할 비율은 회계법인의 판단을 따른 것"이라며 "회사 임의로 분할 비율을 저평가한 건 결코 아니다"고 덧붙였다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [i-point]인텔렉추얼디스커버리, 원트랜스폼과 파트너쉽 체결

- hy, 계절 맞춘 '잇츠온 박속 연포탕' 신제품 출시

- 'e빔 전문' 쎄크, 수요예측 흥행...IPO 공모가 최상단 확정

- [i-point]미래아이앤지, 수협은행에 'SWIFT ISO20022' 솔루션 공급

- 넥슨 '카잔' 흥행 비결은 '보스전·최적화·소통'

- [WM 풍향계]"금 팔까요? 살까요?" 엇갈리는 문의 급증

- 오라이언 이성엽, '메자닌' 안목 적중…코벤 성과 눈길

- 제일엠앤에스, CB 투자 운용사 어쩌나

- [2025 주총 행동주의 리포트]표대결 아닌 설득에 초점…트러스톤 '대화형 주주행동'

- 연금 통합한 우리은행 WM그룹, 컨설팅 파트 간판 바꾼다