시몬느, 루이뷔통·에르메스 피어그룹 넣을까 국내에 경쟁사 없다…LVMH 등 거론, PER 최소 20배

이경주 기자공개 2021-03-24 13:15:39

이 기사는 2021년 03월 22일 15시40분 thebell에 표출된 기사입니다

시몬느액세서리컬렉션 기업공개(IPO)엔 이름만 대면 알만한 해외 명품업체들이 피어그룹으로 등장할 전망이다. 국내에 발행사 밸류에이션(기업가치)을 대변할 만한 마땅한 상장 경쟁사가 없는 탓이다.세계 최대 명품업체 루이뷔통모에헤네시(LVMH)와 에르메스(Hermes) 등이 거론되고 있다. 명품백 ODM(제조자개발생산) 업체인 시몬느액세서리컬렉션의 고객사들이다. 덕분에 발행사 적용 PER(주가수익비율은) 최소 20배는 넘을 것이란 관측이다. 2조원 내외 밸류가 예상된다.

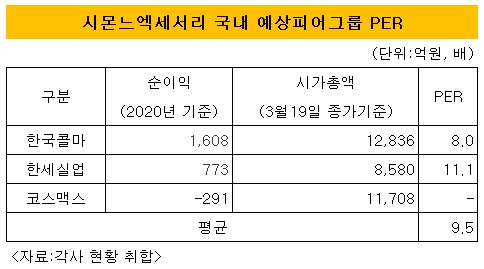

◇한국콜마·한세실업 평균 PER 9.5배 불과

투자은행(IB)업계에 따르면 시몬느액세서리컬렉션은 IPO 밸류 산출을 위한 피어그룹에 해외 명품브랜드 업체를 포함시키는 방안을 유력하게 검토하고 있다. 국내에 비교할 만한 명품백 ODM 상장사가 없는 탓이다.

코스프 상장사인 JS코퍼레이션이 사업모델(명품백 ODM)이 가장 유사하지만 발행사와 체급 차이가 큰 문제가 있다. JS코퍼레이션은 지난해 매출 4028억원, 영업이익 79억원, 당기순이익 23억원을 기록했다.

시몬느액세서리컬렉션은 2019년 매출 1조177억원에 영업이익 1351억원, 당기순이익 1060억원을 기록했다. 매출도 JS코퍼레이션 대비 두 배 이상 앞서지만 수익성에서 극명한 차이를 보인다. 2020년 실적은 아직 공개되지 않았다.

때문에 국내에서 피어그룹을 찾으려면 ODM 범위를 의류나 화장품으로 넓혀야 한다. 국내 양대 화장품 ODM·OEM(주문자상표부착생산)인 한국콜마와 코스맥스, 의류 ODM·OEM 한세실업이 등이 거론된다. 다만 이들은 PER이 높지 않은 것이 문제다.

한국콜마는 지난해 순이익이 1608억원이고 이달 19일 종가기준 시가총액이 1조2836억원이다. PER이 8배에 그친다. 한세실업도 같은 기준 PER이 11.1배다. 코스맥스는 작년 순손실을 기록해 PER 도출이 안된다.

결과적으로 한국콜마와 한세실업을 피어그룹으로 둘 경우 평균 PER은 9.5배가 된다.

◇황금알 낳는 명품백 시장, 발행사 ODM '톱티어'

발행사와 주관사는 국내 예상 피어그룹으론 적장 밸류를 도출하기 어렵다고 보고 있다. 명품백은 성장시장이라고 볼 순 없다. 다만 매년 안정적인 수요와 비싼 가격으로 제조사에게 황금알을 안겨준다. 의류나 화장품 시장과는 격차가 있다.

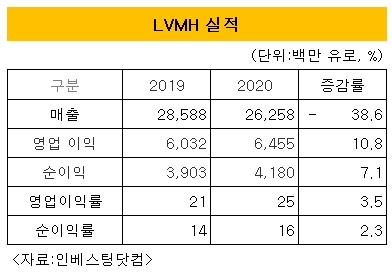

세계 1위 LVMH는 지난해 매출 262억유로(한화 약 35조3000억원)에 영업이익 64억유로(약 8조6700억원)를 거뒀다. 당기순이익은 41억유로(약 5조6200억원)다. 코로나19 여파로 전년에 비해 매출(285억 유로)이 38% 줄었음에도 알짜 수익을 내고 있다. 지난해 영업이익률은 25%, 순이익률은 2.3%다.

명품백을 전방시장으로 두고 있는 시몬느액세서리컬렉션도 비슷하다. 최근 5년(15~19년)간 연평균 영업이익이 1490억원, 영업이익률은 16%다. 같은 기간 연평균 당기순이익은 1120억원, 순이익률은 12%다. 매년 천억원이 넘는 순익을 안정적으로 낸다.

특히 발행사는 ODM 시장 내에서도 톱티어로 평가된다. 글로벌 핸드백 시장 점유율이 10%, 미국만 따지면 30%다. LVMH를 비롯해 코치, 마이클 코어스, DKNY, 지방시, 버버리, 셀린트, 폴로, 겐조 등 글로벌 유명메이커를 고객사로 두고 있는 덕이다.

발행사는 단순히 고객사 요구를 수행하는 ODM에 그치지 않고 제품 개발을 주도하는 것이 강점이다. △소재 소싱에서부터 △디자인 개발 △브랜드 정체성에 맞는 마케팅 등 통합서비스를 제공한다. 현재 고객군을 확보한 비결이다.

때문에 전방시장은 시장규모가 정적이지만 발행사는 ODM시장 내에선 성장 가능성이 타사보다 높다고 평가받는다.

IB업계 관계자는 “핸드백은 의류 등과 달리 일상생활에서 기능적 역할(수납·거치)을 해야 하기 때문에 ODM 중에서 가장 난이도가 높은 시장”이라며 “발행사는 핸드백 ODM 중에서도 세계 최상위 사업자라 소재구입에 대한 바잉파워까지 겸비해 수익성이 남다르다”고 말했다.

이어 “더불어 발행사는 ODM 시장 내에서 추가 점유율 확보도 기대할 수 있다”며 “자체적으로 브랜드를 만들어 고객사에 제안할 수 있는 역량이 있기 때문이다. 좀더 많은 고객사를 확보할 수 있는 요인”이라고 덧붙였다.

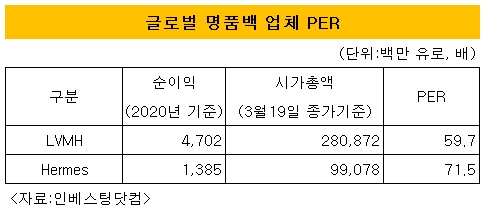

◇LVMH·에르메스 PER 50~70배

이에 해외 명품 고객사를 피어그룹에 넣어 PER 균형을 맞춘다는 계획이다. 글로벌 명품업체들은 높은 수익성 덕에 PER이 높게 형성돼 있다. 포스트코로나 시대 도래와 소비회복에 대한 기대감으로 최근 주가가 높아진 영향도 있다.

파리 증권거래소에 상장돼 있는 LVMH는 이달 19일 종가기준 시가총액이 2808억 유로로 지난해 순이익(47억 유로) 기준 PER이 59.7배로 형성돼 있다. 명품백 업체로 역시 파리증권거래소에 상장된 에르메스(Hermes international)는 같은 기준으로 PER이 71.5배다.

발행사는 지속적인 검토를 통해 가장 사업적으로 긴밀한 명품업체를 해외 피어그룹으로 선별할 계획이다.

해외 명품업체를 조합할 경우 평균 PER은 최소한 20배는 넘을 것이란 관측이다. IPO 추진 시기 해외피어그룹 주가가 상승할 경우 평균 PER도 더 높아질 수 있다. 발행사는 올해 안에 증시입성을 계획하고 있다.

PER을 20배만 정해도 2019년 순이익(1061억원) 기준 밸류는 2조1213억원이 된다. 공모액이 수천억원인 대어급 IPO가 될 수 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [영상/Red&Blue]겹경사 대한항공, 아쉬운 주가

- [i-point]모아라이프플러스, 충북대학교와 공동연구 협약 체결

- [i-point]폴라리스오피스, KT클라우드 ‘AI Foundry' 파트너로 참여

- [i-point]고영, 용인시와 지연역계 진로교육 업무협약

- [i-point]DS단석, 1분기 매출·영업이익 동반 성장

- [피스피스스튜디오 IPO]안정적 지배구조, 공모 부담요소 줄였다

- 한국은행, 관세 전쟁에 손발 묶였다…5월에 쏠리는 눈

- [보험사 CSM 점검]현대해상, 가정 변경 충격 속 뚜렷한 신계약 '질적 성과'

- [8대 카드사 지각변동]신한카드, 굳건한 비카드 강자…롯데·BC 성장세 주목

- [금융사 KPI 점검/우리은행]내부통제 실패하면 총점의 40% 감점한다