[미중 갈등에 낀 삼성]'반도체 원조' 미국서 다진 메모리·파운드리 성장기반③첫 해외생산기지 오스틴, 주요 국면마다 핵심 거점 역할 수행

김혜란 기자공개 2021-05-26 08:23:18

[편집자주]

미국과 중국의 '반도체 자국주의'가 한층 더 맹렬해지면서 글로벌 기업들의 셈법이 복잡해지고 있다. 삼성도 두 고래의 헤게모니 다툼에 자칫 새우등 터질 수 있는 만큼 경영과 투자 모두 살얼음판을 걷고 있다. 특히 미중 슈퍼파워 게임의 격전장이 된 반도체 산업은 더욱더 민감한 상황이다. 삼성의 미·중 사업현황을 점검하고 이들을 둘러싼 글로벌 시장 환경을 들여다봤다.

이 기사는 2021년 05월 21일 08:16 thebell 에 표출된 기사입니다.

삼성전자의 해외 반도체 생산기지는 딱 두 곳이다. 미국의 오스틴과 중국의 시안에서 각각 파운드리와 낸드플래시 생산라인을 운영 중이다. 두 곳의 탄탄한 해외 생산거점을 기반으로 오늘날 메모리반도체 세계 1위, 파운드리 2위 자리에 오를 수 있었다.삼성전자 반도체 사업은 미·중 의존도가 높다. 하지만 삼성전자 입장에서 미국과 중국 시장의 의미는 명확하게 다르다. 미국은 반도체 기술과 장비를 갖춘 반도체 종주국이자 삼성전자 파운드리 발주처가 밀집한 곳이다. 삼성이 파운드리 1위 대만 TSMC와의 격차를 좁히려면 미국 현지에서 경쟁할 수밖에 없을뿐더러 원활한 장비 확보 등을 위해서라도 미국 시장은 전략적으로 중요하다.

반면 중국은 삼성전자 전체 반도체 매출의 40%를 책임지는 최대 매출처이면서 '반도체 굴기(일어섬)'로 삼성전자를 추격하는 잠재적 위협이기도 하다. 두 시장에서 삼성전자가 반도체 사업을 펼쳐온 역사를 들여다보면 오늘날 삼성전자의 미·중 전략이 어떤 방향성을 가져야 할지 알 수 있다.

◇1996년 오스틴공장서 연 해외 생산시대...중국 진출은 6년 뒤

1996년 설립된 미국 오스틴생산법인(SAS, Samsung Austin Semiconductor)은 삼성전자의 첫 반도체 해외생산기지였다. 중국 시안생산법인 SCS(Samsung China Semiconductor)가 2012년 설립됐단 점을 감안하면 미국 진출이 훨씬 앞섰다.

당시 SAS 설립은 선택의 문제라기보다 살아남기 위한 전략에 가까웠다. 삼성전자는 1992년 이미 D램 부문 세계 1위에 오른 상태였지만, 반도체산업에선 적기에 투자해 적기에 제품을 내놓지 못하는 기업은 바로 뒤쳐지게 된다. 도시바 등 일본 반도체기업은 1980년대 후반 일찌감치 미국에 진출한 상태였다.

또 미국에는 애플과 델, IBM 등 반도체를 사들이는 전자기업은 물론 반도체 장비업체가 몰려있었다. 더군다나 미국 정부는 세제혜택과 전력·용수 등 인프라지원을 약속하며 삼성전자에 러브콜을 보냈다.

오스틴공장은 현지 시장환경에 적합한 제품을 만들고 적시에 판매할 거점으로서 역할을 톡톡히 수행했고, 현지화에 성공해 입지를 넓혀나갔다. 오스틴 공장이 풀가동되기 시작한 1999년에는 국내 기흥 공장에서 생산해 미국으로 수출하는 물량을 초과하기도 했다.

SAS는 D램 생산기지로 출발했다. 지금처럼 파운드리가 된 건 한참 뒤의 일이다. 2006년엔 2공장을 증설해 미국에서 낸드도 생산하기 시작했다. 미국은 애플과 모토로라 등 낸드 수요업체가 대거 몰려 있었는데, 이들 기업에 원활하게 물량을 공급하기 위해서였다.

이렇게 삼성은 오스틴을 미국 내 전략 생산 거점으로 키우며 메모리반도체 부문에서 경쟁사와의 격차를 벌렸고, 한 걸음 더 나아갔다.

◇파운드리의 시작...2018년부터 TSMC와의 대결구도로 성장

삼성전자는 1992년 이후 메모리 세계 1위를 지켰지만 더 큰 성장을 위해선 시스템 반도체라는 삼을 넘어야 했다. 2010년 이후 스마트폰 업체를 비롯한 전자기업이 시스템 반도체 설계에 적극적으로 나서면서 파운드리 시장이 급성장하기 시작했다. 이는 삼성전자에도 기회였다.

이즈음부터 비메모리반도체 시장이 삼성전자의 주력 공략 대상으로 떠올랐다. 그리고 2012년 삼성전자는 40억달러를 투자해 오스틴 사업장 전체를 시스템 반도체 생산라인으로 전환한다고 발표했다. 전 세계적으로 모바일용 시스템온칩(SOC) 수요가 늘자 이에 대응하기 위한 것이었다.

삼성전자 전 고위임원은 "오스틴이 중간에 파운드리로 바뀐 것은 당시 미국 팹리스와 디자인하우스 등 커스터머(소비자)들이 한국 팹에서 파운드리를 해오는 데 대해 걱정이 많았기 때문"이라며 "대북리스크로 공장이 멈출 수 있다고 우려해 한국 외 다른 국가, 특히 미국에 공장을 분산해달라는 요구가 많았다"고 설명했다.

파운드리 사업 확장 니즈가 있었던 삼성전자 입장에서도 오스틴 증설이 가장 손쉬운 방법이었다.

삼성전자가 TSMC와 함께 미세공정에 도달하자 위탁생산을 요청하는 기업이 점차 늘었다. 파운드리 사업은 설계 기술에 대한 보안 유지가 중요해 한 번 위탁사를 선정하면 바꾸기 쉽지 않은 특징이 있다. 애플과의 장기계약에 이어 퀄컴의 모바일 어플리케이션 프로세서(AP) 물량까지 유치하면서 삼성전자 파운드리의 위상이 높아지기 시작했다.

삼성전자 입장에서도 시스템반도체 사업부 실적을 높이기 위해선 자체 AP를 앞세우는 것보다 타사 제품을 위탁생산하는 게 유리했다.

◇오스틴에 꾸준한 투자...비메모리 1위 공략 '전초기지'

삼성전자는 SAS에 2016년부터 2020년까지 25억달러를 투자했다. 2017년엔 시스템LSI 사업부 내 팀이었던 파운드리 조직을 별도 사업부로 격상했다.

이에 힘입어 삼성 파운드리는 2019년 처음 미국 글로벌파운드리(GF)와 대만 UMC를 제치고 세계 2위에 오른다. 기술 난도가 높아지자 차세대 공정을 포기한 GF와 달리 삼성전자는 기술 투자를 멈추지 않은 덕분에 과실을 얻을 수 있었다.

현재는 먼저 시장에 진출한 TSMC의 시장지배력(시장점유율 56%)이 2위 삼성전자(18%)를 압도하는 상황이지만, 최첨단 극자외선(EUV) 공정 적용이 가능한 곳은 TSMC와 삼성전자 뿐이라는 점에서 삼성에도 기회는 있다. 파운드리 재도전에 나선 미국 인텔도 EUV 생산라인 구축에 사활을 걸고 있지만 기술 격차를 좁히는 데는 시간이 필요할 것으로 보인다.

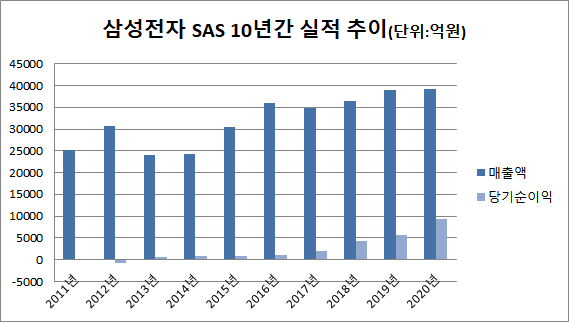

SAS의 경영 실적은 삼성 파운드리 사업의 성장세를 읽을 수 있는 지표다. 2011년부터 지난해까지 SAS 매출은 60% 성장했다. 퀄컴과 IBM, 엔비디아, 구글, 테슬라, 시스코시스템즈 등의 수주를 확보한 덕분이다.

삼성전자는 올해 미국에 EUV라인 구축 등 증설을 앞두고 있다. 미국 정부의 압박을 받는 모양새지만, 사실 미국 내 생산라인 증설은 삼성전자 입장에서도 생존과 직결된 문제다. 삼성전자는 2030년까지 시스템 반도체 부문에 171조원을 투자해 1위로 도약한다는 목표를 세웠다. 파운드리를 확대하지 않으면 달성하기 어려운 목표다.

또 아마존과 구글, 테슬라 등 미국 대형기업들의 초미세 반도체 수요에 대응하며 시장점유율을 확대하려면 증설은 필수적이다. 애플이나 구글, 아마존 등 미국 대형 테크기업이 칩 설계를 팹리스에 맡기지 않고 독자적으로 개발하는 움직임이 많아지고 있는데, 이들 기업의 파운드리 수요를 선점하는 일도 중요하다.

무엇보다 TSMC와 인텔 등 경쟁사들이 미국 투자를 공격적으로 늘리는 상황에서 삼성전자가 손놓고 있을 수만은 없다. 주요 파운드리 발주처가 몰려 있는 미국 시장이 전초기지인 셈이다.

반도체 업계 관계자는 "중국과 미국 중 선택의 문제가 아니라 미국 전략에 협력하는 게 삼성이 당연히 해야 할 방향"이라며 "그렇지 않으면 미국 정부가 삼성에 장비를 팔지 못하게 하거나 최악의 경우 아예 파운드리 주문을 주지 말라고 막는 상황이 올 수도 있다"고 지적했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 우리금융 "롯데손보 M&A, 과도한 가격 부담 안한다"

- 신한캐피탈, 지속성장 포트폴리오 리밸런싱 체계 강화

- 하나금융, ELS 악재에도 실적 선방…확고한 수익 기반

- 하나금융, 자본비율 하락에도 주주환원 강화 의지

- 국민연금, '역대 최대 1.5조' 출자사업 닻 올렸다

- [도전 직면한 하이브 멀티레이블]하이브, 강한 자율성 보장 '양날의 검' 됐나

- [퍼포먼스&스톡]꺾여버린 기세에…포스코홀딩스, '자사주 소각' 카드 재소환

- [퍼포먼스&스톡]LG엔솔 예견된 실적·주가 하락, 비용 절감 '집중'

- [퍼포먼스&스톡]포스코인터, 컨센서스 웃돌았지만 주가는 '주춤'

- 신한금융, ‘리딩금융’ 재탈환에 주주환원 강화 자신감

김혜란 기자의 다른 기사 보기

-

- [ICTK road to IPO]빅테크 고객사들이 상장 청원한 사연은

- [K-배터리 밸류업 리포트]제이오, 도전재 넘어 다각화 시동

- [K-배터리 밸류업 리포트]상장 1년 제이오, 'CNT 캐파업' 성장 스토리 쓴다

- [Company Watch]글로벌텍스프리, 악재 터진 프랑스법인 "국내 영향 제한적"

- 커넥트웨이브, 틱톡코리아와 이커머스 업무협약

- 감성코퍼레이션, 당기순이익 50% 이상 주주환원

- [Red & Blue]에이디테크, 디자인하우스 재조명에 '투심 집중'

- 와이즈프로핏, SaaS 구독형 서비스 본격화

- 대양엔바이오, '초순수용 활성탄' 정부 지원사업 선정

- 티사이언티픽 '생성형AI 모델 활용 시스템' 특허 등록