[점프업 키파운드리]잦은 대주주 변경, 지체된 성장①LG부터 현대 거쳐 사모펀드까지 7차례 손바뀜…연이은 분사로 사업축소

김혜란 기자공개 2021-08-30 08:04:11

[편집자주]

키파운드리는 유독 주주 손바뀜이 빈번했던 비운의 기업이다. 국내외 사모펀드가 인수와 매각을 반복한 탓에 안정적인 성장 기반을 다지기 어려웠다. 하지만 지난해부터 8인치 웨이퍼 생산시설의 몸값이 크게 뛰면서 단숨에 주목받는 기업으로 떠올랐다. 올해 들어 SK그룹의 인수 추진 소식도 시장에 알려졌다. 키파운드리는 격동기를 끝내고 한 단계 성장을 위한 도약을 준비 중이다. 키파운드리의 과거와 현재를 들여다보고 점프업을 위한 성장전략은 무엇인지 분석해본다.

이 기사는 2021년 08월 26일 13:58 thebell 에 표출된 기사입니다.

국내 파운드리(반도체 위탁생산) 기업인 키파운드리는 주인 없는 설움을 오랜 기간 겪었던 회사다. 키파운드리의 모체인 LG반도체가 현대전자로 인수·합병된 것을 시작으로 출범 이후 43년 간 대주주가 무려 7차례나 바뀌었다. 잦은 대주주 변경으로 성장은 지체되고 기초 체력은 약해질 수밖에 없었다.여러 차례 찾아온 위기에도 파운드리 사업을 포기하지 않았고 지난해 9월엔 종합반도체기업(IDM) 매그나칩반도체에서 독립하며 부활을 노렸다. 때마침 업황도 좋아졌다. 세계적 반도체 품귀 현상이 심화되며 지난해 하반기부터 키파운드리도 유례 없는 호황을 누리고 있다.

올해 들어선 SK그룹의 인수 추진 소식도 시장에 알려지며 반도체 업계의 주목을 한 몸에 받고 있다. 자본력이 탄탄한 대기업을 새 주인으로 맞아 그동안 지체됐던 투자를 확대하고 새로운 성장 비전을 만들어 갈 거란 기대다.

◇43년동안 대주주 변경만 7차례 이상

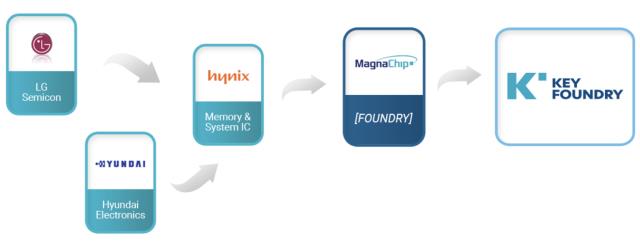

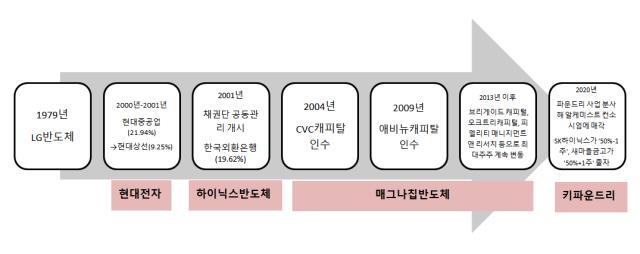

키파운드리 안에는 반도체 사업을 거쳐간 국내 기업들의 탄생과 쇠퇴, 성장과 소멸의 역사가 고스란히 녹아 있다. 키파운드리의 모태는 LG그룹이 반도체 사업에 진출하기 위해 1979년 설립한 LG반도체다.

1980년~1990년대까지 국내 반도체 산업 구조는 삼성전자와 현대전자, LG반도체의 '삼두마차' 체제로 요약된다. 하지만 LG반도체는 IMF(국제통화기금) 사태 당시 정부주도의 '반도체 빅딜' 과정에서 현대전자(SK하이닉스 전신)로 넘어간다.

당시만 해도 삼성전자는 파운드리 사업을 하지 않았고 TSMC와 UMC 등 대만업체가 세계 시장의 75%를 차지하고 있었다. 1999년 LG반도체를 인수한 현대전자는 당시 D램에 편중된 사업 구조를 개선하기 위해 파운드리 사업을 키운다는 그림을 그린다. 현대전자가 인수 직후 기존 6인치 웨이퍼에서 8인치 웨이퍼 기반 공장으로 전환하기 시작한 것도 육성 전략의 일환이었다.

2001년엔 사명을 하이닉스반도체로 바꾸고 조직을 재정비했지만 곧 경영난이 불어닥친다. 합병 과정에서 일으킨 과도한 차입금, 반도체 가격 하락 등으로 자금난이 극심해진 탓이다. 결국 2001년 9월 채권단 공동관리 체제에 들어갔고 하이닉스반도체의 최대주주는 채권기관인 외환은행으로 바뀐다.

채권단 관리 체제에서 재기는 쉽지 않았다. 결국 하이닉스반도체는 비메모리 반도체 사업부문만 떼어내 매각한다는 자구책을 내놨다. 당시 하이닉스반도체의 비메모리사업은 파운드리와 스탠더드 프로덕트(ASIC, 드라이버IC, MCU 등 기능성 반도체)가 양대 축이었다.

이때의 매각 결정으로 지금의 SK하이닉스와 키파운드리는 서로 갈라지게 된다. 키파운드리 전신인 하이닉스반도체 비메모리사업부는 2004년 씨티벤처캐피탈(CVC)에 약 9500억원에 팔린다. CVC는 새 회사의 사명을 매그나칩반도체로 정했다.

◇SK하이닉스 등에 업은 알케미스트-그래비티의 등장

하이닉스반도체로부터 분사한 매그나칩반도체는 국내 업체 중 처음으로 비메모리 전문 IDM을 표방했다. 당시 매그나칩반도체는 디스플레이구동칩(DDI), CMOS 이미지센서(CIS)를 자체 개발·생산하고 파운드리 사업도 전체 매출의 40%를 차지할 정도로 비중이 컸다.

하지만 CVC 역시 오래 버티지 못했다. 인수 당시 과도하게 채권을 발행한 탓에 채무를 감당하지 못해 다시 채권단 손에 회사를 넘긴다. 당시까지만해도 국내에 파운드리를 전문으로 하는 회사는 매그나칩반도체와 동부하이텍(현 DB하이텍) 정도였는데, 매그나칩반도체의 쇠퇴는 국내 반도체 생태계에도 안타까운 소식이었다.

2009년 해외 채권기관인 애비뉴캐피털(Avenue Capital Group)을 새 주인으로 맞은 뒤엔 2011년 뉴욕증권거래소(NYSE)에 상장하며 부활의 신호탄을 쏘는 듯했다. 그러나 다시 날개가 꺾이기까지 긴 시간이 걸리지 않았다. 대주주 애비뉴캐피털은 인수 당시 50%가 넘던 지분을 꾸준히 팔았고 이후엔 헤지펀드들이 회사 지분을 쪼개 보유한 구조로 다시 지배구조가 바뀐다.

이들 헤지펀드가 지분을 매각하고 사들이는 과정을 반복하며 최대주주는 브리게이드 캐피털(Brigade capital)에서 오크트리 캐피털(Oaktree capital), 피델리티 매니지먼드 앤 리서치(FMR) 등로 계속 바뀌었다.

해외 재무적투자자(FI)가 단기성과 위주의 경영을 지속하면서 기업의 체력은 약해질 수밖에 없었다. 회사가 어려워지자 대주주는 기업을 다시 쪼갰다. 파운드리 사업부를 분사해 팔기로 한 것이다.

해외 FI 손에 넘어가 격동기를 보낸 매그나칩반도체를 지난해 되사온 건 국내 PEF 운용사였다. 알케미스트캐피탈파트너스코리아-그래비티프라이빗에쿼티 컨소시엄이 그 주인공이다. 이들 무한책임사원(GP)이 조성하는 펀드에는 SK하이닉스가 후순위 출자자(LP)로 참여했다.

FI는 언젠간 엑시트(투자금 회수)에 나서야 한다는 점을 고려하면 시장에선 SK가 몇년 안에 키파운드리를 완전 인수할 것으로 전망했다. 시장의 예상보다 빨리 SK하이닉스는 인수 추진 시기를 앞당긴다. 8인치 파운드리 공급 부족 사태가 심화되며 키파운드리의 전략적 가치가 높아졌기 때문이다. 현재 인수 절차가 진행 중인데, 최종 성사되면 키파운드리는 안정적인 대주주를 맞는 만큼 장기적인 성장 기반을 만들어갈 것으로 예상된다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- 수은 공급망 펀드 출자사업 'IMM·한투·코스톤·파라투스' 선정

- 마크 로완 아폴로 회장 "제조업 르네상스 도래, 사모 크레딧 성장 지속"

- [IR Briefing]벡트, 2030년 5000억 매출 목표

- [i-point]'기술 드라이브' 신성이엔지, 올해 특허 취득 11건

- "최고가 거래 싹쓸이, 트로피에셋 자문 역량 '압도적'"

- KCGI대체운용, 투자운용4본부 신설…사세 확장

- 이지스운용, 상장리츠 투자 '그린ON1호' 조성

- 아이온운용, 부동산팀 구성…다각화 나선다

- 메리츠대체운용, 시흥2지구 개발 PF 펀드 '속전속결'

- 삼성SDS 급반등 두각…피어그룹 부담 완화

김혜란 기자의 다른 기사 보기

-

- [Company Watch]씨아이에스, 노스볼트 충격에도 '호실적' 유지

- [Red & Blue]'폴란드 사업 첫발' 에어레인, 주가 반등

- [i-point]아우딘퓨쳐스, 세븐틴 에스쿱스와 마케팅 박차

- [Red & Blue]메타랩스 "헬스케어 사업 확장, 체질개선"

- [Company Watch]큐알티, 'HBM·TEM' 효과 실적 회복세

- [Company Watch]덕산네오룩스, OLED 전환 효과 '톡톡'

- [Company Watch]디이엔티, '캐즘'에도 레이저 노칭 수요 확대

- [i-point]제이엘케이, 뇌출혈 검출 설루션 FDA 신청

- [i-point]위세아이텍, 고용노동부 주관 'K-디지털 트레이닝' 참여

- [i-point]파워넷, 3분기 '최대 실적'…B2C 사업으로 성장세 이어간다