SK증권, ACPC와 스팩 협업 이어나간다 7호 청구서 접수, 12억 선투자…4호 폐지 이후 한달만

남준우 기자공개 2021-11-23 08:11:33

이 기사는 2021년 11월 22일 11:18 thebell 에 표출된 기사입니다.

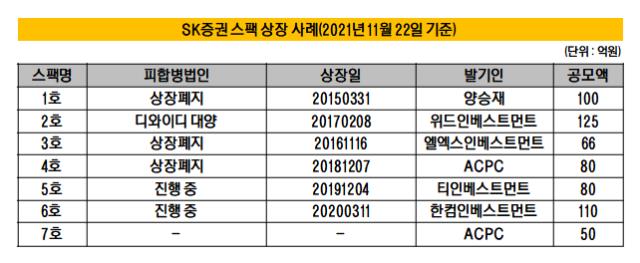

SK증권이 역대 7번째 스팩(SPAC, 기업인수목적회사)을 상장시킨다. 발기인으로는 ACPC가 참여한다. 함께했던 4호스팩이 최근 상장폐지된 만큼 이번 협업으로 만회할 수 있을 지 주목된다.22일 투자은행(IB)업계에 따르면 '에스케이증권7호스팩'은 코스닥 상장을 위한 청구서를 한국거래소에 제출했다. 작년 3월 SK6호스팩에 이어 약 1년 8개월만에 재개하는 스팩이자 역대 7번째다.

상장 예정 주식 수는 총 362만주다. 스팩 공모가액(주당 2000원)을 감안하면 약 72억4000만원 규모다. 한국거래소에 공시된 공모 예정 주식 수는 30만주로 약 6억원이다. 다만 실제 공모액은 이보다 훨씬 큰 60억원 규모로 진행될 예정이다.

이번 스팩에 참여한 발기인은 ACPC(Alliance Capital Partners Corporation)다. ACPC는 약 60만주(6억원) 규모의 신주를 인수한 것으로 알려졌다. 이외에 SK증권도 신주와 전환사채(CB) 등을 포함해 약 6억원 규모의 투자를 진행했다.

SK증권은 그동안 기업공개(IPO) 시장에서 큰 두각을 나타내지 못했다. 2018년 7월 SK 계열로부터 분리된 이후 IPO 주관 업무는 매년 한두건 정도만 담당했다. 22일 기준 SK증권의 2021년 IPO 주관 업무는 SK리츠가 유일하다. SK바이오사이언스, SKIET, 디엔디플랫폼리츠 등은 인수 업무를 담당했다.

매년 담당했던 IPO 주관 업무는 대부분 스팩이었다. SK증권은 2018년 에스케이에이씨피씨4호스팩, 2019년 SK5호스팩, 2020년 SK6호스팩 등을 상장시켰다.

다만 성과는 그리 좋지 않다. 2015년 첫 스팩 이후 성공한 건은 디와이디대양(전 한강인터트레이드)과 합병한 SK2호스팩이 유일하다. SK5호스팩과 SK6호스팩은 현재 합병 대상을 물색 중이다.

ACPC와는 이번이 두번째 협업이다. 지난 2018년 ACPC와 함께 상장시킨 에스케이에이씨피씨4호스팩은 윙스풋과의 합병을 시도했다. 하지만 합병에 실패하고 지난 10월 상장폐지됐다. 당시 신주 8억5000만원어치를 인수했던 ACPC는 적잖은 손해를 봤다.

한번의 실패를 겪었지만 ACPC와 협업을 이어간다. ACPC는 국내 스팩 발기인 가운데 가장 높은 업력을 자랑한다. 2010년 이후 매년 꾸준히 스팩 합병을 시도하며 60%가 넘는 성공률을 기록하는 중이다.

22일 기준으로 올해 합병이 성사된 12건의 스팩 중 3건을 담당하며 발군의 성과를 내고 있다. 씨엔알리서치(NH17호스팩), 파이버프로(한국9호스팩), 블리츠웨이(대신밸런스9호스팩) 등을 담당했다.

이번 스팩의 시가총액을 감안했을 때 SK증권과 ACPC는 약 1000억원 내외의 가치가 예상되는 기업을 합병할 예정이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [Company Watch]HVM, 올해 연매출 500억대 진입 '총력'

- [Company Watch]'소프트웨어 솔루션 재편' 핀텔, 흑자전환 여부 ‘촉각’

- '오리온 파트너' 하이센스바이오, 기평 신청 'IPO 재도전'

- ['빅바이오텍의 꿈' 프레스티지는 지금]글로벌 체급 맞춘 과감한 투자 "도약의 시점, 두려움 없다"

- [온코크로스 IPO In-depth]신약 한방 아닌 플랫폼 통한 성장, 이미 확보된 고객·매출

- [오름테라퓨틱 IPO In-depth]상장 앞두고 바뀐 이사회, 그래도 막강한 전임 CSO 영향력

- 현신균 LG CNS 사장 승진, 'IPO 완수' 중책

- 노보노디스크 '韓 협업' 시동 "플랫폼까지 관심 영역 확장"

- [코스닥 상장사 매물 분석]외형 줄어든 디티씨, 루멘스 인수 돌파구 기대

- [Company Watch]'유해사이트 차단' 플랜티넷, 3분기 실적 개선세 뚜렷

남준우 기자의 다른 기사 보기

-

- [PMI 포럼 2024]"승계 고민 깊어지는 PE들, LP 신뢰 유지 집중해야"

- [PMI 포럼 2024]"새로운 장 열리는 인도네시아, 투자 매력 높아진다"

- '실탄 5000억이 기준' 파라투스·골든루트, 호산테크 매각 IM 배포 시작

- '코아비스 매각 삼수' 한앤코, 해외 SI 주시하는 이유는

- '2차 클로징' MBK, 6호 펀드에 7조 몰렸다

- [2024 이사회 평가]새 주인 맞는 한온시스템, 이사회 어떻게 변할까

- [2024 이사회 평가]'막강한 오너 영향력' 신성델타테크, 이사회 '유명무실'

- 크레센도, HPSP '경영권 프리미엄 최소 30%' 전망 근거는

- '대형항공사 구상' 대명소노그룹, 3조 선수금 활용할까

- [2024 이사회 평가]'베인캐피탈이 품은' 클래시스, 아쉬운 '주주환원'