액티비즘 헤지펀드 들불…금융 계열 한계 넘는다 [K-행동주의 물결]①글로벌 주류 전략 자리매김, 3%룰로 국내 여건 개선

양정우 기자공개 2022-03-28 08:05:20

[편집자주]

행동주의 투자에 나선 토종 헤지펀드 운용사의 기세가 거세다. 국내 대표 하우스부터 신생 운용사까지 각양각색 접근법으로 저평가된 주가를 개선시킬 묘안을 제시하고 있다. 행동주의라는 푯대는 동일하지만 목표 달성을 위한 방법과 전략도 다양하다. 글로벌 시장에서는 이미 주축 전략으로 자리잡은 가운데 기지개를 켜고 있는 'K-행동주의'의 현황을 더벨이 조명해 본다.

이 기사는 2022년 03월 25일 06:31 thebell 에 표출된 기사입니다.

토종 헤지펀드 운용사의 행동주의 투자(Activist Investing)가 들불처럼 번지고 있다. 오랜 기간 행동주의 외길을 걸어온 VIP자산운용과 트러스톤자산운용은 물론 안다자산운용, 얼라인파트너스자산운용, 차파트너스자산운용 등이 새로운 플레이어로 등장했다.국내 기업 특유의 비합리성에서 비롯된 코리아 디스카운트는 좀처럼 풀리지 않는 난제다. 그렇다고 각종 규제로 옭아매는 건 시장에 그릇된 신호를 보낼 수 있고 자발적으로 해결할 것으로 보는 건 지나치게 순진한 발상이다. 결국 투자자가 법과 제도 안에서 행동주의 액션을 취하면서 적극적으로 해소해 나가는 것이 바람직한 방안일 수 있다.

역으로 보면 이같은 디스카운트는 행동주의 펀드에게는 투자 기회이기도 하다. 의결권 '3% 룰'이라는 무기까지 장착된 터라 주가와 밸류의 간극을 노리는 하우스가 잇따르고 있다. 국내 그룹사 계열이 주를 이루는 종합자산운용사는 아무래도 이해관계라는 난관이 있기에 이 거대한 흐름을 헤지펀드 운용사가 주도하고 있다.

◇주총 시즌 도래, '행동주의' 최대 이슈 부상…첫 배당 등 소기 성과도

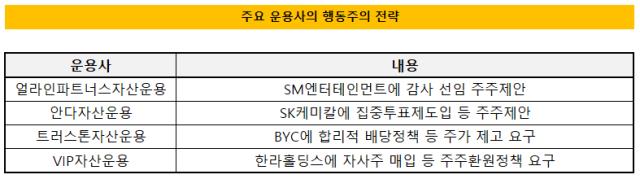

올해 3월 정기 주주총회 시즌을 앞두고 헤지펀드(옛 전문투자형 사모펀드) 운용사마다 전략적으로 주주권 행사에 나서고 있다. VIP운용(한라홀딩스, 아세아 등), 트러스톤운용(BYC), 안다운용(SK케미칼), 얼라인운용(SM엔터테인먼트) 등이 과감한 행동주의 행보를 보이고 있다.

일부 운용사는 이미 소기의 성과도 거뒀다. 주총 이전에 행동주의 타깃인 기업이 주주친화적 스탠스로 돌아서고 있다. SM엔터가 창사 이래 첫 배당에 나서기로 했고 SK케미칼은 자사주 매입과 배당성향 상향, 중간배당 추진 등 당근책을 줄줄이 내놨다.

행동주의 투자에 나선 하우스마다 접근법도 각양각색이다. 애당초 안다운용과 얼라인운용처럼 표 대결(proxy contest)까지 감안해 긴밀한 전략을 세운 운용사가 있는 반면 VIP운용과 같이 회사에 설득과 포용에 더 무게를 싣는 하우스도 있다. 이들 운용사가 노리는 과실은 디스카운트 해소 내지 가치 부양으로 동일하지만 타깃의 변화를 이끌어내고자 사용하는 카드는 각자 다르다.

자본시장 시스템이 선진화된 미국에서는 행동주의 투자가 이미 주류 전략으로 자리잡고 있다. 반면 아직 행동주의 전략에 힘이 실리지 않는 지역의 경우 사회 문화적 정서와 강력한 오너십 체제가 걸림돌로 꼽힌다.

하지만 이제 한국에서도 행동주의 투자자를 이슈몰이 후 단기 차익만 거두는 기업 사냥꾼(corporate raiders)으로 보는 시각은 점차 사라지고 있다. 기업은 창업주의 개인 회사가 아니라 주주 모두가 주인이라는 인식이 자리잡았다. 여기에 대주주 및 특수관계자의 의결권이 3%로 제한되는 3% 룰 덕에 행동주의 액션이 효과적으로 먹혀드는 우호적 여건이 조성됐다. 중장기적으로 행동주의 헤지펀드의 득세가 예상되는 대목이다.

◇글로벌 헤지펀드 AUM, 폭발적 성장세…행동주의 성과·타깃 펀더멘털 개선 '뚜렷'

행동주의 투자는 미국을 비롯한 선진 시장에서는 이미 주축 전략으로 입지를 굳힌 지 오래다. 주식형 펀드의 액티브 전략에서 팩터 기반 투자(factor based investment) 등과 함께 큰 축을 이루고 있다.

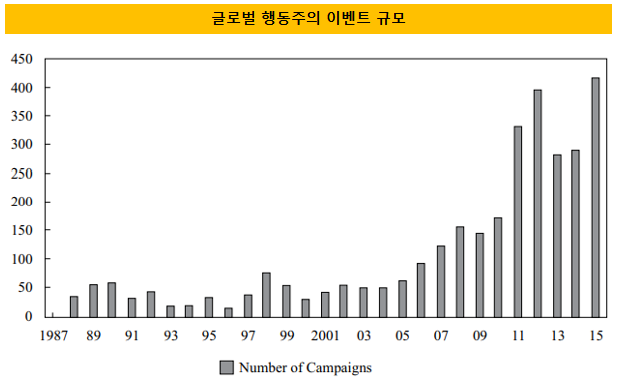

글로벌 행동주의 헤지펀드의 운용자산(AUM)은 급격한 속도로 성장하고 있다. 2007년 500억달러 규모에서 2015년 1200억달러를 돌파했을 정도다. 8년여 만에 전체 볼륨이 2배 이상 껑충 뛰면서 헤지펀드의 핵심 투자 전략으로 자리매김했다. 국내 시장의 여건 변화와 세계적 추세를 감안할 때 행동주의를 표방하는 헤지펀드가 줄을 이을 것으로 관측된다.

행동주의 전략이 정착된 것은 탁월한 성과가 지속적으로 축적되고 있기 때문이다. 넬슨 펠츠(Nelson Peltz)의 트라이언 펀드 매니지먼트(Trian Fund Management)는 2012년 미국 산업용 장비 기업인 잉가솔랜드(Ingersoll Rand)의 지분 7%를 취득한 후 자본구조 개선과 사업 구조조정을 관철시켰다. 그 결과 2년여 만에 주가가 87%(33.94달러→63.39달러)나 치솟았다. 이렇게 행동주의 투자자의 빅픽처대로 저평가된 주가가 회복된 성공 사례는 즐비하다.

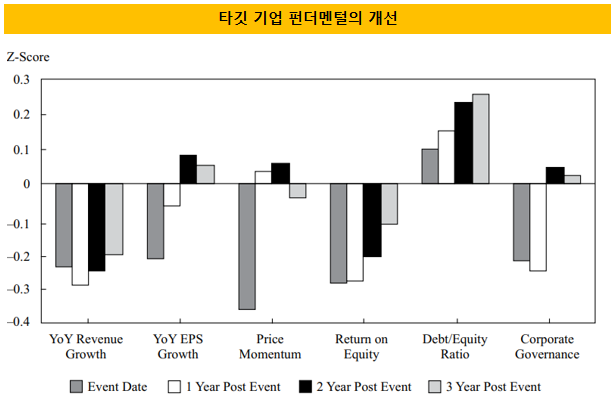

그렇다면 타깃 기업의 펀더멘털 개선이라는 측면에서도 과연 행동주의 전략이 주효했을까. 궁극적으로 기업의 가치를 높이는 게 행동주의 투자자의 명분인 터라 눈길을 끄는 이슈다. 미국에서는 수익성 증가(EPS Growth), 수익성 개선(ROE), 기업지배구조 지표가 뚜렷하게 견고해진다는 실증 데이터가 폭넓게 확보돼 있다.

◇금융그룹 계열 운용사, 행동주의 한계…토종 헤지펀드가 주도

다만 국내 자본시장에서는 전체 헤지펀드의 규모(주식형 기준)는 크지 않다. 아직 공모펀드의 비중이 훨씬 더 크다. 토종 헤지펀드가 행동주의 투자의 선봉에 나서고 있으나 시장 전체에 가하는 영향력은 제한적인 셈이다.

국내에서 공모펀드 라이선스를 가진 종합자산운용사는 대기업이나 금융 그룹사의 계열사가 주를 이룬다. 삼성자산운용, 미래에셋자산운용, KB자산운용, 신한자산운용 등이 대표적이다. 하지만 이들 운용사는 공격적 행동주의 노선을 걷는 데 한계가 있을 수밖에 없다. 한국 산업과 시장에 영향력이 큰 그룹사들인 터라 타깃과 어떤 식으로든 이해관계가 얽혀있을 가능성이 높다.

헤지펀드 운용사 대표는 "예컨대 A 금융그룹의 계열 증권사가 B 기업의 딜을 소화하려 한다면 계열 운용사가 섣불리 B 업체에 행동주의 액션을 취할 수 없다"며 "물론 의사결정 체계가 명확히 분리돼 있고 스튜어드십코드를 준수하고 있지만 계열 운용사가 그룹의 눈치를 봐야 하는 부담을 안고 있는 것도 사실"이라고 설명했다.

이 때문에 국내 행동주의 투자는 일단 헤지펀드 하우스를 중심으로 확산되고 있다. 무엇보다 그룹사 계열이라는 족쇄가 없는데다 비히클상 의사결정 속도가 빠르고 투자 행위에 제한이 덜하는 장점을 갖고 있다. 더구나 중장기적으로 행동주의 전략을 벌이려면 펀드매니저가 오너십을 가진 헤지펀드 운용사처럼 뚝심을 발휘할 수 있는 여건도 필요하다.

미국에서도 헤지펀드가 행동주의 전략의 핵심 플레이어인 건 마찬가지다. 하지만 뮤추얼펀드(공모펀드)와 펜션펀드(pension fund) 등 각종 펀드가 행동주의 투자를 감행하고 있다. 세계 최대 뮤추얼펀드 운용사인 뱅가드(Vanguard)의 경우 투자처 경영진과 직접 만나 장기 전략을 논의하는 '주주 교류 위원회(shareholder liaison committee)'를 정례화하고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- 현대건설, '힐스테이트 죽림더프라우드' 분양 중

- [Red & Blue]새내기주 한싹, 무상증자 수혜주 부각

- 아이티센, 일본 IT서비스 시장 공략 '잰걸음'

- 소니드로보틱스, 온디바이스 비전 AI ‘브레인봇’ 공개

- (여자)아이들 '우기’, 초동 55만장 돌파 '하프밀리언셀러'

- [ICTK road to IPO]미국 국방산업 타깃, 사업 확장성 '눈길'

- [Red & Blue]'500% 무증' 스튜디오미르, IP 확보 '성장동력 발굴'

- [코스닥 주총 돋보기]피엔티, 이사회서 드러난 '중국 신사업 의지'

- [thebell note]XR 기술의 사회적 가치

- [Rating Watch]SK하이닉스 글로벌 신용도 상향, 엔비디아에 달렸다?

양정우 기자의 다른 기사 보기

-

- [IB 풍향계]'전통강자' NH·한투 위축…IPO 새 판 짜여진다

- [2024 캐피탈마켓 포럼]'방향성 잃은' 금리, 기업들의 자금조달 전략은

- "글로벌 기술력 어필"…모델솔루션 'CMF 오픈하우스'

- [IB 풍향계]바이오 IPO 보릿고개…업프론트 1400억도 'BBB'

- [IPO 모니터]약국 플랫폼 바로팜, 대표 주관사 '미래에셋' 선정

- [IB 풍향계]삼성증권, 커버리지 인력 '속속' 이탈

- 영구채 찍는 롯데카드, 빠른 성장에 자산건전성 저하

- 롯데카드, 최대 1800억 '신종자본증권' 발행한다

- [IB 풍향계]한투까지 성과급 이연…증권가 IB '줄잇는' 이직 면담

- [IPO 모니터]'상장 '드라이브' 이피캠텍, 딜레마 빠진 'RCPS 콜옵션'