한화솔루션 첨단소재 품는 글랜우드, 엑시트 조건 'IPO' 비핵심 산업이지만 향후 성장 잠재력 오히려 높아

서하나 기자공개 2022-04-04 07:55:18

이 기사는 2022년 04월 01일 15시48분 thebell에 표출된 기사입니다

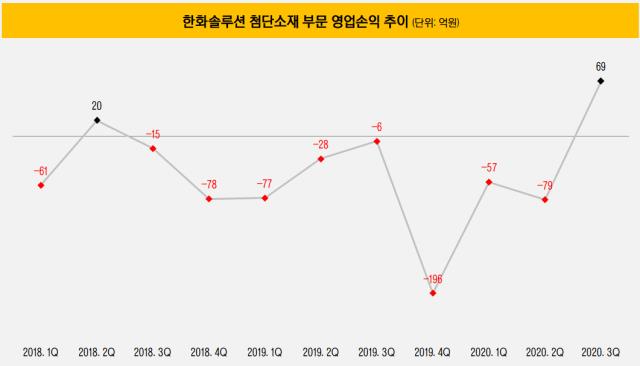

글랜우드크레딧이 한화솔루션 첨단소재 사업부에 약 6000억원 규모로 투자한다. 글랜우드크레딧과 한화솔루션은 분할 대상 사업부가 성장산업 내 유리한 포지셔닝을 보유하고 있다는 점을 근거로 수년 뒤 사업을 키워 기업공개(IPO)에 나선단 계획을 세웠다.1일 인수합병(M&A) 업계에 따르면 한화솔루션은 최근 글랜우드크레딧과 첨단소재 사업부를 분할해 약 6000억원의 투자금을 유치하는 내용의 양해각서(MOU)를 맺었다. 현재 경량복합소재·태양광소재 부문 등 분할 사업부를 대상으로 실사를 진행하고 있다.

이번 딜의 최종 클로징 시기는 8월 말경이 될 것으로 보인다. 이번 거래를 마무리하면 글랜우드크레딧은 분할 대상 신설 법인의 지분 약 49%를 취득하게 된다. 투자금 전액은 프로젝트펀드를 통해 조달할 예정이다.

이번 계약의 핵심은 한화솔루션의 비핵심 사업부를 분할해 핵심 사업부의 자회사로 만든 뒤 외부 투자를 유치하는 방식이다. 사업부의 지분 매각을 통해 마련한 자금은 신설법인뿐 아니라 한화솔루션의 동반 성장을 위해 활용한다. 이 때문에 핵심 사업부를 분할하는 타사의 사례와 비교해 기존 주주들의 반발이 적을 것으로 예상된다.

동시에 재무적투자자(FI)인 글랜우드크레딧은 확실한 엑시트 기회를 확보했다. 분할 대상인 첨단소재 사업부가 향후 성장 잠재력이 큰 만큼 수년 안에 몸집을 키워 IPO를 추진한다는 계획을 세웠다.

분할 대상 사업부는 크게 경량복합 소재와 태양광 소재 부문으로 나뉜다. 한화솔루션과 글랜우드크레딧은 두 사업부가 모두 성장 산업에 속하면서, 산업군 내에서 유리한 포지셔닝을 보유하고 있어 향후 성장 잠재력이 높을 것이라는데 동의했다.

분할 대상 사업부의 대표 제품은 △유리섬유 강화 열가소성 플라스틱(GMT) △저중량 강화 열가소성 플라스틱(LWRT, Low Weight Reinforced Thermoplastics) △스마트기기 기초 소재인 연성동박적층판(FCCL) △태양광 모듈의 핵심 부품인 EVA Sheet 등이다.

이 중 GMT 브랜드인 '스트롱라이트'는 폴리프로필렌 수지(PP)에 유리섬유 매트가 강화재로 보강된 판상 형태의 복합 소재로서 결합력이 우수하고 강도가 세지만 중량은 스틸의 20~25% 정도로 가볍다. 자동차 업계에서 화두인 자동차 경량화 추세에 맞춰 차량 언더커버, 플라스틱 범퍼, 의자 등받이 등 스틸을 대체하는 구조 부품에 적용된다. 2009년부터 글로벌 시장에서 점유율 약 70%로 1위를 기록하고 있다.

LWRT 제품 브랜드인 '슈퍼라이트'의 경우 스트롱라이트보다 더 가벼운 플라스틱으로 승용차 및 레저용 차량 내부 천장, 햇빛가리개, 언더커버 등에 주로 활용된다. 한화솔루션은 2007년 미국 아즈델(Azdel)을 인수를 통해 관련 산업 내 경쟁사 대비 다변화된 기술력을 확보했다.

FCCL 브랜드 '링크트론'은 폴리미드필름, 동박, 특수 접착제로 구성된 연성회로기판(FPCB)의 핵심 부품을 말한다. 스마트폰, 웨어러블 디바이스 등 경박 단소화, 고밀도화, 유연성, 굴곡성, 반복성이 요구되는 첨단 디지털 전자기기 핵심 소재로 활용된다. 국내 시장에서 2위(점유율 약 42%)다.

태양광 모듈의 핵심 부품인 EVA Sheet는 태양전지 관련 핵심 기술이다. 태양광 발전은 크게 축전지, 전력변환장치로 구성된다. EVA Sheet는 태양전지 모듈에서 유리와 셀 사이, 셀과 백시트 사이를 접착해주는 접착제 역할 및 태양 전지 셀을 외부로부터 보호하고 파손을 막아주는 용도로 활용된다. EVA Sheet의 경우 글로벌 시장에서 점유율은 약 6%로 세계 5위를 기록 중이다.

글랜우드크레딧이 기대하는 또 하나의 포인트는 ESG(환경·사회·지배구조) 측면이다. 향후 탄소배출 저감을 위한 경량화 및 연비개선 등이 지속적으로 이뤄질 것으로 예상됨에 따라 관련 산업 비중이 지속적으로 확대될 것으로 기대하고 있다. 이번 투자로 확보한 자금일부를 자본적지출(CAPEX)에 사용할 예정인 만큼 일부 유의미한 고용 창출 효과도 거둘 것으로 보고 있다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- PBR 0.6 주가고민 삼성물산, 삼성로직스 분할검토까지

- 삼성, 바이오 인적분할설…지배구조 개편 관심↑

- 신종자본증권 찍는 CJ CGV, 경쟁사 합병 영향은

- [i-point]시노펙스, 경북 산불피해지역 '탄소중립 숲' 조성 공동 추진

- [캐시플로 모니터]삼양식품, 호실적 연동 법인세 부담 '현금흐름' 반영

- [thebell interview/컬리 10주년 줌인]김종훈 CFO "외형 확장에 방점, 수익성은 장기 전략"

- [넷플릭스발 지각변동]플랫폼이 고르는 콘텐츠…제작 권력도 이동

- [i-point]씨플랫폼-엑스게이트, 손잡고 네트워크 보안 시장 공략

- [Company Watch]삼보모터스, 새 멕시코법인 첫 매출 '전기차 부품 거점'

- [i-point]아이씨티케이, WIPO 글로벌 어워드 최종 후보 선정