프리 IPO 하지 않은 쏘카 '신의 한수' 됐다 2년 전 투자유치 '마지막'...SI 롯데렌탈은 사업시너지 꾀해 밸류 조율 성공

오찬미 기자공개 2022-06-29 07:47:26

이 기사는 2022년 06월 27일 15:24 thebell 에 표출된 기사입니다.

기업공개(IPO)에 나서는 쏘카가 밸류에이션을 파격적으로 낮출 수 있었던 비결은 뭘까. 답은 바로 상장전투자유치(프리IPO)를 하지 않았다는 데 있다. 쏘카는 최근 상장을 검토했거나 도전했던 다른 기업들과 달리 공모 직전 프리IPO를 추진하지 않아 가격 조정에 여유가 있었던 것으로 파악된다.◇파격적인 밸류에이션, FI들도 동의

24일 투자은행(IB)업계에 따르면 쏘카가 밸류에이션을 절반으로 할인해 IPO에 나서면서도 이해관계자들의 손익 계산을 맞춰 눈길을 끌고 있다.

쏘카는 시장 눈높이에 맞춰 몸값을 조정하면서도 재무적투자자(FI)들에게 이익 공유를 약속해 파격적인 밸류에이션에 대한 합의를 이끌어 낼 수 있었다.

물론 FI가 더 큰 이익을 기대해 선뜻 합의를 하지 않았다면 가능한 시나리오가 아니다. 하지만 투자 당시 합의한 최소한의 내부수익률(IRR)이 보장되자 이에 만족하고 공모 밸류인 1조2060억~1조5943억원에 합의했던 것으로 파악된다.

당장 수익 실현이 목적이 아닌 전략적투자자(SI)도 투자 대비 밸류에이션이 높아지면서 더욱 우호적인 태도를 취했다. 비록 가장 마지막에 합류한 SI 롯데렌탈은 투자했던 가격보다 공모 가격이 낮다. 그러나 향후 전략을 공유하는 데 더 크게 공감해 IPO 흥행에 협력하기로 했다.

◇수차례 시리즈 펀딩, 프리 IPO는 안해...밸류 버퍼 남아

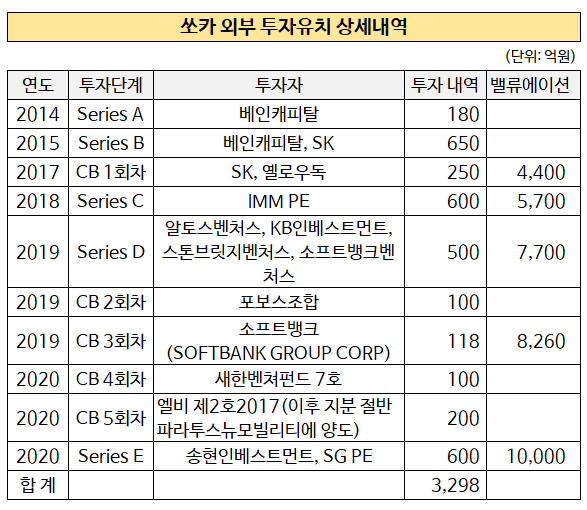

쏘카는 지난 10년간 다수의 FI와 SI의 투자를 기반으로 자금을 마련하며 성장해왔다. 2대 주주 SK는 현재 22.1%(11만7449주)의 지분을 보유하고 있다. SK가 쏘카에 투자하기로 결정한 것은 2015년말이다. 시리즈B 단계에서 보통주 유상증자에 참여하면서 총 590억원을 투자했다.

2017년 추가적으로 150억원을 전환사채(CB)에 투자해 사업에 힘을 실어줬다. 2020년 SK는 보유 CB를 보통주로 전환하면서 지분을 늘렸다.

2017년 1차 CB 발행에서는 SK와 함께 이재웅 쏘카 전 대표의 개인 투자회사도 100억원 규모로 쏘카 CB에 투자했다. 당시 1차 CB 밸류에이션은 4400억원으로 인정받았다.

동시에 쏘카는 과거 베인캐피탈, IMM프라이빗에쿼티, 알토스벤처스, KB인베스트먼트, 스톤브릿지벤처스, 소프트뱅크벤처스, LB프라이빗에쿼티, SG프라이빗에쿼티, 송현인베스트먼트 등 다수의 FI로부터도 자금을 유치했다.

2014년 시리즈A에서 베인캐피탈로부터 180억원의 투자를 받았고, 2015년 시리즈B에서는 SK(590억원)와 베인캐피탈(60억원)로부터 총 650억원의 펀딩을 받았다. 베인캐피탈은 두차례 초기 투자로 지분 10%대를 취득했다.

쏘카는 이후 시리즈 C~E도 진행한다. 2018년 4월 IMM 프라이빗에쿼티(PE)로부터 600억원 규모의 시리즈C 투자를 유치했다. 시리즈C때 쏘카의 밸류에이션은 5700억원으로 평가됐다.

2019년 초 쏘카는 500억원 규모의 시리즈D 투자를 유치한다. 여기에는 알토스벤처스와 KB인베스트먼트, 스톤브릿지벤처스, 소프트뱅크벤처스 등이 참여했다. 알토스벤처스는 230억원을 투자했고, 스톤브릿지벤처스와 소프트뱅크벤처스는 각각 100억원을 실었다. KB인베스트먼트는 70억원을 투입했다. 시리즈D 밸류에이션은 7700억원으로 소폭 상승했다.

쏘카는 시리즈D 이후 2회차 CB 100억원과 3회차 CB 118억원을 발행하는 방법으로 또다시 자금을 조달한다. 전환가격은 약 170만원으로 동일하다. 2022년이 만기로, 발행 다음날부터 주식으로 전환 청구할 수 있다. CB투자 유치에서 인정받은 포스트 벨류에이션은 약 8260억원으로 시리즈D 밸류 7700억원 보다 약 500억원 높아졌다.

쏘카의 마지막 투자유치는 2020년 11월이었다. 시리즈E 펀딩에는 SG PE와 송현 인베스트먼트가 600억원을 투자하면서 1조원 밸류에이션을 달성했다. 누적 투자금액은 총 3300억원에 달한다.

쏘카는 2020년 유니콘으로 밸류에이션을 인정받은 후 2년 가까이 신규 투자를 추진하지 않았다. 덕분에 이번에 공모 밸류에이션을 1조2060억~1조5943억원으로 결정하더라도 쏘카의 기존 투자자들은 수익을 낼 수 있는 구조가 됐다. 3조원 수준까지 거론됐던 시장의 기대치 대비 절반 가까이 밸류에이션을 줄였지만 SI와 FI로부터 시장친화적인 조건 제안을 이끌어낼 수 있었던 배경이다.

IPO 예비기업이 통상적으로 각 단계마다 밸류에이션이 높아지면서 가장 마지막 프리IPO 단계에서 직전 대비 최소 30% 이상의 밸류에이션 상승을 기대하는 것과 대조되는 모습이다.

한 시장 관계자는 "쏘카는 프리IPO를 안했는데 결과적으로 지금과 같은 시장에서 회사가 유리하게 공모 구조를 짤 수 있는 배경이 됐다"며 "FI로부터 마지막으로 투자받은 게 2020년 11월이라서 50%의 할인율을 적용해도 지금 공모가 하단보다 높아 수익을 낼 수 있는 구조가 된 것"이라고 말했다.

공모가격 상단 혹은 상단 이상으로 자금이 들어오던 '호황기'에는 IPO직전까지도 투자자들이 프리 IPO에 참여해 IPO기업의 몸값을 공격적으로 높였다. 기업의 성장 여력만 있다면 공모 과정에서 몸값이 더 높아질 거라는 굳건한 믿음이 있었기 때문에 가능했던 시나리오다.

하지만 공모 시장이 침체기에 돌입하자 상장 직전 투자유치는 기업들에게 독이 됐다. 올해 상장에 도전했다가 연기를 택한 SK그룹 계열사들도 구주주인 FI, SI와 막판 협의를 하는 과정에서 협의를 이끌어내지 못했다. 수요예측을 끝낸 상황에서도 상장을 밀어붙이기 위해 가격을 더 낮추자는 설득이 통하지 않았다.

앞선 관계자는 "카카오모빌리티나 마켓컬리도 작년에 프리IPO를 받았기 때문에 밸류에이션을 더 올려야 하는 상황이라 당장 공모 가격 결정에 어려움이 있다"고 덧붙였다.

2020년 이후 쏘카에 투자를 원하는 투자자들은 대신 구주주와 지분 거래를 했다. 롯데렌탈이 대표적이다. SI로 참여한 롯데렌탈은 쏘카 지분 13.9%를 클라렌던 인베스트먼트 파트너스Ⅱ 등 FI 12곳으로부터 1832억원을 매입해 쏘카 주주로 참여했다.

쏘카 관계자는 "롯데렌탈은 단기간에 이익을 보려고 들어온 게 아니라 전략적 협업, 미래 새로운 사업기회 등을 보고 들어왔다"며 "인수금액보다 낮은 가격인 공모가 하단에서 가격이 결정되더라도 크게 개의치않는다는 입장을 밝혀 합의가 될 수 있었다"고 말했다. 이어 "투자자들이 시장친화적으로 조건을 만드는 것에 모두 동의해 구주매출을 하지 않았고 기존 주주도 자발적 보호예수를 설정했다"고 설명했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

관련기사

best clicks

최신뉴스 in 전체기사

-

- [클라우드 키플레이어 MSP 점검] '신생' 안랩클라우드메이트, 최우선 과제 '포트폴리오 강화'

- [저축은행 예보한도 상향 여파]예보료율 인상 따른 비용 부담 확대 '우려'

- [JB금융 김기홍 체제 3기]후계자 준비 본격화…계열사 CEO 인선 촉각

- [저축은행 예보한도 상향 여파]'머니무브 효과' 수월해진 자금 유치…조달 개선 기대

- 나우어데이즈 신곡 '렛츠기릿', 주요 음원차트 진입

- [JB금융 김기홍 체제 3기]임추위 마음 사로잡은 '성장스토리 시즌2' 프리젠테이션

- 유연성·독립성 갖춘 코웨이 코디, 시공간 제약 없어 'N잡' 가능 눈길

- [SGI서울보증 IPO 돋보기]기한 내에서 최대한 신중히...예보도 팔 걷었다

- [JB금융 김기홍 체제 3기]'속전속결' CEO 승계 완료, 대체불가 리더십 입증

- [thebell note]카카오뱅크와 시중은행의 엇갈린 선택