'지배력 아슬' 주재현 나노브릭 대표, 콜옵션 '만지작' 1회차 CB 전환 시, 대주주 지분율 상회…최대 48억 자금 마련 '변수'

김소라 기자공개 2022-08-31 08:02:47

이 기사는 2022년 08월 29일 10시10분 thebell에 표출된 기사입니다

코스닥 상장사 '나노브릭' 대주주가 지배력 방어에 촉각을 곤두세우고 있다. 다음달에 코스닥 상장 후 처음 발행한 메자닌의 전환기간이 도래하는 탓이다. 특수관계자를 포함한 대주주 측 지분율을 상회하는 물량이 주식으로의 전환을 앞두고 있어 지배력 유지에 부담될 수밖에 없다는 분석이다. 이에 대주주는 일찍이 회사로부터 콜옵션(매도청구권) 권한을 넘겨받는 등 대응 태세에 나섰다.나노브릭은 다음달 17일 1회차 전환사채(CB)의 전환청구 기간을 앞두고 있다. 작년 9월 120억원 규모로 발행한 채권이다. 이번 CB로 전환가능한 주식수는 431만344주로, 총주식수 대비 21% 수준이다. 당초 총주식수 대비 16.85%가량의 물량이 전환될 예정이었으나 올해 초 주가 하락에 따른 전환가액 조정(리픽싱)으로 전환 가능한 물량이 늘었다.

나노브릭 대주주는 일찍이 지배력 방어 준비에 돌입했다. 주재현 대표는 1회차 CB 전환 기간이 도래하기 석 달 전부터 지배력 안전판이 돼 줄 콜옵션을 챙겼다. 6월 이사회에서 '1회차 CB 콜옵션 대표이사 유상양도의 건'을 통과시키며 콜옵션 행사 권리를 확보했다. 최초 계약에 따르면 CB 콜옵션 행사 권한은 '회사 및 회사가 지정하는 자'에게 있었기 때문에 이러한 사전 절차가 필요했다.

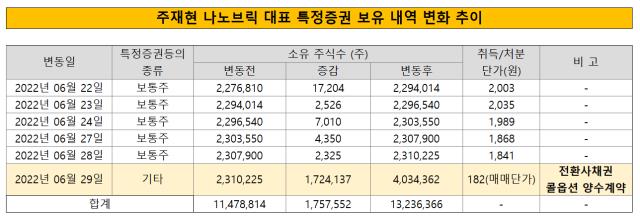

실제 주 대표는 6월 29일 회사와 CB 콜옵션 양수계약을 체결하며 총 172만4137주를 가져올 수 있는 권리를 손에 넣었다. 매매단가를 주당 182원으로 책정해 총 3억1379만원을 회사에 지급했다. 주 대표가 양수받은 콜옵션 규모는 향후 CB를 통해 전환가능한 주식수의 39.99%다. 1회차 CB 콜옵션 설정 비율이 40%인 것을 고려하면 주 대표가 권한을 모두 가져온 셈이다.

주 대표가 분주히 행동에 나선 배경으로 불안정한 지배력이 꼽힌다. 올해 상반기 말 기준 주 대표 지분율은 11.29% 수준이다. 배우자 백지영 씨의 지분율 6.41%와 특수관계자를 포함한 전체 대주주 측 지분율은 20.66%로 20%대를 간신히 유지하는 수준이다. 올해 1분기까지 특수관계자로 묶였던 김현석 이사가 5월 사임하면서 김 이사가 보유하고 있던 4400주(0.02%)도 우호지분에서 제외됐다.

다음달 CB 전환 시점에 전체 물량이 주식으로 전환된다고 단순 가정하면 지배구조 균열은 불가피하다. 상반기 기준 대주주 보유 지분은 422만8751주인데 CB를 통해 전환가능한 주식수는 431만344주로 이를 상회하기 때문이다. 1회차 CB 사채권자가 주로 증권사이고 여러 기관에서 채권을 나눠 매입한 구조이다 보니 실제 경영권 위협은 낮지만 지배력 측면에선 부담이 따르는 상황이다.

주 대표는 최근 자체적으로 주식 매입에 나서며 실제적인 지배력 강화에도 돌입했다. 지난 2019년 8월 상장 후 액면분할, 무상증자 등의 이슈를 제외하곤 따로 지분에 변화가 없던 것과 비교해 눈에 띄는 행보다. 주 대표는 6월 5차례에 걸쳐 총 3만3415주를 6594만원에 매입했다. 그 결과, 올해 상반기 주 대표 지분율은 11.13%에서 11.29%로 상승했다. 여기에 향후 주 대표가 CB 콜옵션을 전량 행사한다고 가정하면 지분율은 16.28%까지 상승한다.

관건은 콜옵션 행사 자금 마련이다. 주 대표는 최대 48억을 투입해 CB 콜옵션을 전량 행사할 수 있다. 보통 오너들이 대규모 자금을 융통하는 수단인 주식담보대출 등을 활용할 수 있을 것으로 풀이된다. 주 대표는 현재 따로 주식담보대출을 이용하진 않고 있다.

나노브릭 관계자는 "향후 인수자의 CB 전환을 고려해 콜옵션 행사 여부나 물량 등을 검토할 것"이라며 "우선은 여러 가지 상황에 대비할 수 있는 절차를 마무리한 단계"라고 설명했다.

다만 현재로선 오버행(잠재적 매도물량) 발생 가능성이 낮게 점쳐진다. 전환가액(2784원)이 주가 보다 높은 상황이 장기간 이어지고 있기 때문이다. 6월 1780원까지 떨어진 주가는 최근 2400원선에서 거래되고 있다. 이러한 분위기가 장기화될 경우 당장 주식으로의 전환이 쉽진 않겠지만, 풋옵션(조기상환청구권) 행사에 따른 상환 압박도 피할 수 없을 전망이다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [제일엠앤에스 시장복귀 여정]거래소에 상폐 이의신청서 제출 '해명절차 착수'

- 현대차, 1분기 미국서 반짝 성장…본게임은 2분기부터

- [모태 2025 1차 정시출자]라구나인베·TS인베, 신기술 분야서 문체부와 인연 물꼬

- [모태 2025 1차 정시출자]IP직접투자, 카스피안캐피탈 선정…KVIC 첫 인연

- [모태 2025 1차 정시출자]이변 없었던 '문화일반', 케이넷투자 2관왕 달성

- [모태 2025 1차 정시출자]'핑크퐁' 스마트스터디벤처스, 'IP 분야' 재도전 성공

- [모태 2025 1차 정시출자]수출분야, 문화투자 VC 싹쓸이…크릿벤처스 '재수' 성공

- [i-point]신테카바이오, AI슈퍼컴퓨팅 센터 ‘ABSC’ 홈페이지 오픈

- 금호건설, 에코델타시티 아테라 '순항'

- [디아이동일 줌인]동일알루미늄 흡수합병, 경영 효율성 '방점'