브이씨, ‘슈퍼스트로크’ 인수자금 조달 순항 단기차입·금융상품 활용 150억 마련, 'LP지분 매입' 중장기 조달방안 강구

김규희 기자공개 2022-10-04 08:09:52

이 기사는 2022년 09월 30일 14시33분 thebell에 표출된 기사입니다

골프테크업체 브이씨가 글로벌 1위 퍼터그립 업체 ‘슈퍼스트로크’ 인수 자금 150억원을 확보했다. 50억원을 단기차입하고 나머지는 보유 중인 현금성 자산으로 채운다는 계획이다. 아울러 재무적투자자(FI)의 보유 지분을 전량 매입한다는 중장기 로드맵을 세우고 차후 인수금융, 유상증자 등을 통해 추가 자금을 마련할 방침이다.브이씨는 최근 슈퍼스트로크 인수를 위해 금융사로부터 50억원을 단기차입키로 했다. 전체 단기차입금 규모는 95억원에서 145억원으로 늘었다. 이로써 브이씨 몫 인수자금 150억원의 자금 조달을 완료했다.

앞서 브이씨는 지난 6월 국내 사모펀드(PEF) 운용사 다올PE와 함께 슈퍼스트로크 지분 100%를 1800억원에 인수하는 주식매매계약(SPA)을 체결했다. 인수가 절반인 900억원은 하나증권이 주관한 인수금융으로 조달하고 전략적투자자(SI)인 브이씨와 다올PE가 각각 150억원을 출자하기로 했다.

나머지 600억원은 투자자(LP)를 통해 조달할 예정이다. 새마을금고는 300억원 투자를 확정지었고 농협중앙회 등 LP들이 합류할 전망이다.

슈퍼스트로크는 전 세계 투어프로의 퍼터그립 점유율 1위를 차지할 정도로 높은 인지도를 가진 업체다. 브이씨는 슈퍼스트로크가 가진 영업 네트워크를 활용해 주력 상품인 ‘보이스캐디’(휴대용 거리 측정기)의 북미 시장 공략에 박차를 가하고 골프용품 사업에도 진출할 계획이다.

브이씨는 150억원의 인수자금 대부분을 보유중인 현금성자산(현금+단기금융상품)을 통해 마련했다. 올 상반기 연결기준 현금 및 예금 규모는 26억원 수준에 불과하지만 기타유동금융자산이 148억원에 달해 자금조달에 문제가 없다는 입장이다.

기타유동금융자산은 단기금융상품이 140억원으로 대부분을 차지하고 있다. 이밖에 미수금 4억원, 유동리스자산 3억원 등으로 이뤄져 있다.

브이씨는 중장기 성장 로드맵에 따라 슈퍼스트로크 지분 100%를 가져온다는 계획이다. 내달 5일 딜클로징 후에 브이씨가 확보하는 지분은 15.79% 수준이다. 나머지 84.21%는 다올PE가 조성한 펀드가 갖고 있다. 최종적으로 지분 전부를 인수하기 위해 SI 투자에 참여한 만큼 빠른 시일 내에 LP 지분을 매입하겠다는 방침이다.

이를 위해 내부적으로 추가 자금 방안을 마련하고 있다. 먼저 매년 영업을 통해 벌어들이는 이익금을 현금성 자산으로 쌓아두고 이를 지분 매입에 활용할 계획이다.

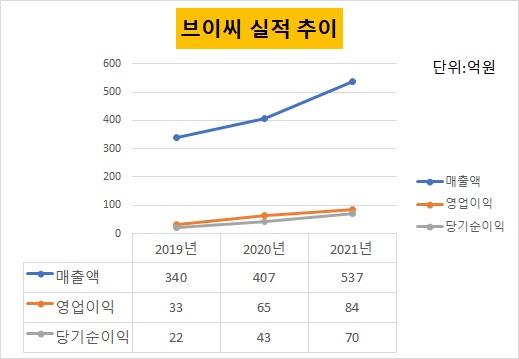

브이씨는 영업활동으로 인한 현금흐름에서 순유입 추세를 이어가고 있다. 2019년 18억원에서 2020년 89억원, 2021년 27억원 등을 기록 중이다. 올 상반기에는 재고자산 증가 영향 등으로 93억원의 순유출을 보이고 있지만 매출이 꾸준히 증가하고 있는 만큼 자금 확보에 속도가 붙을 것으로 보고 있다.

아울러 상황에 따라 인수금융을 통한 자금 차입과 기존 투자자를 대상으로 한 유상증자 등 방식도 활용하는 방안을 검토 중이다.

브이씨 관계자는 “최근 50억원의 단기차입을 통해 인수자금을 마쳤다”며 “중장기적으로 LP 지분 매입을 위한 다양한 자금 조달 방안을 검토하고 있다”고 말했다.

< 저작권자 ⓒ 자본시장 미디어 'thebell', 무단 전재, 재배포 및 AI학습 이용 금지 >

best clicks

최신뉴스 in 전체기사

-

- [한화에어로스페이스 vs 라인메탈]주가만으로도 확실한 환원, 미래투자 차이점은

- [한화에어로스페이스 vs 라인메탈]안정적 배당 추구 vs 적극적 주주환원에 '알파'도 기대

- 교보생명, 보장성 비중 축소 속 실적·CSM 동시 감소

- BC카드, 신사업 선전에도 본업 매출 축소

- 푸본현대생명, 환율 변동성에 투자부문 적자

- 코리안리, 보험계약마진 증가… 킥스비율도 우상향

- [저축은행 서민금융 리포트]정책자금대출 경쟁 붙은 지주계, 앞서가는 하나저축

- 현대캐피탈, 본업 경쟁력으로 손익 방어…사옥 매각익 반영

- [금융사 임베디드 동맹 분석]신한금융, 더존비즈온과 'ERP 뱅킹' 야심찬 청사진

- [저축은행 위험 관리 점검]페퍼저축, 2년간 대출채권 1조 매각…올해 건전성 회복 기대